如何在结构性行情中开展投资布局?新浪财经《基金直播间》,邀请基金经理在线路演解读市场。

OPEC未能达成协议,各类资产投资机会分析?

格上研究中心 张婷 董海博

事件:4月9日周四,OPEC+再次召开会议,就原油减产协议展开谈判,但由于墨西哥代表的反对和离席,会议结束时也未能最终达成协议。那么,原油后期走势如何?在目前的疫情、原油以及经济形势下,美股、A股、港股以及黄金走势将如何演绎?格上研究中心为您详细解读。

一、OPEC+会议未能最终达成协议

北京时间10日早晨,OPEC+会议基本结束,会议最后确定的减产协议规模为自2020年5月1日开始减产1000万桶/日,为期两个月;自2020年7月起,减产800万桶/日,至12月;自2021年1月起减产600万桶/日,至2022年4月;但由于墨西哥代表的反对和离席,会议结束时也未能最终达成协议。

若墨西哥执意反对OPEC的减产配额,短时间内可能会对达成一致构成阻碍,这一状况让石油市场短期从低迷中复苏产生怀疑。但实际上,困扰原油最大的问题还是需求不足。

由于疫情影响,全球原油需求目前约有2000-3000万桶/日的下滑,占到总需求的20%-30%,到二季度疫情受控经济好转,也仍会有超过1400万桶/日的缩减。因此,即使会议最后确定的减产规模能够付诸实施,也不足以弥补需求下滑带来的供需缺口。

不过各国产油国仍有减产提价的动力,对美国来说,页岩油的成本一直以来都是他们的软肋,盈亏平衡点在每桶39美元-48美元之间,远低于目前价格,出于成本考量,目前美国页岩油生产商已经在自行减产。俄罗斯和沙特则是由于财政预算紧张,需要以40美元一桶以上的价格出售国内的石油。

因此,在各方推动下,减产协议最终大概率将会达成落实,短期来看,在减产协议未有效达成以及全球经济好转之前,石油价格大概率还会维持低位,下半年随着疫情缓解,全球有效需求回升,叠加后期减产协议大概率达成,石油价格有望所有上行,可能会回到40美元左右,但要恢复到年初的水平,估计要到2021年。

二、各类风险资产后期走势分析

1、美股--疫情对企业盈利影响将成为主要矛盾

3月份美国出现了急跌暴跌局面,各大指数跌幅非常大,主要原因基于三方面:1)当时美国政府无作为,对疫情不够重视;2)沙特和俄罗斯减产协议破裂,石油价格大跌;3)美股跌幅超过20%,引发流动性危机。

到目前,这几个因素均呈现了缓解,1)3月13日,美国政府宣布国家进入紧急状态,开启各项防控措施,各项刺激政策出台,疫情检验力度加大,疫情确诊数据开启透明化,虽然疫情仍在爆发,但政府的重视缓解了人们的恐慌情绪;2)石油减产破裂导致原油价格暴跌,对美国页岩油的压力很大,虽然当前的减产协议并未达成,但透露出的信号是,OPEC+有减产的意愿的,但各方的利益仍需要平衡,相比最坏的时候,情绪冲击减少很多;3)美联储无限量QE,彻底为流动性背书,流动性危机已经大幅缓解。

整体来看,因流动性缺乏导致的急跌已经结束,在各项刺激政策以及原油出现减产意愿的情形下,美股从底部反弹出现了20%左右,目前基本上收复了50%的失地。

未来市场的主要矛盾会聚焦到疫情对美国企业盈利的实质冲击幅度上,而这和疫情的持续时间、政策的对冲力度以及疫情的演化有很大关系,接下来,美股大概率会呈现震荡,再次跌破前期低点的概率很小,而向上的空间主要取决于企业盈利、失业率以及疫情的演变。

2、A股—宽松环境下,结构性机会凸显

回首A股走势,3月份海外疫情恐慌冲击叠加美股的流动性冲击,全球风险资产大跌,这大概率是全年最恐慌的阶段,而3月的位置大概率是未来一年的重要底部布局区域,接下来A股市场将聚焦到疫情对企业盈利的影响幅度上。

目前影响A股的几大因素如下:

1)海外疫情扩散情况,目前欧美是成为重灾区,确诊人数不断攀升,亮点是,欧洲部分国家已经出现单日新增确诊显著下行,比如意大利、德国、西班牙,预计欧洲大部分国家新增确诊会在四月份见顶,由于美国采取措施略晚,估计会到4月底或者五月初;

2)美股流动性紧张基本解除,在美联储强有力的流动性提供之下,流动性好的资产被抛售的现象会极大改善,而之前遭到抛售的资产价格会得到修复,这极大的提升了风险偏好;

3)目前全球市场已经从极度恐慌时期逐步过渡到了评估疫情、政策出台力度以及消化企业盈利影响的阶段。对A股市场而言,目前处于2019年年报以及2020年一季度业绩快报披露时间窗口,个股业绩验证真伪的时刻到来,个股之间的分化会加大,业绩持续性好、估值低的个股会继续受到资金青睐。

整体来看,拉长1-2年,目前A股估值处于历史均值下方,尤其是上证50以及中证500指数处于近10年的20%分位数以下,性价比很高,具备长期战略性配置机会。从客观环境来看,我国的疫情逐步稳定,复工复产也在逐步开启,财政货币空间仍大,A股下行空间有限,因此,建议投资者抓住机会进行长期布局,短期来看,在经济未有效企稳之前,指数大概率呈现下行有底,上行有顶的局势,但优质个股仍会受到资金青睐。

从布局方向来看,今年外需会减弱,主要以内需提升发力,而内需主要以基建、消费为主:

1)股息率高,估值低的周期以及消费行业龙头个股为主要方向;

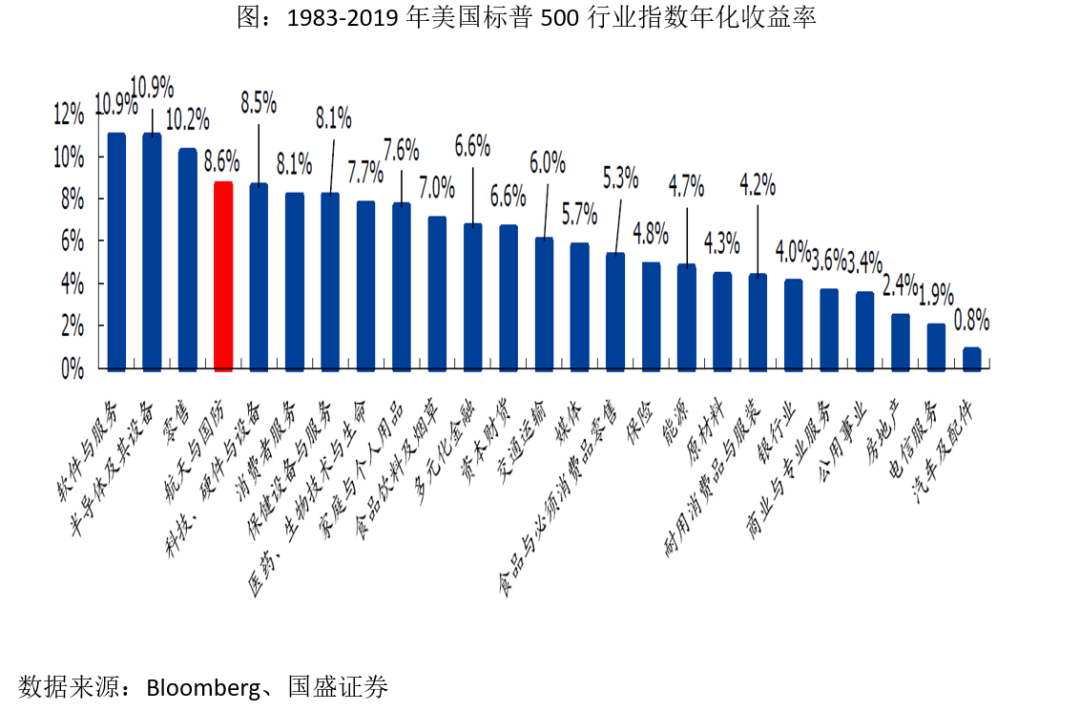

2)在流动性充裕、政策利好以及科技成长板块景气度回升的背景下,科技成长板块仍然是今年布局的主线。

3、港股—低估值、高股息投资机会凸显

2019年初至今,在香港社会事件以及疫情的影响之下,港股估值多次下跌,涨幅远低于美股以及A股指数涨幅。

从估值来看,目前恒生指数PE(TTM)在8.7倍左右,在全球主要指数中明显低估,目前的估值已经接近08年金融危机时刻,处于历史极度便宜的位置。

近期港股下行主要受美国流动性紧张影响,在美联储无限量提供流动性承诺之后,流动性问题得到缓解,未来港股有更大的估值修复空间,建议增配。

4、黄金—全球货币宽松,黄金仍具备机会

在疫情冲击下,全球经济面临严重冲击,各国央行纷纷放水,而美联储更是宣布将基准利率降至0区间,同时开启无限量宽松政策,因此,美国的名义十年期国债收益率仍将继续走低。

黄金的价格主要名义十年期国债收益率减去通货膨胀率决定,这是持有黄金的机会成本,未来名义利率未来继续下行或者保持低位,而在之前,通胀率由于石油价格大幅下行导致通缩压力较大,但目前原油市场供给端博弈均衡的重新建立,接下来有望对油价形成支撑,通缩压力也相对减弱。整体来看,黄金的机会成本有望下行,会促进黄金的价格上行。

市场有风险,投资需谨慎,以上观点仅供参考,不构成投资建议。