利好利空交织,关注结构性投资机会

01

利好利空信息交织,关注结构性机会

二季度关注点从全球疫情扩散过渡到经济基本面变化情况。一季度全球受到新型冠状病毒的影响,各个国家受到了程度不同的冲击,欧美发达国家首当其冲。后续来看随着各个国家政府对疫情的重视程度提升,疫情有望逐步得到控制。疫情稳定后,全球经济基本面的情况称为新的关注点。五月份有望成为转折时间窗口,积极关注市场的变化。

国内稳经济政策受到海外疫情影响有所放缓,后续有望逐步加速。三月份国内疫情管控基本告一段落,但海外欧美疫情持续扩散,国内输入病例快速上升,进而导致国内延续前期防控措施。后续一旦海外疫情出现拐点,输入性压力下降,国内防控措施有望逐步放开,国内经济再次进入上升通道。关注内需各个板块前后发力的时间点,结构性行情仍是主线。

内需领域关注政策和细分领域的需求前景。二季度、基建、消费和房地产有望逐步复苏,科技和进出口领域仍需要跟踪海外经济的恢复进度。首先基建领域有望率先发力,引导农民工当地就业和城市旧城改造,带来农村基建和城市基建的投资加强,相关领域有望最先复苏。后续随着防控措施进一步放松,政府刺激消费相关政策逐步加强,消费领域也将进入回暖提升期。整体而言内需领域相对确定性更高。

长周期角度,主线仍未改变。2020年经济复苏叠加结构转型,股票市场结构性机会再次来临,理性看待此次疫情。以科技和大众消费为主线的投资布局仍在,政府稳增长下的部分传统行业投资机会也将出现。制造业复苏短期面临压力,但随着经济引擎再次启动,整体仍呈现出复苏向上的态势。

风险考量:海外疫情扩散继续超预期,国内流动性情况的变化。

02

一季度市场回顾

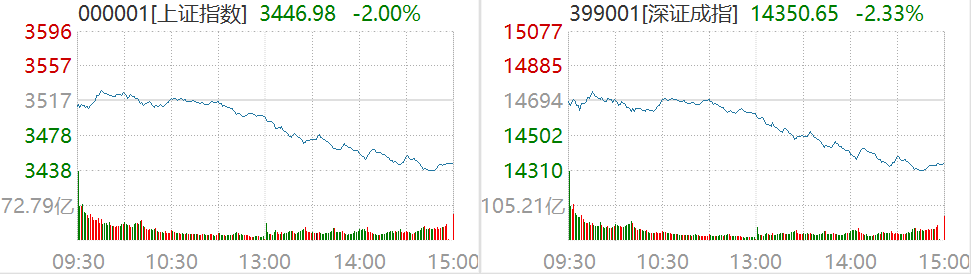

市场大幅剧烈波动,成交量明显上升

一季度市场大幅波动,年初市场景气度较高,市场震荡上行,春节前后国内疫情爆发市场快速回调。随后国内疫情缓解,市场快速反弹。二月底海外疫情逐步爆发,市场再次进入下跌状态。政策层面一季度出台了定增新规,上市公司定增进行了一定程度度宽松。市场也对上市公司定增寄予厚望,关注上市公司的发展节奏,此轮定增市场和前几轮预计会有较大不同。总体上市场经历了从牛市思维到熊市思维的转变,一个月牛市多暴跌和熊市多长阳的声音并存。2020年股票市场在开始阶段经历波折,后续的走势是否同样波折不断是要打问号的,此时大可不必惯性思维。

农业板块表现最好,行业间差距较大

一季度市场跌宕起伏,最终农业板块受益于农产品价格上涨和农村土地改革的利好跑赢全市场。由于疫情的影响,休闲服务板块跌幅最大。科技板块表现先扬后抑,前期涨幅明显,但三月份在疫情的影响下快速下跌。后续关注疫情的控制情况,风险偏好有望回升。消费领域表现一般,由于疫情的影响消费需求,一季度消费领域上市公司业绩下滑压力较大,后续复苏还需要观察防控放松的力度。

陆股通和两融均是先高后低,陆股通呈现流出

从陆股通的数据来看,随着疫情的持续扩散,两融余额三月份出现了快速下行,月底出现缓和迹象。后续随着全球疫情有望逐步控制,市场开始回归基本面。两融情况,两融走势同样先强后弱,在疫情的影响下和指数同样呈现高波动的走势。整体上看,由于市场不确定性增加,长线资金出现短期获利了结,短线资金在市场热度下降的情况下,也出现了撤离。后续观察疫情扩散情况,一旦疫情得以控制,市场可能将重回原有走势。

03

后续关注点

疫情防控进入高潮期,二季度关注点大概率在疫情之外

海外疫情从无法评估,到逐渐进入见顶期。欧美疫情经历三月份演绎后进入最后冲顶阶段,同时印度和非洲开始出现向上的迹象,关注各国应对疫情的能力和后续经济恢复的速度,整体上二季度全球仍是在和疫情进行抗争的同时如何保证经济不出现大幅下滑。

全年投资基调并无变化,2020年是金融市场的过渡期的最后一年。2018年资管新规正式落地,三年过渡期将在2020年结束,最后一年市场不可能风平浪静顺利度过。到期产品整改、金融去杠杆,必将在局部领域掀起波澜,同时也为未来的资本市场更好的发展打下基础。金融市场的制度建设将会更加完善,在对外开放、吸引外资、注册制、衍生品甚至交易制度层面的改革都会成为影响市场的重要事件。

二季度内需板块确定性更好。二季度国际产业链暂时受挫无法避免,关注后续国内对防控措施的放松力度,二季度内需板块确定性最好,关注相关板块后续景气度的提升幅度。

2020年业绩分化之年。市场风格发生转变也就意味着业绩分化无法避免。2020年市场波动可能将会明显高于2019年,无论是仓位还是结构选择上的差异都将会导致业绩的分化。扎实良好的投研体系是保持业绩增长的基础。

A股短期关注点

疫情的全球扩散跟踪。海外疫情从欧美发达国家开始向印度、非洲等国家蔓延,同时国内也在输入性病例的情况下出现了零星确诊。关注后续疫情的发展,四月份疫情仍是重要影响因素。

关注财政政策落地情况,关注资金流入情况。积极稳健的财政政策由于疫情原因未能充分发挥,后续在稳经济大局之下关注财政政策的发力点。

央行的预期管理,也是市场关注的重点。随着国内宽松货币政策越来越多,央行也在进行着预期管理,既要稳定资本市场也不能让市场出现泡沫,因此关注后续市场的演绎,做好风险收益的分析。

配置建议

短期政策着力点在稳经济和保就业。关注政府后续政策支持的方向,科技领域关注新能源、5G、自主可控等领域保持密切跟踪。同时一旦经济过快下行关注基建、投资领域的稳经济政策的再次出台。

主题投资关注国企改革。今年以来国企改革动作频频,自下而上的公司治理结构的改善,成为国企改革的新看点。资产重组、资产变现等一些新变化仍将持续发生。

成长股,自下而上进行优选。科技领域投资机会越发突出,景气度快速提升,过去几年被压制的中小市值公司有望触底反弹,关注成长股自下而下的投资逻辑。综合以上分析,仍旧建议自上而下进行行业梳理,自下而上优选个股。

风险点:•疫情持续时间过长 •经济持续下滑 •政策边际收紧 •贸易谈判再出变化

以上数据来源:Wind 2020.3.31

以上信息以投资管理预测为基础,反映当日主流形势和我们的观点,均有可能发生变化。在准备提供以上信息时,我们依赖并推定(未经独立确认)所有自公共资源处得到、由投资者或其代理人提供、或经我方审核的信息的准确性和完整性。所有上述意见或预测完整反映西部利得基金管理有限公司披露此类信息当日的看法,并可由本公司未经通知作以修改。