中国经济网北京4月8日讯 (记者 康博)进入2020年,黄金价格波动增大,尤其是前期跟随股市一同下跌,引发投资者对于其避险优势的质疑。那么,黄金的避险功能是否依旧?未来黄金价格走势又将如何?工银瑞信黄金ETF基金经理赵栩从黄金价格历史走势、周期性特点及技术面框架分析等角度,对此进行了解答。

赵栩首先表示,之前金价的下跌是源于在危机之下的流动性紧张,投资者不惜一切换取现金只是短期行为。黄金具有的商品属性、货币属性和金融属性始终没有改变,而根据2003年到现在,工银瑞信黄金ETF投资的金交所AU99.99的表现来看,年化收益超过8%,胜过国内主要股债指数表现。

另外,从历史上看,黄金出现过三次价格跃升,而赵栩判断,黄金价格现在可能已经在第4个平台,并且得到了比较好的稳固,现在正在寻找向上突破时间点,但具体能否突破以及何时突破,难以进行短期判断。

对于投资者应该如何进行黄金投资,赵栩认为,黄金ETF的优势还是比较明显的。其表示:“如果客户持有我们的黄金ETF份额,赎回的现货合约可以去金交所直接兑换实物黄金,而很多平台并不具备实物兑换功能。第二,黄金ETF交易非常透明。”

以下为访谈实录:

问:投资者一直比较看重黄金的避险功能,但是此前金价随同股市一同下跌,是什么原因?

赵栩:这次黄金的下跌主要由于全球范围内的危机,在这个过程中可能出现流动性紧张的问题,导致投资者不惜一切卖掉手中的资产去换取现金,但是我们认为这是一个短期的行为,不会中长期持续。

问:黄金的避险功能是否还在,为何具备这一功能?

赵栩:黄金有三大属性,商品属性、货币属性和金融属性。商品属性衍生出抗通胀功能,历史来看如果通胀非常高,黄金确实是非常好的抗通胀品种。其次,从货币属性来看,因为黄金的物理化学属性非常稳定,无法替代,当发生风险,无论是地缘政治还是金融市场的动荡,或者预期不到的风险事件,大家首先想到还是黄金这个避险工具。第三,黄金的金融属性方面,从黄金的价格走势来看确实有增值的效果。从2003年到现在,按照工银瑞信黄金ETF投资的金交所AU99.99的表现来看,年化收益超过8%,超过了国内主要股债指数表现。

问:除了避险和增值功能,黄金还有哪些配置价值?

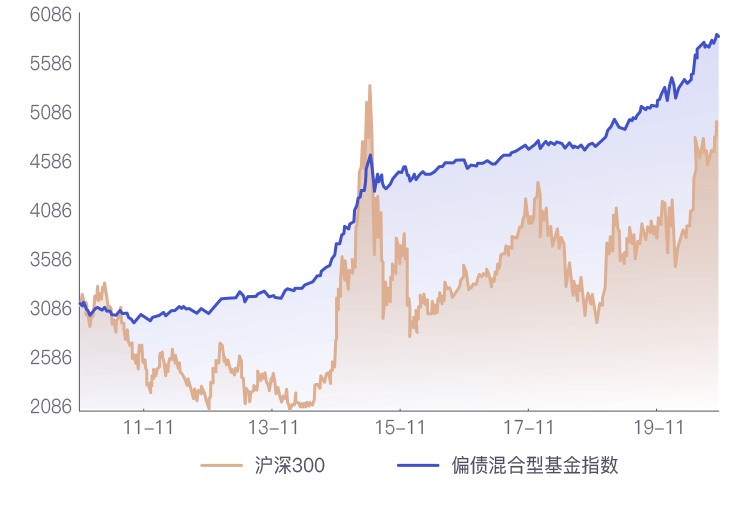

赵栩:黄金类资产作为比较特殊的商品,配置作用也是非常重要的。因为黄金跟其他类别资产之间的相关性非常低,比如和大家都比较熟悉的沪深300、中证500这些宽基权益类指数,只有0.05这样非常低的相关度;跟债券指数的相关度,可能也不到0.05。所以说通过配置黄金,可以在一定程度上降低整个组合的波动。

问:目前进行黄金配置的时机如何?

赵栩:回顾黄金过去50年的走势,经历了三次比较大的价格迁跃。第1个平台从1970年到1975年,从38美元左右突破后到166美元左右,涨幅超过400%,对应的是布雷顿森林体系的瓦解以及第一次的石油危机;第2个平台从1976年到1980年,从160美元左右突破到384美元左右,涨幅超过500%,主要因为第二次石油危机;第3次从1999年、2000年开始一直到2011年,在突破之前平台价格基本上是在380~400美元左右,突破之后的价格是1670美元,价格迁跃的幅度也超过了500%,涨幅非常巨大。从2014年或者2015年开始,我们判断黄金价格现在可能已经在第4个平台,并且得到了比较好的稳固,现在正在寻找向上突破时间点,但具体能否突破以及何时突破,难以进行短期判断。

问:黄金价格主要受哪些因素影响?

赵栩:我们认为从本质上来看,黄金对标的是美元的信用体系,当美元信用体系比较弱时,非常有利于黄金价格走高;而当美元信用体系比较强的时候,对黄金价格是一种比较大的压制。实际上黄金价格跟美元指数之间是比较明显的负相关。

问:如何看待目前的美元信用体系对金价的影响?

赵栩:如果美国经济往下走,意味着美元信用的体系开始走弱,对于金价是比较好的支撑。目前来看,整个美国经济确实出现了这种见顶回落的趋势。

一是在疫情之前,美国的非农就业数据就出现不及市场预期等较差情况,这是美联储特别关注的一个数据,一旦不理想往往意味着美国的失业率会有很大的攀升,对于美国经济是非常重要的事件。其次,美国的资本市场、股票市场已经走牛很多年,我们判断美国股市长期上涨是长期流动性推动的结果,有一定的泡沫和杠杆存在,所以如果一旦触发到某个点或者某个事件,有可能会出现完全反向的结果。

第三,现在美国的疫情发展比较严重,通过各个渠道反馈来的信息,美国的失业率可能会升高,对美国经济来说非常不利。另外,从长短期收益率倒挂情况来看,是市场对于经济的担忧表现。如果从绝对收益率水平判断,在2019年5月份时,美国10年期的国债收益率就已经开始下行,今年以来下降得更厉害。现在是处在1985年之后的第5次利率倒挂的区间内。

此外,从降息来看,美联储历史上降息次数很多,但不是每一次降息都能够对应到金价的上涨,只有同时整个美元信用体系遭受到挑战时,金价有比较好的表现。我们统计了从1970年到1980年期间,包括1995年以后的几次降息,黄金的价格在随后一个月、三个月、半年以及一年的收益都非常好。现在这个时点,美联储确定进入降息通道,包括QE的实施,从历史经验看,我们认为比较利好黄金的价格走势。

同时还有一些因素,例如全球去美元化的趋势。现在很多央行都在积极主动的做相关数字货币的工作,未来对于美元信用体系可能会产生冲击。但是数字货币是无法替代黄金的。全球去美元化的趋势在不断的演进过程中,我们看到在全球政治风险及贸易风险的不确定下,各国央行纷纷增加对黄金的储备,多元化储备的趋势开始出现,这将有助于提升黄金需求和金价走高。

问:目前投资黄金的形式比较丰富,相比之下黄金ETF有哪些优势?

赵栩:首先黄金ETF有实物金做支撑。如果客户持有我们的黄金ETF份额,赎回的现货合约可以去金交所直接兑换实物黄金,而在很多平台包括银行端,并不具备实物兑换功能。第二,黄金ETF交易非常透明。黄金ETF交易时,买卖的价格在交易所大家都能看到,相比之下例如纸黄金等品种,交易价格可能不那么透明。我觉得从透明性这个角度,黄金ETF相比国内其它黄金投资渠道,有一定优势。