来源:好买财富

摘要

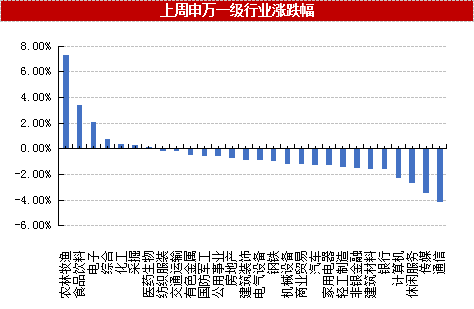

›上周,沪深两市涨跌互现。截止收盘,上证综指收于2763.99点,跌8.22点,跌幅为0.30%;深成指收于10110.11点,涨0.21点,涨幅为0.00%;沪深300收于3713.22点,涨3.16点,涨幅为0.09%;创业板收于1906.67点,涨2.79点,涨幅为0.15%。两市成交29497.77亿元。总体而言,大盘股强于小盘股。中证100上涨0.22%,中证500下跌0.59%。28个申万一级行业中有7个行业上涨。其中,农林牧渔、食品饮料、电子表现居前,涨跌幅分别为7.30%、3.43%、2.11%,休闲服务、传媒、通信表现居后,涨跌幅分别为-2.63%、-3.45%、-4.16%。

›上周,中债银行间债券总净价指数上涨0.14个百分点。

›上周,欧美主要市场涨跌不一,其中,道指下跌2.70%,标普500下跌2.08%;道琼斯欧洲50 上涨1.04%。亚太主要市场涨跌不一,其中,恒生指数下跌1.06%,日经225指数下跌8.09%。

›上周,国内基金涨跌不一,其中QDII型基金涨幅最大为0.40%,其次是股票型和混合型基金,涨幅分别为0.31%和0.13%。表现最差的是指数型基金和封闭式基金,跌幅分别为0.24%和0.30%。

›股票基金:市场上周呈现出震荡的走势,其中Wind全A指数周度下跌0.35%,沪深300周度上涨0.09%,创业板指本周上涨0.15%,涨幅居前的板块主要与半导体、农业等相关。从宏观层面看,国内逆周期调整政策持续发力,继3月30日下调逆回购利率后,4月3日,央行宣布,对农村信用社、农村商业银行、农村合作银行、村镇银行和仅在省级行政区域内经营的城市商业银行定向下调存款准备金率1个百分点。另外,自4月7日起将金融机构在央行超额存款准备金利率从0.72%下调至0.35%。“定向降准+下调超额存款准备金利率”组合拳,意味着央行货币政策逆周期调节进一步发力,积极的政策环境一定程度上有利于市场。而从估值层面看,上周全部A股估值水平下行。截至4月3日收盘,代表大盘股的沪深300指数PE(TTM)11.08X,处于20.79%分位;代表小盘股的中证1000指数PE(TTM)36.42X,处于2014年以来历史估值的50.5%分位。盈利方面,4月将迎来上市公司较为密集的年报和一季报披露期。本次由于疫情影响,沪深交易所表示上市公司受疫情影响可申请延期披露业绩,难以在原预约日期披露2019年年报的,可申请延期至2020年4月30日前披露。截至4月6日早上10点,全A共约250家披露一季报业绩预告。从披露情况来看,中游制造业中,电器设备、机械设备等表现较好;大消费中农林牧渔受猪肉价格维持高位原因,行业向好率较高,而可选消费拟受到疫情冲击较大;医药板块相对表现较强,但分化明显;TMT中传媒、5G相关的公司表现相对更强。总体而言,我们可以看到上周在全球市场出现震荡阴跌的背景下,A股整体表现出了一定韧性。不过对于下一阶段,由于未来外需仍存在进一步下行的风险,当前仍难言全面反弹,机会更多可能出在与内需相关、传统基建与新基建相关以及一季度超预期的优质公司之中。对于基金配置,建议:一,可重点关注个股精选的产品予以配置;二,可关注通过跨市场、跨资产实现分散投资的FOF类产品。

›债券型基金:3月27日中央政治局会议之后,央行随即于3月30日下调7天逆回购利率20BP至2.2%,并投放700亿逆回购以适当对冲月末资金需求,银行体系流动性总量继续维持合理充裕,资金利率先升后降,较前周有所下行。受益复工复产加快,3月份制造业采购经理指数(PMI)录得52.0%,较上月大幅回升16.3个百分点,生产和新订单指数重返景气区间。但新出口订单和进口指数仍处于收缩区间,出厂价格和主要原材料购进价格指数更是进一步下滑,后者由于大宗商品价格拖累降幅较明显,表明受疫情的冲击当前内外需求依然疲弱。PMI指数作为月度环比指标,单月的反弹参考意义有限,能否连续维持在景气区间仍有待观察。短期来看,由于疫情的全球蔓延,经济收缩风险正进一步加大。4月3日下午,央行决定对中小银行定向下调存款准备金率1个百分点,共释放长期资金约4000亿元;同时决定自4月7日起将超额存款准备金利率从0.72%下调至0.35%,也是央行近12年来首次调降该指标。3月以来央行货币政策密集,虽然对存款基准利率下调保持谨慎,但宽松程度依然超预期,债市有望继续向好。

›QDII基金:全球确诊人数相比上周末再上升。截至4月6日中午12点,全球新冠确诊1,274,956人。美国增加至33.7万;欧洲方面,意大利和西班牙新增确诊下降进入缓和期。从宏观层面看,美国就业市场压力继续增大,3月首次失业申请累计超过1000万,隐含的失业率超过10%。3月非农就业下滑70.1万人,失业率从前月的3.5%上升至4.4%。政策方面,QE、美元互换规模快速攀升。在3月30日~4月3日之间,共购买美国国债3343亿美元,日均买入668亿美元;并且,虽然其在4月6~9日间国债日度购买目标将降低至500亿美元每天,但速度依然较快。后续关注点是美联储新设立海外央行回购工具,是否能够帮助新兴市场央行稳定本地金融市场。因此,综合来看,市场预期仍旧以宽幅震荡为主,建议客户重点配置有一定避险功能的基金产品。

市场回顾

一、基础市场

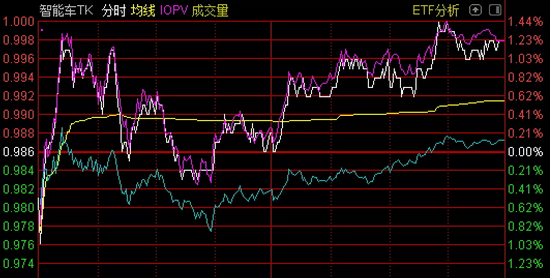

›上周,沪深两市涨跌互现。截止收盘,上证综指收于2763.99点,跌8.22点,跌幅为0.30%;深成指收于10110.11点,涨0.21点,涨幅为0.00%;沪深300收于3713.22点,涨3.16点,涨幅为0.09%;创业板收于1906.67点,涨2.79点,涨幅为0.15%。两市成交29497.77亿元。总体而言,大盘股强于小盘股。中证100上涨0.22%,中证500下跌0.59%。28个申万一级行业中有7个行业上涨。其中,农林牧渔、食品饮料、电子表现居前,涨跌幅分别为7.30%、3.43%、2.11%,休闲服务、传媒、通信表现居后,涨跌幅分别为-2.63%、-3.45%、-4.16%。

›上周,中债银行间债券总净价指数上涨0.14个百分点。

›上周,欧美主要市场涨跌不一,其中,道指下跌2.70%,标普500下跌2.08%;道琼斯欧洲50 上涨1.04%。亚太主要市场涨跌不一,其中,恒生指数下跌1.06%,日经225指数下跌8.09%。

数据来源:好买基金研究中心

数据截止2020-4-3

数据来源:好买基金研究中心

数据截止2020-4-3

二、基金市场

›上周,国内基金涨跌不一,其中QDII型基金涨幅最大为0.40%,其次是股票型和混合型基金,涨幅分别为0.31%和0.13%。表现最差的是指数型基金和封闭式基金,跌幅分别为0.24%和0.30%。

数据来源:好买基研究中心

数据截止2020-4-3

›上周,权益类基金表现较好的嘉实农业产业和海富通电子信息传媒产业A等;混合型基金表现较好的是海富通国策导向和诺安成长等;封闭式基金表现较好的是申万菱信电子行业B,富国中证新能源汽车B等;QDII式基金表现较好的是华安标普全球石油和国泰大宗商品等;指数型表现较好的是前海开源中证大农业和汇添富中证主要消费ETF等;债券型表现较好的是申万菱信可转债和中融融信双盈A等;货币型表现较好的是兴银双月理财A和国金及第七天理财等。

›上周,好买牛基组合业绩为0.20%,2020年以来收益为0.26%。

数据来源:好买基金研究中心

数据时间2020-3-30至2020-4-3

上周焦点

1、逆周期政策调节,货币政策先行

3月30日,中国人民银行以利率招标方式开展了500亿元人民币7天期限逆回购操作,利率较上期下降20个基点至2.2%,为2015年6月以来最大单次降幅。4月3号晚,央行网站宣布,针对中小银行定向降准,将于4月15日和5月15日分别下调存准率0.5%,预计共向市场释放资金约4000亿元。自4月7日起,将金融机构超额存款准备金利率由0.72%下调至0.35%。

2、3月PMI指数回升

中国3月PMI指数回升,经济恢复好于市场预期。3月31日国家统计局发布数据,3月中国制造业采购经理指数(PMI)52.0%,较上月回升16.3个百分点。当然PMI作为环比数据,反映的是短期经济变化,当PMI连续三个月以上同向变化时,才能反映经济运行的趋势性变化。但PMI数据好于预期一定程度上也反映了国内疫情好转,政策逐步加码,复工生产加快的有利环境下,企业信心的迅速改善。

3、上市公司将进入密集的年报和一季报披露期

进入4月后,上市公司将会进入较为密集的年报和一季报披露期。由于沪深交易所表示上市公司受疫情影响可申请延期披露业绩,难以在原预约日期披露2019年年报的,可申请延期至2020年4月30日前披露。因此,4月中下旬有可能是年报和一季报的密集披露期,同时部分公司可能会存在进一步延期披露的可能性。按照往年的情况,业绩较差的公司更加倾向于在临近强制披露日期时公布业绩情况。

4、油价低位反弹

今年以来,原油价格大幅波动,2月中旬由于沙特和俄罗斯的相继宣布增产导致油价快速下跌,也成为近期全球资产价格动荡的导火索。近期伴随着需求端中国经济率先改善,供给端美国寻求推动主要产油国减产油价短期内强势反弹,WTI原油期货周涨幅达31.8%,为该合约历史上最大单周涨幅。从历史上看金油比和恐慌指数VIX往往具有较高的同步性,反映了全球投资者的恐慌情绪。该指数本周从历史极值回落,也印证了市场情绪的持续修复。

好买观点

一、股票型基金投资策略

宏观面:中国3月PMI指数回升,经济恢复好于市场预期。3月31日国家统计局发布数据,3月中国制造业采购经理指数(PMI)52.0%,较上月回升16.3个百分点。当然PMI作为环比数据,反映的是短期经济变化,当PMI连续三个月以上同向变化时,才能反映经济运行的趋势性变化。但PMI数据好于预期一定程度上也反映了国内疫情好转,政策逐步加码,复工生产加快的有利环境下,企业信心的迅速改善。

政策面:3月30日,中国人民银行以利率招标方式开展了500亿元人民币7天期限逆回购操作,利率较上期下降20个基点至2.2%,为2015年6月以来最大单次降幅。4月3号晚,央行网站宣布,针对中小银行定向降准,将于4月15日和5月15日分别下调存准率0.5%,预计共向市场释放资金约4000亿元。自4月7日起,将金融机构超额存款准备金利率由0.72%下调至0.35%。

资金面:央行公告称,目前银行体系流动性总量处于合理充裕水平,4月3日不开展逆回购操作。Wind数据显示,当日无逆回购到期,资金面延续宽松,Shibor全线下行。本周央行公开市场净投放700亿元。昨日,Shibor利率全线下行,隔夜品种下行12.5个基点报1.2780%,7天期下行14.7个基点报1.8570%,14天期下行11.5个基点报1.6210%,1个月期下行3.7个基点报1.7720%。根据Wind统计来看,4月17日及4月24日,分别有2000亿元MLF及2674亿元TMLF到期,4月份到期量共计为4674亿元。而且4月中下旬企业集中缴纳所得税,预计银行间流动性较上月收紧,但前期下发的8000亿元再贷款再贴现额度多数仍未使用,4月整体流动性偏中性。货币市场方面,4月3日R001加权平均利率为1.0512%,较上周跌12.36个基点;R007加权平均利率为1.5870%,较上周跌44.01个基点;R014加权平均利率为1.6271%,较上周跌58.44个基点;R1M加权平均利率为1.7785%,较上周跌54.6个基点。4月3日shibor隔夜为1.0010%,较上周跌10.30个基点;shibor1周为1.8310%,较上周涨6.20个基点;shibor2周为1.5370%,较上周跌15.30个基点;shibor3月为1.8440%,较上周跌12.20个基点。本期内银行间质押式回购日均成交量为41,450.85亿元;较上周减少5,570.18亿元。本期内银行间质押式回购利率为1.11%,较上周跌21.66个基点。(数据来源:Wind)

情绪面:上周,偏股型基金整体小幅加仓2.66%,当前仓位72.80%。其中,股票型基金仓位上升1.92%,标准混合型基金仓位上升2.76%,当前仓位分别为92.32%和70.20%。基金配置比例位居前三的行业是电力及公用事业、商贸零售和农林牧渔,配置仓位分别为3.98%、3.84%和3.55%;基金配置比例居后的三个行业是纺织服装、石油石化和综合,配置仓位分别为0.62%、1.07%和1.54%。基金行业配置上主要加仓了钢铁、商贸零售和建筑,幅度分别为1.97%、1.73%和1.61%;基金主要减仓了银行、餐饮旅游和医药三个行业,减仓幅度分别为2.58%、2.58%和1.49%。整体来看,公募偏股型基金小幅加仓,名义调仓与主动调仓方向一致,且主动调仓幅度大于名义调仓。目前,公募偏股基金仓位总体处于历史高位水平。

市场上周呈现出震荡的走势,其中Wind全A指数周度下跌0.35%,沪深300周度上涨0.09%,创业板指本周上涨0.15%,涨幅居前的板块主要与半导体、农业等相关。从宏观层面看,国内逆周期调整政策持续发力,继3月30日下调逆回购利率后,4月3日,央行宣布,对农村信用社、农村商业银行、农村合作银行、村镇银行和仅在省级行政区域内经营的城市商业银行定向下调存款准备金率1个百分点。另外,自4月7日起将金融机构在央行超额存款准备金利率从0.72%下调至0.35%。“定向降准+下调超额存款准备金利率”组合拳,意味着央行货币政策逆周期调节进一步发力,积极的政策环境一定程度上有利于市场。而从估值层面看,上周全部A股估值水平下行。截至4月3日收盘,代表大盘股的沪深300指数PE(TTM)11.08X,处于20.79%分位;代表小盘股的中证1000指数PE(TTM)36.42X,处于2014年以来历史估值的50.5%分位。盈利方面,4月将迎来上市公司较为密集的年报和一季报披露期。本次由于疫情影响,沪深交易所表示上市公司受疫情影响可申请延期披露业绩,难以在原预约日期披露2019年年报的,可申请延期至2020年4月30日前披露。截至4月6日早上10点,全A共约250家披露一季报业绩预告。从披露情况来看,中游制造业中,电器设备、机械设备等表现较好;大消费中农林牧渔受猪肉价格维持高位原因,行业向好率较高,而可选消费拟受到疫情冲击较大;医药板块相对表现较强,但分化明显;TMT中传媒、5G相关的公司表现相对更强。总体而言,我们可以看到上周在全球市场出现震荡阴跌的背景下,A股整体表现出了一定韧性。不过对于下一阶段,由于未来外需仍存在进一步下行的风险,当前仍难言全面反弹,机会更多可能出在与内需相关、传统基建与新基建相关以及一季度超预期的优质公司之中。对于基金配置,建议:一,可重点关注个股精选的产品予以配置;二,可关注通过跨市场、跨资产实现分散投资的FOF类产品。

二、债券型基金投资策略

上周中债总财富指数收于199.0244,较前周上涨0.32%;中债国债总财富指数收于197.5531较前周上涨0.22%,中债金融债总财富指数收于202.0127,较前周上涨0.42%;中债企业债总财富指数收于194.4447,较前周上涨0.12%;中债短融总财富指数收于178.8324,较前周上涨0.07%。(数据来源:Wind)

中债银行间固定利率国债到期收益率曲线显示,一年期国债收益率为1.65%,下行8.64个基点,十年期国债收益率为2.60%,下行1.25个基点;银行间一年期AAA级企业债收益率下行10.3个基点,银行间三年期AAA级企业债收益率下行4.16个基点,5年期AAA级企业债收益率下行3.03个基点,分别为2.32%、2.85%和3.30%,一年期AA级企业债收益率下行7.30个基点,三年期AA级企业债收益率下行1.16个基点,5年期AA级企业债收益率下行1.03个基点,分别为2.77%、3.31%和3.90%%。(数据来源:Wind)

资金面:央行公告称,目前银行体系流动性总量处于合理充裕水平,4月3日不开展逆回购操作。Wind数据显示,当日无逆回购到期,资金面延续宽松,Shibor全线下行。本周央行公开市场净投放700亿元。昨日,Shibor利率全线下行,隔夜品种下行12.5个基点报1.2780%,7天期下行14.7个基点报1.8570%,14天期下行11.5个基点报1.6210%,1个月期下行3.7个基点报1.7720%。根据Wind统计来看,4月17日及4月24日,分别有2000亿元MLF及2674亿元TMLF到期,4月份到期量共计为4674亿元。而且4月中下旬企业集中缴纳所得税,预计银行间流动性较上月收紧,但前期下发的8000亿元再贷款再贴现额度多数仍未使用,4月整体流动性偏中性。货币市场方面,4月3日R001加权平均利率为1.0512%,较上周跌12.36个基点;R007加权平均利率为1.5870%,较上周跌44.01个基点;R014加权平均利率为1.6271%,较上周跌58.44个基点;R1M加权平均利率为1.7785%,较上周跌54.6个基点。4月3日shibor隔夜为1.0010%,较上周跌10.30个基点;shibor1周为1.8310%,较上周涨6.20个基点;shibor2周为1.5370%,较上周跌15.30个基点;shibor3月为1.8440%,较上周跌12.20个基点。本期内银行间质押式回购日均成交量为41,450.85亿元;较上周减少5,570.18亿元。本期内银行间质押式回购利率为1.11%,较上周跌21.66个基点。(数据来源:Wind)

经济面/政策面:国家统计局3月31日发布数据显示,3月份,制造业采购经理指数(PMI)为52.0%,比上月回升16.3个百分点。3月份制造业PMI明显回升,表明我国新冠肺炎疫情防控形势持续向好,生产生活秩序稳步恢复,企业复工复产明显加快。从具体分项指标来看,在复工复产的拉动下,生产和新订单指数分别从2月份的27.8%和29.3%大幅回升至54.1%和52%。大、中、小型企业PMI也从上月的35附近分别反弹至52.6%、51.9%和50.9%。但从进出口指标来看,新出口订单、进口指数继续收缩,分别为46.4%和48.4%,同时价格指数也进一步下滑,出厂价格和原材料购进价格指数分别降至43.8%和45.5%,后者受大宗商品价格拖累降幅较明显,表明当前总需求疲弱。3月PMI指数明显上升并不意味着企业的实际生产经营已恢复至疫情前水平。PMI指数是一个月度环比指标,通常情况下,当PMI连续三个月以上同向变化时,才能反映经济运行的趋势性变化,仅凭单月数据升至荣枯线以上,不足以做出经济已经回暖、实现趋势性好转的判断。(数据来源:Wind)

债市观点:3月27日中央政治局会议之后,央行随即于3月30日下调7天逆回购利率20BP至2.2%,并投放700亿逆回购以适当对冲月末资金需求,银行体系流动性总量继续维持合理充裕,资金利率先升后降,较前周有所下行。受益复工复产加快,3月份制造业采购经理指数(PMI)录得52.0%,较上月大幅回升16.3个百分点,生产和新订单指数重返景气区间。但新出口订单和进口指数仍处于收缩区间,出厂价格和主要原材料购进价格指数更是进一步下滑,后者由于大宗商品价格拖累降幅较明显,表明受疫情的冲击当前内外需求依然疲弱。PMI指数作为月度环比指标,单月的反弹参考意义有限,能否连续维持在景气区间仍有待观察。短期来看,由于疫情的全球蔓延,经济收缩风险正进一步加大。4月3日下午,央行决定对中小银行定向下调存款准备金率1个百分点,共释放长期资金约4000亿元;同时决定自4月7日起将超额存款准备金利率从0.72%下调至0.35%,也是央行近12年来首次调降该指标。3月以来央行货币政策密集,虽然对存款基准利率下调保持谨慎,但宽松程度依然超预期,债市有望继续向好。

三、QDII基金投资策略

全球确诊人数相比上周末再上升。截至4月6日中午12点,全球新冠确诊1,274,956人。美国增加至33.7万;欧洲方面,意大利和西班牙新增确诊下降进入缓和期。从宏观层面看,美国就业市场压力继续增大,3月首次失业申请累计超过1000万,隐含的失业率超过10%。3月非农就业下滑70.1万人,失业率从前月的3.5%上升至4.4%。政策方面,QE、美元互换规模快速攀升。在3月30日~4月3日之间,共购买美国国债3343亿美元,日均买入668亿美元;并且,虽然其在4月6~9日间国债日度购买目标将降低至500亿美元每天,但速度依然较快。后续关注点是美联储新设立海外央行回购工具,是否能够帮助新兴市场央行稳定本地金融市场。因此,综合来看,市场预期仍旧以宽幅震荡为主,建议客户重点配置有一定避险功能的基金产品。

*重要申明:本文件中的信息基于已公开的信息、数据、资产管理人或其代表的现场路演或会议等沟通方式的记录等,好买基金或好买基金研究中心(以下简称“本公司”)对这些信息的及时性、准确性及完整性不做任何保证。本文件所载的意见、评估及预测不代表本公司观点,也不保证所包含的信息不会发生变更。文件中的内容仅供参考,不代表任何确定性的判断。本文件不对特定基金产品的价值和收益作出判断和保证,亦不表明投资没有风险。本文件及其内容均不构成投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。获得本文件的机构或个人据此做出投资决策,应自行承担投资风险。在任何情况下,本公司或本公司雇员不对使用本文件及其内容所引发的任何直接或间接损失承担任何责任。

本文件版权为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、 发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“好买基金”或“好买基金研究中心”,且不得对本文件进行任何删节和修改。

本文件中的信息均为保密信息,未经本公司事先同意,不得以任何目的,复制或传播本文本中所含信息,亦不可向任何第三方披露。

阁下/贵机构一旦选择阅读本文件正文,应被视为已同意上述条款。如阁下/贵机构不接受本申明项下任何条款,请勿阅读本文件正文部分,并立即删除或销毁本文件及其附件(如有)。除本页条款外,本文件其他内容和任何表述均属不具有法律约束力的用语,不具有任何法律约束力,不构成法律协议的一部分,不应被视为构成向任何人士发出的要约或要约邀请,也不构成任何承诺。