基金红人节|金麒麟基金大V评选 百位大咖入围→【投票】

记者|陈秋

“如果大家能够找到第二条增长曲线,或者找到共享充电宝带来的其他价值,那么大家为什么会不约而同地涨价?”

在愚人节这天,怪兽充电在纳斯达克挂牌上市,成为共享充电宝领域上市第一股。也是在这一天,怪兽充电的竞争对手街电和搜电宣布合并。对于怪兽充电和它的同行来说,保证长期盈利依然是个巨大挑战,同时行业的容量也难以养出大鱼。

一位前共享充电宝品牌高管对《红周刊》记者表示,投资人对共享充电宝行业所有的想象空间,可能只能停留在它(公司)能不能盈利上。若该行业市场竞争格局未来不发生巨大变化,怪兽充电的压力将倍增。

独立经济学家和天使投资人王赤坤对记者表示,共享充电宝这样的商业模式没有门槛,所谓的门槛其实是资本。他认为,目前该行业已走过高速发展阶段,行业红利消失,增量非常有限。行业内的公司争取上市融资,目的就是为了解决经营、市场战略升级问题。

怪兽“跑马圈地”降速

行业内卷化压低市场空间

从整体业绩来看,怪兽充电2020年营业收入28.094亿元,同比增长38.9%。2019年和2020年,怪兽充电经调整后的净利润分别为2.07亿元和1.13亿元。怪兽充电净利润同比下降将近一半,其背后原因是销售和营销费用的大增,2020年怪兽充电销售和营销费用21.21亿元,同比增长55.72%。主要由于拓展市场对地点合作伙伴和网络合作伙伴的奖励费用增加(商家分成),从2019年的9.3亿元增加到2020年的15.77亿元,同比增长70.0%。

据了解,共享充电宝是一个纯线下生意,“跑马圈地”是参与者市场拓展的主要手段,而且参与者都追求单一点位的“独享权”。共享充电公司小电科技创始人兼CEO唐永波曾公开表示,先触及400万POI(点位)和拿到10亿美元融资额的那个竞争者将成为行业老大。

目前,共享充电宝品牌在点位争夺方面有两种方式:一是品牌和品牌之间共存,共享店铺资源;二是提出更优的方案,包括更高独享费用,将其他品牌踢走。一位业内人士对记者说,共享充电宝品牌进驻热门商圈,如KTV、酒吧等,需缴纳入场费,且价格从数千元涨至几万元甚至几十万元。

一位北京某餐饮管理人对记者表示,此前已有两家共享充电宝品牌陆续与其合作,因为其店铺分上下两层,其中一家品牌还曾提出在店里放入两台机柜。今年开始,美团也希望将充电宝机柜放进他的门店。除了疫情期间,该店每天有三四人租充电宝。

餐饮企业只是共享充电宝应用的一个场景,在北京、上海、广州等一二线城市,共享充电宝被放进了各种场景中。3月31日,《红周刊》记者在广州永庆坊的一条弄堂看到,几乎有70%的商家门口都摆着一台或者两台美团、街电、怪兽等品牌的机柜,但充电宝的“密集度”完全和这条弄堂的人流量不相匹配。

共享充电宝“围城”的情况,实际反映了这个市场竞争激烈的程度。据怪兽充电招股书,怪兽充电铺设超过了66.4万点位和 500万多个充电宝。2020年,其POI增长缓慢,一年增加了8万左右。

上述前高管向记者介绍说,怪兽点位增加的幅度不是最大的,2020年,除“三电一兽”(街电、小电、来电、怪兽)外,行业里出现两个新玩家,即美团和搜电,这两个品牌的市场增速非常快。另外,云冲吧及其他小品牌下沉布局,在四级以下市场发展不错。“怪兽点位增长慢,最主要的原因可能不是疫情,而是来自于市场的竞争加剧”。

上述前高管表示,“美团、搜电在一线城市牵制住了‘三电一兽’的精力,展开了拉锯战,使得他们原计划在四五六线城市的投入不强,等稳住阵脚后,四五线城市市场早已没有原来想象中的那么广阔。”这意味着,包括怪兽充电在内的参与者,要获取新点位就要付出更大的成本和代价。

共享充电宝市场的局面也倒逼企业从“跑马圈地”转向利润导向,即剔除设备成本、商家分成以及其他交易成本等成本后,新的点位能否产生利润。如果这个点位能够产生利润,哪怕是很微薄的利润,企业就愿意参与。反之,则谨慎。

“从怪兽透露的点位数据来看,很难在新增的8万点位中看出其丢了多少自己的点位,也很难在66.4万个点位中看出其到底有多少是自己独享的。”该前高管表示,“在国内,共享充电宝行业竞争已是高度‘内卷’状态(无意义的内部竞争)。如果竞争的态势不发生巨大变化的话,这个行业最终的想象空间会非常有限。”

业绩改善靠涨价

盈利模式单一困扰行业

在市场充分竞争的同时,共享充电宝行业盈利模式单一的问题仍十分突出。

怪兽充电招股书显示,其收入主要来自移动设备充电服务,2019年、2020年营收占比分别为95.2%和96.5%。目前,怪兽充电的运营模式为直营模式和合作模式两种。前者由怪兽充电直接管理充电宝和机柜的放置;后者则是交由合作伙伴代管。在直营模式下,怪兽充电会提前支付合作伙伴入场费,并按照比例向合作伙伴支付佣金,入场费和佣金在内的费用大约占设备收入的50-70%。在合作模式下,怪兽充电按月向合作伙伴支付佣金,一般占设备收入的75-90%。

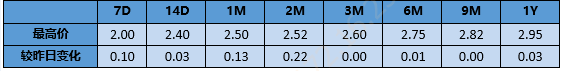

上述北京某餐饮管理人对记者表示,其与两家共享充电宝品牌合作会分走60%-70%的收益,但一年多,收入还不到1000元。他介绍说,充电宝品牌在这两年都在涨价,从起初的免费赠送时间到1元/小时,再涨到2元/小时。近期他发现,租价悄悄涨到了2元/半小时。公开资料显示,目前“三电一兽”的价格,普遍比去年下半年上涨了1-2元/小时,涨幅翻倍。

一位某共享充电宝品牌员工告诉记者,公司并没有特别进行提价,具体的价格和不同区域、不同场景、不同商家门店都有关,且价格都是和商家协商确定的,酒吧、KTV等高消费场景价格普遍贵一些。

“圈子里都明白,改善业绩就是要涨价,也没有其他手段。但这种方式是不健康的、不可持续的,而且价格涨到今天这一步,在用户端已经到头了,没办法再贵了。再贵就会出现恶评。”上述前高管说。

怪兽充电招股书显示,其收入成本从2019年的2.925亿元涨到2020年的4.308亿元,同比增长47.3%,这主要是因为采购更多的充电宝和机柜,使折旧成本从2019年的1.52亿元增加到2020年的2.80亿元,增长了83.65%。2019年及2020年充电宝折旧成本,分别占租赁及销售收入的7.6%、10%。根据招股书,充电宝和机柜的折旧年限分别为3年和5年。

上述北京餐饮管理人称,其合作的其中一个共享充电宝品牌,使用不到两年就出现损坏,并邮寄回公司换新。同时,机柜经常出现消费者租用充电宝忘记还回的情况,也需和品牌商沟通补齐。

据怪兽充电招股书显示,公司除移动设备充电服务外,还有充电宝销售业务。据记者测算,其2019和2020年充电宝被用户以扣除押金为代价保留的收入为4133万元、6246万元。此外,怪兽充电通过在充电宝或小程序上提供的广告服务收入,占比仅1%左右。

但怪兽充电的“补充业务”不足以构成其业绩成长的第二增长点,上述前高管表示,“如果大家能够找到第二条增长曲线,或者找到共享充电宝带来的其他价值,那么大家为什么会不约而同地涨价?”

不过,王赤坤预计,共享充电宝行业可能有更新的“升级模式”,因为它可以收集个人信息,是拉新和获取流量的好渠道,个人信息包括通讯录、通话记录、位置信息、手机号、微信号、出行信息、交易信息、银行卡、人脸等数据。“怪兽充电可以深度开发用户,多渠道变现,增加盈利能力。与此同时,充电行业的红利可能会推动行业从技术和商业模式上再次创新,相信随着无线充电技术的成熟,类似于按流量包的充电方式将会出现,淘汰共享充电宝。”

怪兽充电股权诉讼案在美开打

上市当日以微涨报收

创立于2017年的怪兽充电,赶上了“共享经济”风口,也获得了多家知名机构的融资支持。细数怪兽充电投资方,最新一次融资包括阿里巴巴、高瓴资本、软银亚洲等,此前融资投资方包括中银国际、高盛中国、顺为资本、小米集团、紫米等知名投资机构。

但在赴美上市之际,怪兽充电创始人、董事长兼CEO蔡光渊与上海原子创投天使投资人冯一名等人陷入公司的股权诉讼案中。据冯一名在媒体上发布的信息显示,冯一名、尹思成为上海原子创投天使投资人,是怪兽充电早期创始团队成员。起诉原因是,蔡光渊曾在三人的微信群里承诺给二人一共3%的股份,但却一直未兑现承诺。冯一名和尹思成向纽约南区联邦法院提起针对怪兽充电上市项目券商高盛和花旗的诉讼程序,目前纽约南区联邦法院已经受理此案。

招股书显示,怪兽充电此次上市的承销商,是由高盛、花旗、华兴、中银国际共同担任。

王赤坤表示,一般而言,“这些共享项目在融资时都有对赌条款,如果估值下降或无法在规定时间内上市,将触发对赌条款,项目方将会有兜底和赔偿责任。怪兽充电着急上市,似乎在情理之中。”

在4月1日怪兽充电挂牌当日,其开盘价报10美元,较发行价8.5美元上涨17.64%。但截至收盘,怪兽充电报价每股8.54美元,微涨0.47%。(本文提及个股仅做分析,不做投资建议。)