国联安业绩四年连降:股票基金乏力

本报记者/任威/夏欣/上海报道

日前,随着上市公司年报的披露,多家基金公司的盈利水平也浮出水面。在2019年权益类基金收益较为乐观的背景下,多数公募基金都取得不错的盈利水平,不过也有公司出现下滑。国联安基金2019年净利润2100万元,同比下滑38.24%,这也是该公司净利润近5年来的又一次下滑。

业内分析人士表示,公司净利润的下行有多方面原因,可能源于主动管理权益产品规模的减少,还可能与公司固定成本的变动和公司的战略规划等有关。

净利润连续4年下滑

2019年A股上演结构性牛市,多数权益类产品业绩喜人,普通股票型基金平均收益为44.81%,偏股混合型基金平均收益为41.82%。得益于此,多家公募基金赚钱效应尤为明显。据《中国经营报》记者不完全统计,业内披露业绩的32家公募基金中有24家公司在2019年度取得净利润的正增长,其中广发基金和中信建投基金净利润翻倍增长。

然而仍有基金公司净利润面临下滑态势,根据控股股东中国太保年报,国联安基金2019年净利润为2100万元,同比下滑38.24%。事实上这已经是该公司净利润持续下行的第4个年头。

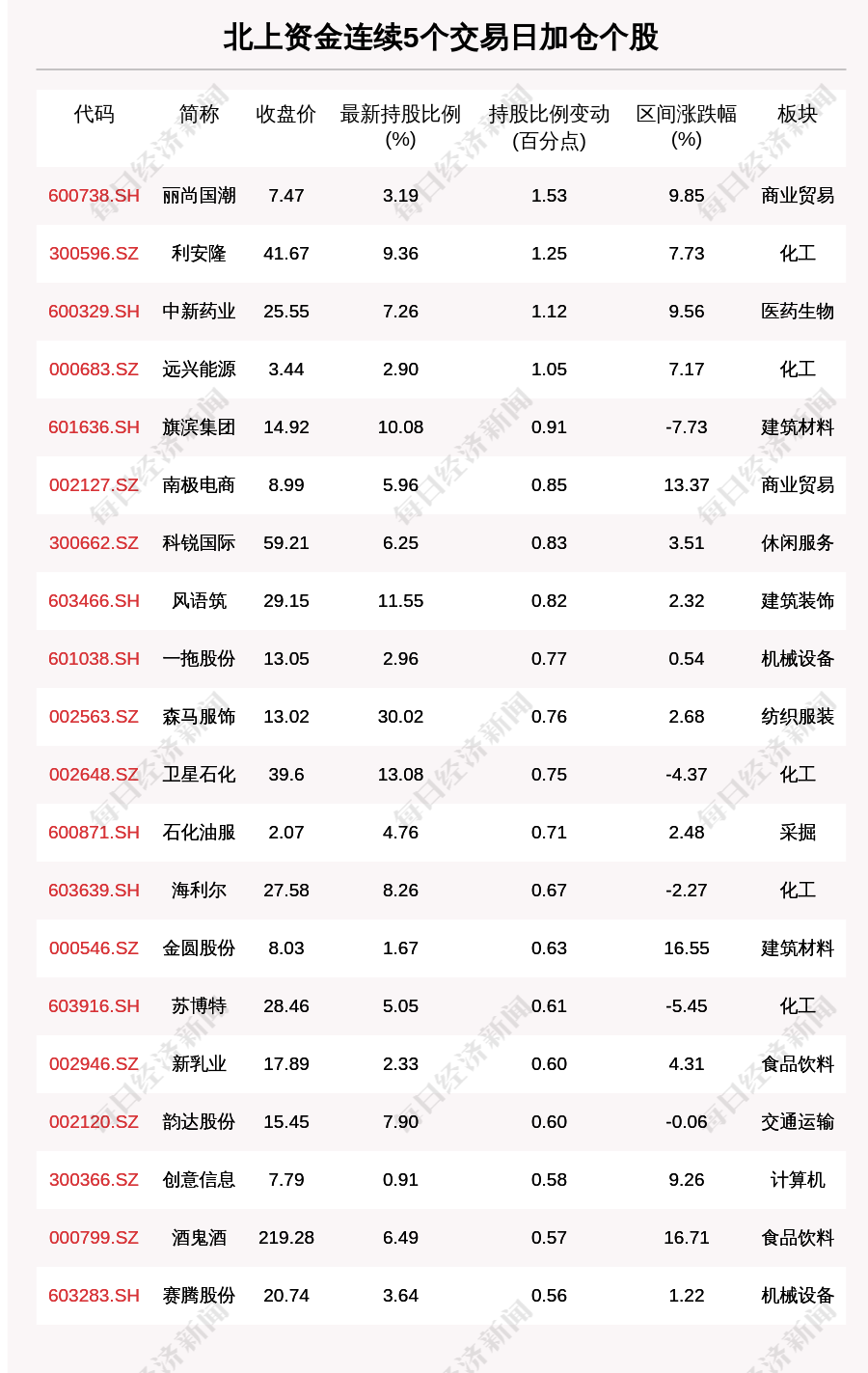

根据相关年报梳理,2015~2018年,国联安基金净利润分别为2.4亿元、1.34亿元、3800万元和3400万元。

对于公司利润再度下滑等相关问题,记者已向国联安基金相关人士发送采访函,截至记者发稿未收到正面回复。

“基金公司净利润的变化是多种原因综合体现,”天相投顾高级基金研究员杨佳星指出,这其中既有团队变动的因素,也有公司固定成本的变动,也同样与公司的战略规划息息相关。2015年、2016年两年由于权益类规模较大,所以整体上净利润也相对较高,而随着近年债券类基金占比逐渐上升,净利润也逐渐趋于平稳,这与债券类基金相较权益类基金综合收入较少有关。

管理规模是影响基金公司的营收情况的核心指标,但记者了解到,国联安基金目前总管理规模相较于2018年还有明显的上升趋势。

根据Wind数据,国联安基金2019年总管理规模为463.33亿元,相对于截至2018年末增长143.81亿元。其中权益类产品和债券型基金均有上升态势。

2019年国联安基金股票型基金、混合型基金、债券型基金规模为,55.19亿元、74.52亿元、244.86亿元,上述三类产品同比增长36.27、17.3亿元、113.74亿元。其中债券型基金涨幅尤为明显。

“债券型基金的增长与控股股东的变换可以说是不无关系,”杨佳星说,一般而言若新的控股股东为保险系、银行系股东,均会对公司固收类产品给予一定的支持。以保险系股东为例,多年信评等方面的经验可以很好地补充基金公司固收类产品的短板,同时也不排除为基金公司增加更多固收委外的相关业务,为产品增加更多的资金来源。

2019年的规模相对2018年有所增加,但盈利确进一步萎缩。对此格上财富研究员张婷分析,从各类型基金规模变化来看,2019年债券型以及股票型基金增加幅度较大,但主要集中在下半年增加,而货币基金、混合型基金上半年规模大幅萎缩,下半年稍有好转。基金公司盈利主要源于管理费,管理费是每日计提,主动管理混合型基金管理费较高,而规模的萎缩会导致管理费下行。而股票型以及混合型规模的增加主要在下半年,整年的管理费收入较少。

根据Wind数据,国联安基金目前的股票型基金中,绝大数为被动型产品。仅有两只主动型股票基金,规模也不足4亿元。拉长时间来看,国联安基金混合型基金也从2015年上半年末的超500亿元的规模下滑至目前的80亿元左右。

截至目前,国联安基金混合型基金共计28只,规模为80.08亿元。

杨佳星分析称,净利润的下滑确实在一方面与主动权益类产品规模较少有关,因为被动产品的综合收入是相对较低的,但同时也与公司大力发展债券型基金有关,由于债券型基金与被动权益类产品的综合收入均低于主动权益类产品,所以会出现整体规模上升而净利润下滑的现象,但同时,这只是因素之一。

张婷也表示,净利润的下行确实主要源于主动管理权益产品规模的减少,主动管理基金的管理费较高。在2015年,股市火爆,该公司利润较高,随着规模的下行,利润也一路下行。这一方面源于A股市场从2016年以来一直呈现疲弱的状态,另一方面源于该基金公司的产品业绩一般,没有特别出色的基金经理,很难吸纳资金。

原股东出清

透过国联安基金近些年净利润下滑背后,原股东国泰君安出清该公司股权的操作在今天看来也算是“明智之举”。

国联安基金成立于2003年,是国内首家获准筹建的中外合资基金管理公司,由国泰君安证券股份有限公司与德国安联集团(Allianz AG)共同发起设立。

2018年4月,中国太保子公司太保资产通过上海联交所举牌受让的方式收购国泰君安所持有的国联安基金51%的股权,交易价格为10.45亿元。

2019年是中国太保控股国联安基金的第一个完整年度,但并未能止住国联安基金盈利能力下行的态势。

记者注意到,国联安基金总经理孟朝霞曾有多家险企工作履历,其曾历任新华人寿保险股份有限公司企业年金管理中心总经理、泰康养老保险股份有限公司副总经理。随后转战公募,2009年担任富国基金副总经理,2014年9月至2017年3月担任融通基金总经理,2017年9月孟朝霞就任国联安基金总经理。

这样看来,国联安基金除“双保险系”股东外,加之一把手的保险行业工作履历,国联安基金的“保险基因”在业内应该是最为浓重的一家。

那么对于保险系公募基金而言,下设公募基金是为了本身的公募主营业务去盈利,还是为了更好地打理自己的保险资金?

杨佳星指出,两方面原因都会存在,一方面基金公司由于其盈利模式决定了是一个“旱涝保收”的生意,相较于证券公司更能在牛熊市场转换中保持稳定的收入,另一方面,下设基金公司可以帮助保险公司更好地做委外等产品,作为旗下资管业务的一部分,不仅起到分散风险的作用,更能节约成本、增厚收益,是大有裨益的。

张婷也持同样观点,这两种情况都会存在,前者会从更长远的角度考虑基金公司的发展方向,设置适合基金公司本身发展的战略以及产品线设置,而后者更多是为了支持自身保险资金的打理。

作为“双保险系”公募,国联安基金先后推出首只养老目标FOF——国联安安享稳健养老一年FOF;首只养老目标日期FOF——国联安颐享养老目标日期2040。

杨佳星认为,养老目标基金自推出以来,最为核心的宗旨之一就是平滑风险收益曲线,尤其是产品接近目标年份时,合理控制风险显得尤为重要。保险公司在这方面有着非常丰富的经验,不论是多年积累的养老保险产品管理经验,抑或是近年创新类养老、年金等产品的管理发行经验,保险公司均可以对公募基金的养老目标基金的投资运作予以支持,这在业内就可以成为很大的比较优势。