【股民必备】投资研报||五星股票池||尾盘掘金||北向掘金||五星情报局||形态识金||Level2

来源:中国基金报

中国基金报 泰勒 曹雯璟

今天的A股,终于扬眉吐气了一下。上演V型大逆转!

在周二大幅杀跌之后,26日早间,官媒集体喊话力挺A股,表示要挺起A股的脊梁,不宜对下跌反应过度。

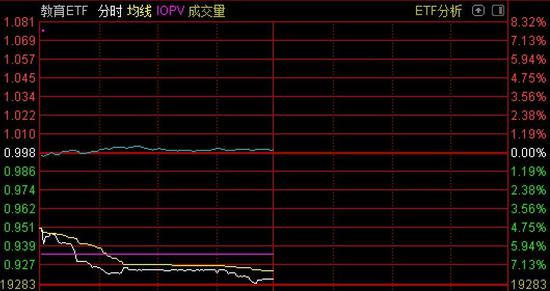

周三开盘后,三大指数集体冲高,午后三大股指一度集体翻绿,随后再度回升,全天呈现缩量反弹趋势。

宁德时代的股价也挺起脊梁,临近尾盘持续拉升,一度涨超4%,带动创业板指涨逾1%。

三大股指“V”型反转

新能源板块走强

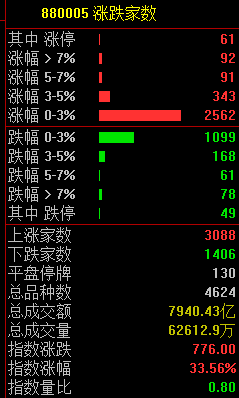

1月26日,三大股指早盘冲高回落,午后上演“V”型反转,沪指突破3450点,创业板指涨近1%收复3000点;两市成交额再度萎缩,全日成交不足8000亿元;北向资金盘中大幅净流入,午后有所回流,全日净买入约11亿元。

截至收盘,沪指涨0.66%报3455.67点,深成指涨0.7%报13780.3点,创业板指涨0.99%报3004.41点;两市合计成交7942亿元,北向资金净买入11.39亿元。

此外,超3000家公司股价上涨。

午后券商板块异动拉升,带动指数重新走强,其中国联证券涨停,中原证券、华林证券、浙商证券、国泰君安、华泰证券等跟涨。

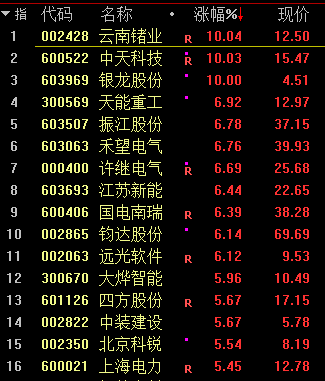

绿电、光伏、锂电等新能源题材强势爆发,中天科技(维权)、恒润股份、中际联合、龙源电力、大金重工等个股涨停。

消息上,高层集体学习碳中和、碳达峰。积极有序发展光能源、硅能源、氢能源、可再生能源。要推动能源技术与现代信息、新材料和先进制造技术深度融合,探索能源生产和消费新模式。

安信证券研报指出,2021年为绿电投资元年,展望2022年,“双碳”背景下持续看好绿电板块投资机遇,重点推荐短期及中期具备业绩有望高增长和确定性的标的。

西部证券分析称,随着节前市场缩量接近尾声,叠加2月货币政策窗口期的再度临近,我们认为持股过节依然是当下的最优选择,建议投资者积极布局上半年行情。从结构上把握四条主线:①随着年报业绩逐步兑现,成长板块有望成为春节后市场行情阶段性主线;②受益于成交回暖与全面注册制的券商;③以餐饮旅游和商贸零售为代表的线下经济;④必须消费品及受汤加火山爆发事件催化的农业板块。

5000万!又有基金公司“掏腰包”大举自购!

更有“千亿”顶流跟投

“千亿”顶流“掏腰包”大举自购!

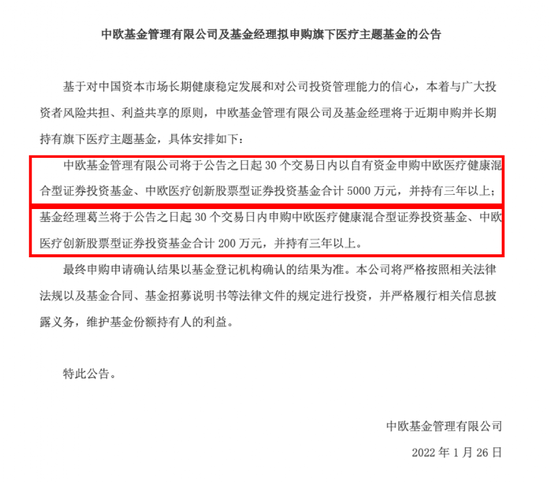

1月26日,中欧基金公告表示,中欧基金拟自购5000万旗下医疗主题基金,“医药女神”葛兰拟自购200万,申购的基金份额均将持有3年以上。

截至四季报,葛兰新晋成为“千亿”基金经理,其在管基金总规模达到1103.39亿元,登顶主动权益类基金的管理规模之最。

2020年开年,市场震荡加剧,各大基金公司和基金经理频频出手自购,提振市场情绪。已有包括南方、兴全、易方达、嘉实在内近20家基金公司“掏腰包”大举自购,其中还不乏明星基金经理,开年来,公募自购合计已超4.5亿元。

多位基金业内人士向记者表示,开年以来市场持续调整,基金公司自购行为不仅是一种对投资者负责的态度,前瞻布局,用实际行动与投资者共享成长、共担风险,同时也体现出基金公司和基金经理对后市的信心。

中欧基金拟自购5000万旗下医疗主题基金

“医药女神”葛兰拟自购200万

中欧基金1月26日公告称,公司将于公告之日起30个交易日内以自有资金申购中欧医疗健康混合型证券投资基金(以下简称“中欧医疗健康基金”)、中欧医疗创新股票型证券投资基金(以下简称“中欧医疗创新基金”)合计5000万元,并持有三年以上。与此同时,基金经理葛兰将于公告之日起30个交易日内以自有资金自购中欧医疗健康基金、中欧医疗创新基金合计200万元,并持有三年以上。

中欧基金表示,基于对中国资本市场长期健康稳定发展以及公司投资管理能力的信心,本着与广大投资者风险共担、利益共享的原则,公司和基金经理做出自购并长期持有相关基金的决定。同时,中欧基金温馨提示,自购不代表预测短线走势,个人投资者需根据自身风险偏好以及投资周期来制定投资计划,基金有风险,投资需谨慎。

根据公告,中欧医疗健康基金及中欧医疗创新基金作为行业主题基金,主要聚焦于医疗板块投资。中欧基金称,回顾过去,医疗板块在经历了近两年的快速上涨和新冠疫情的反复扰动下,整体波动较大。伴随着近几个季度快速调整,优质医疗行业个股长期投资性价比进一步提升。

展望2022年,基金经理葛兰及中欧基金研究团队认为,医药生物行业长期成长的基础没有发生变化,政策导向总体积极、稳定。企业在行业总体转型期以及疫情后时代更加注重修炼内功、加强硬实力的建立,产业链上下游更为完善,因此仍看好行业的长期投资机会。

新晋成为“千亿”顶流

“医药女神” 依旧最爱药明康德(维权)

根据四季报披露情况,葛兰新晋成为“千亿”基金经理,其在管基金总规模达到1103.39亿元,已经超过同期张坤(1019.35亿元)、刘彦春(978.50亿元),登顶主动权益类基金的管理规模之最。

从其重仓股来看,截至去年末,葛兰旗下基金综合持仓排名前十为:药明康德、凯莱英、爱尔眼科、泰格医药、康龙化成、迈瑞医疗、通策医疗、片仔癀、九洲药业、九洲药业。最新的四季报显示,葛兰依旧选择紧紧拥抱药明康德、爱尔眼科、迈瑞医疗等细分行业龙头及头部平台型公司。

以葛兰的代表作中欧医疗健康为例,去年四季度该基金前五大重仓股的排名并未发生变动,且均有不同程度的增持。其中,作为中欧医疗健康的第一大重仓股,葛兰在四季度继续增持药明康德至6571.61万股,较三季度末增加2480.67万股。爱尔眼科、凯莱英、泰格医药、康龙化成等个股的持股数量也获不同程度增持。迈瑞医疗、通策医疗同样被增持。

相较于上一季度,片仔癀、九洲药业新进中欧医疗健康前十大重仓股,在该基金重仓股中依次排名第7、第10位,智飞生物、美迪西则退出前十大重仓行列。

截至1月25日,葛兰管理的中欧医疗健康A近三年回报高达179.14%。

震荡市之下公募积极自购

金额已超4.5亿

在市场大跌背景之下,基金公司自购按下“加速键”,以传递自己对市场的信心,愿意跟投资者共担风险,其中不乏多位明星基金经理的身影。截至1月25日,根据目前已披露公告,开年以来公募自购金额已超4.5亿。

基金公司方面,已有包括南方、兴全、易方达、嘉实在内近20家中大型基金公司“掏腰包”大举自购。其中,有16家基金公司开年来自购金额达到或超过1000万,有4家基金公司自购在2000-5000万不等。

比如1月24日,博道基金出资1000万元自有资金申购旗下部分基金,其中包括申购博道嘉丰混合A、博道成长智航A、博道消费智航、博道盛彦混合4只基金。1月22日,兴华基金用固有资金1000万元认购公司旗下“兴华消费精选6个月持有期混合型发起式证券投资基金A类份额”。1月12日,信达澳银基金认购由冯明远管理的信达澳银智远三年持有基金500万元。1月11日宣布成立的南方MSCI中国A50互联互通ETF联接基金,成立规模差不多达到7亿元,其中南方基金运用固有资金认购达到2亿元,占比28.62%。这也是新年以来自购力度较大的一笔。1月10日进入发行的两只基金均有基金经理宣布自购。其中一只为上投摩根投资总监杜猛管理的上投摩根沃享远见一年持有,杜猛拟于募集期内出资500万元认购。同日,另一只为国晓雯管理的新基金中邮兴荣价值一年持有期混合基金,国晓雯承诺自购300万元,同时中邮创业基金的高管也出资300万元认购新基金。1月6日,明星基金经理陆彬管理的汇丰晋信研究精选基金发行,1月7日。汇丰晋信宣布,公司管理团队(不含拟任基金经理陆彬)出资720万元认购该基金;拟任基金经理陆彬及公司研究团队已出资600万元认购,合计1320万元。1月4日,李晓星、张萍联合掌舵的银华心兴三年持有开启发行,两位拟任基金经理将分别出资认购200万元、100万元跟投新作。

除此之外,包括兴证全球、上投摩根、汇添富、信达澳银、金鹰基金、财通基金也均在近期对外发布自购公告。

上海一位公募产品部负责人表示,自购一方面可以彰显市场信心,给投资者传递基金公司和基金经理看好后市和自家产品赚钱能力的信号;另一方面,行业内很多基金公司其实已经建立了长效的自购机制,基金公司选择知根知底的基金经理进行投资。此外,今年市场震荡加剧,基金发行市场也不达预期。面对发行市场开门不太红的局面,一些基金公司尤其是中小基金公司便会投入自有资金,帮助自家产品顺利发行成立。

当然,基金公司对自购产品的筛选也有一套标准。上海一中型基金公司权益投资主题组投资总监表示,首先,要回撤小。自有资金投资的目标是稳健增值,通常大家都有“尽量不亏钱”的潜在诉求。其次,非定制。一般都选择公司主动管理的产品。其三,规模合适。根据资金量大小,需要选择有一定规模的产品,一方面满足持有人占比规定,另一方面避免申赎对基金运作的影响。最后,是附加值。如果能起到一定营销作用,例如新发时自购,股市波动时买入,或者能有助于小微基金改造和持续营销,则这项投资会更有意义。

记者注意到,基金自购在2021年达到小高潮,全年公募自购规模创下2018年以来新纪录。Wind数据显示,截至12月31日,2021年内共有98家基金公司申购自家基金合计460次,净申购额58.88亿元,较2020年增长超过40%。2018年、2019年和2020年这一数据则分别为32.68亿元、28.68亿元和41.52亿元。

集虎卡,开鸿运!最高拆522元惊喜福袋!