每经记者 任飞每经编辑 叶峰

陆续发布的基金年报中鲜见当期净值增长率为负的产品,却在QDII基金中扎堆,且从去年15.23%的平均收益率来看,大幅跑输其他权益产品的平均回报。然而今年以来,截至3月29日,QDII基金的平均收益率达2.49%,超过同期主动型普通股票型基金、偏股混合型基金以及债券基金。

《每日经济新闻》记者发现,不少基金经理在报告中总结得失时强调,经济复苏的预期有望改善QDII投资的现状,与此同时,基金公司也在今年陆续上报新产品,已有13只新品上报,科技、教育及消费是重点关注的投资赛道。

视觉中国图 杨靖制图

视觉中国图 杨靖制图2020年整体业绩不佳

去年,因疫情影响,一度拉低海外市场的投资预期,仅权益投资一项,就让QDII基金出海遭遇重重压力,实践证明,相关QDII基金的2020年整体业绩不佳。从数据来看,近期陆续披露的2020年基金年报中,QDII基金当期业绩屡屡见负。

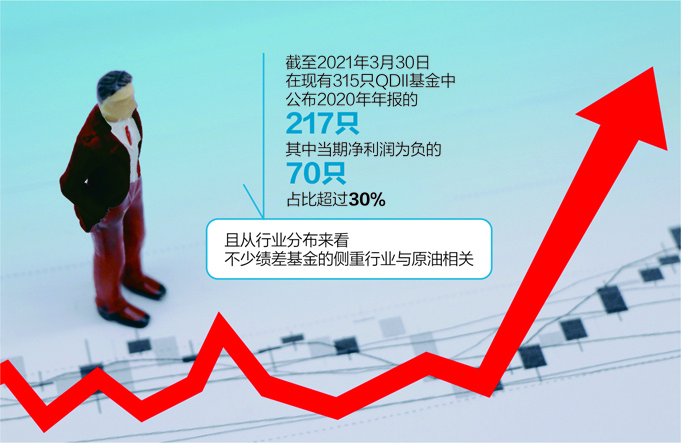

据记者统计,截至2021年3月30日,在现有315只QDII基金中,已有217只公布2020年年报,其中有70只当期净利润为负,占比超过30%;且从行业分布来看,不少绩差基金的侧重行业与原油相关。如易方达原油A美元现汇,2020年年报披露显示,当期净利润亏损3.49亿元,嘉实原油也同期亏损3.12亿元。

有分析指出,仅从原油配置的角度来说,去年大概率不赚钱,亦与当时国际油价整体走弱相关,但遗憾的是,即便是通过持有能源股票ETF以分散风险,最终依然没有达到策略效果。

不过,QDII基金业绩却在2021年开始回暖,尤其从头部产品的赚钱效应来说,广发基金、华宝基金旗下产品超越同期主动管理型股票基金和混基龙头。有观点认为,叠加海外抗疫实效,原油价格的提振为全球产业链注入量价提升的新机遇,但市场依旧呈现出明显的分化态势,经济企稳的确定性直接影响企业盈利状况的改善以及投资业绩的修正。

超半数产品录得正收益

事实上,在原材料上涨助推下的顺周期行业业绩改善预期早已在股市体现,并在A股创造财富效应,海外市场亦如此,从目前的QDII基金表现来看,年初至今超半数的产品录得正收益,与石油相关的资产几乎全部收涨。

Wind统计显示,截至3月29日,全市场315只QDII基金中有192只在年内实现净值增长率为正,其中华宝标普油气A人民币涨幅41.67%位居区间涨幅榜首;最低的为华夏恒生互联网科技业ETF-16.08%,亦优于其他主动管理型权益产品的区间最低收益。

值得关注的是,从平均业绩来看,这315只QDII基金从年初到3月29日的净值增长率均值(算术平均)为2.48%,超过同期主动管理型股票基金、偏股混合型基金的-3.55%和-2.43%,即便是主动管理型的债券基金在今年有所起势,但从0.41%的同期回报均值来看,依然不可与同期QDII基金媲美。

需注意的是,由于此类基金在去年业绩萧条,多数基金在去年四季报时规模已很小,如易方达基金旗下的中证浙江新动能ETF联接基金、易方达香港恒生综合小型股各份额规模在去年四季报时合计均已下探至3000万元以下;大成恒生综合的总规模也在去年四季报披露时录得1405万元。

有分析指出,出于避险的考量,投资者在逆境赎回无可厚非,但立足当前全球经济复苏的趋势向好,一些关键行业的配置亦迎来低吸机会。如诺安油气能源和上投摩根全球天然资源,Wind统计显示,前者2020年收益率为-39.58%,但规模却在2020年从0.82亿元升至7.82亿元;后者同期收益率-7.75%,但规模却从0.86亿元升至1.50亿元。

可见,高成长性赛道的投资机遇存在阶段性布局价值,而今年以来,也有10家基金公司布局新的QDII产品,从行业侧重来看,科技、教育及消费是重点关注的投资赛道。其中,广发基金旗下的广发全球科技三个月定开A人民币和博时基金旗下的博时恒生医疗保健ETF已发行成功,其余11只产品均已上报,两只等待发行的产品均来自华夏基金。