坐拥超百万基民!这些“国民基金”接下来准备加仓哪些方向?

何漪

有一群受百万投资者追捧的基金经理,他们所管理的基金可以称得上是“国民基金”。从年报数据来看,这些基金经理中,有中长期业绩表现优异的“长跑”健将,也有短期业绩极具爆发力的赛道型选手。

经历了一波市场调整后,他们究竟看好哪些投资方向,接下来又会如何调仓布局,成为市场关注的焦点。

超百万户基民偏爱5位基金经理

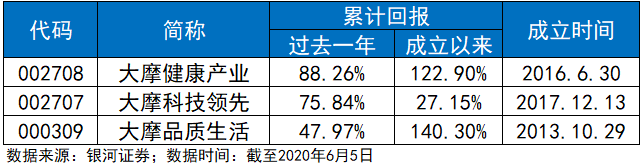

已披露基金2020年报的数据统计显示,截至2020年底,明星基金经理刘彦春、赵诣、焦巍以及傅鹏博和朱璘管理的基金,其基金持有人数量合计超过了百万户。

基金份额持有人户数(合计) 单位:户

其中,景顺长城基金刘彦春管理了6只基金,基金持有人的数量合计达到478.96万户;农银汇理基金赵诣管理了3只基金,基金持有人的数量合计达到174.58万户;睿远基金傅鹏博、朱璘管理了1只基金,基金持有人的数量达到116.56万户;银华基金焦巍管理的3只基金,其基金持有人的数量达到116.06万户。

此外,2020年新增买入上述基金经理产品的基民大幅增长。据Wind数据统计显示,与2019年底相比,刘彦春、赵诣、焦巍、傅鹏博及朱璘的基金持有人数量分别增长了92.77%、6776.02%、99.24%、139.68%。

国民基金经理看好哪些方向?

在最新披露的2020年基金年报中,国民基金经理纷纷透露了接下来的投资方向。

傅鹏博、朱璘:关注数字化经济、碳中和带来的机会

短期来说,需要关注三点:一是去年受到疫情影响而今年能够明显恢复的行业和公司;二是通胀预期强化背景下,上游资源行业盈利增长的可持续性,以及原材料价格大幅提高后,中下游行业的盈利情况;三是海外疫情是否会出现反复,以及外需边际变化。

中长期看,注重三大方向投资机会:一是数字化经济逐渐渗透到传统经济的各个领域,由此带来的投资机会;二是碳中和背景下,周期行业的供给侧改革和绿色能源利用方式带来的投资机会;三是人口老龄化,潜在经济增速下台阶过程中,参照其他发达体的历史经验,发掘在此过程中脱颖而出的公司。

赵诣:看好光伏、新能源等产业链

对于光伏行业,“十四五”规划对于未来5年行业的高增长预期,叠加已经进入平价时代,使得行业处于持续稳定成长的阶段。光伏龙头企业的估值水平刚突破历史估值波动区间,考虑到行业市场化程度越来越高,周期性大幅降低,成长性进一步加强,长期来看,在能获得业绩稳定增长收益的情况下,估值仍存在提升的空间;

同时,属于确定性和增长速度非常高的板块,电池产业链龙头企业的排产环比逐步提升,各环节龙头企业已经处于供不应求的阶段,产业链甚至出现部分环节陆续涨价的局面,也表明需求非常旺盛。

展望3年-5年,随着新能源汽车产品线的逐步丰富,售价越来越接近燃油车,在全球有望进入到渗透率快速提升的阶段。

因此,继续围绕光伏、新能源车为主的配置思路,同时关注行业景气度向上的5G产业链和高端制造业。

焦巍:重点关注消费、医药公司

持有和发现伟大的卓越企业,尤其是在自身能力圈范围内的消费和医药公司。

在巨大的人口基数和单一市场环境下,配以企业家精神,这一定是诞生伟大公司的土壤。更多的以做减法的思维,去配置这两个赛道的头部公司。卓越的消费公司需要具备护城河、消费粘性和定价权三个因素。再细化之,则是贵的比贱的好,喝的比吃的好,渠道阳性比渠道阴性的好。

目前在酒水、调味品、化妆品赛道上比较容易找到符合条件的公司。同时加强了对新世代消费群体和新消费倾向的研究。消费投资绝不是普通被动的躺赢,而是需要不断调整姿态和自我迭代后的卧倒。

此外,在投资生涯中,卓越的投资者像卓越的公司一样稀少。选择知其雄守其雌的方式,希望通过读万卷书、行千里路、阅百种人、尽十分力、秉一颗初心的方式来完成管理人的能力提升。例如,通过阅读和学习《规模》,理解了公司作为综合体的网络效应和非线性能耗,从而决定了在配置上对龙头的越来越集中。