来源:融通基金

“

一个有钱的人遇到一个有经验的人,有经验的人最终有钱,而有钱人最终得到经验。

——巴菲特

”

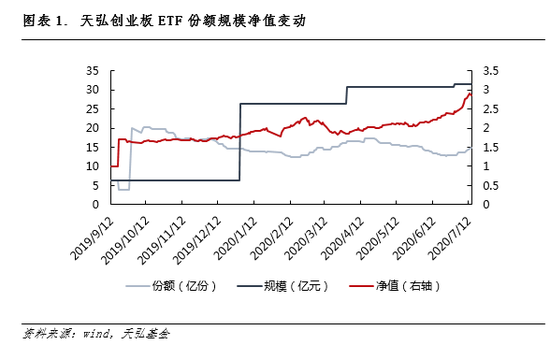

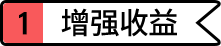

近期,支付宝上线了一项跟基金相关的新功能,可以看到近一年来,基民的盈亏情况。

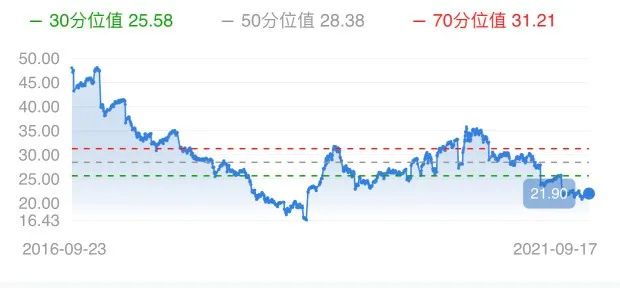

数据显示,某近一年收益率120%的“网红”基金,其超80%的持有人亏损,亏5%以上的持有占65%。而挣5%以上的持有人,占比不到10%。

为什么半数以上的基民挣不到钱?

支付宝的数据显示,这只基金的持有人亏损主因有四:放弃定投、追涨杀跌、持有时间短、频繁买卖。

某网红基金亏损超5%的用户行为特征

数据来源:支付宝

基民们为何容易追涨杀跌、频繁买卖?

01

●控制错觉与频繁交易●

为了控制某个不可控的因素,我们总是喜欢给自己“加戏”:

等电梯时狂按按钮,好像这样就能更快一点;

打游戏时猛击键盘,好像这样更能提高力度;

掷骰子时,为了投出大点的数,用力更猛;想要小点的数,动作更温柔…

这些操作有用吗?

其实并没有!

这种现象,心理学称之为“控制错觉”。

即人们倾向于把外面世界看成有组织的、有序的、可控的,然后高估自己对局面的控制能力。就算你的理性知道这不可能,仍然会下意识这么做。

这种倾向有多强烈呢?

在一项研究中,研究人员向受试者出售彩票。

其中一组可以自行选择彩票号码(类似体彩),另一组则不可以(类似刮刮乐)。

结果受试者愿意出的价钱,前者比后者高出近五倍。也就是说,人们认为自己选出的号码,中奖概率会高出近四倍。

映射到投资上。

英国开放大学商学院教授Mark Fenton-O’Creevy发现,当股市发生剧烈变化时,投资者心理很容易失衡。为了缓解内心的焦虑情绪,就产生了“控制错觉”:一定得做点什么吧,总比什么都不做好。

其结果就是,频繁交易。

02

●割韭菜的逻辑●

剧烈变化的市场让投资者心理失衡,无所适从。

比如一轮上涨周期。

大涨初期,由于一般投资者喜欢慢慢加仓,往往由于仓位不足跑输市场。

为了缓解内心的焦虑情绪,就产生了“控制错觉”,希望用“频繁交易”来控制局面。

于是,很短的时间内,市场上有的买,有的卖,有的卖了又买,有的买了又卖。最典型的是以下四种心态:

厌倦:终于解放了,以后再也不玩了——这是长期套牢后的解套盘;

恐惧:前几次上涨都坐了过山车,这次说什么也要先落袋为安——这通常是熊市买的业绩还不错的股票;

后悔:卖飞了,赶紧追——这是踏空心态

贪婪:这个涨停了,那个连板了,不管什么交易纪律了,人生能有几回博——这是参与垃圾股、题材股的典型情绪……

而这些被情绪牵着鼻子走的交易,最大的特点是稍有利润就拿不住,这在牛市基本上是赚不到大钱的。

更深层次的原因,正是因为绝大部分散户都是“情绪驱动的交易者”,缺乏交易计划,才为那些“逻辑驱动的交易者”提供了超额回报。

简称“割韭菜”。

03

●被误解的“趋势交易”●

提起频繁交易,人们更多会联想到“趋势交易者”。很多小伙伴就以为,趋势交易是短炒、跟着市场跑。实则不然。

真正的趋势投资大师,逻辑性是非常强的,出手严格符合边际条件,处处都要“反情绪”。

来看看最典型的“趋势交易”鼻祖、《股票大作手回忆录》的主人公,杰西·利弗莫尔的经典一战。

虽然他最后的结局很悲催,但这一战,颇具启发意义。

利弗莫尔第三次宣布破产后,找到一家经纪行,希望能够进行买空卖空的信用交易。

凭着以前的口碑,经纪行借给他500股的信用买入额度。

他看中了一支钢铁股票。因为这支股票是当时上涨的领头羊,当时的股价是50美元,正在缓缓上升。

因为是信用买入,他不能有太多浮亏,也无法用他惯用的上涨加仓法。

也就是说,利弗莫尔只有一次翻本的机会,一把梭定输赢!

可能很多小伙伴会想,既然现在是缓缓上涨,那就先买一点,多多少少赚一点,以后再找机会——这或许就是“情绪交易者”的想法。

利弗莫尔的做法是“等”。

股价从50涨到60、60涨到70、70涨到80,又涨到90,利弗莫尔岿然不动。

因为只有一次机会,他必须等待“最好的机会”,一个出手后获利最大的机会。

这家公司股价终于到了98美元。

在等候16周后,利弗莫尔全仓出击了。虽然只能买500股,但因为当天的收盘价就到了114美元。

他利用浮盈争取到了一个宝贵的加倍加仓机会。第二天,股价大涨至145美元。

几个月后,最高涨到了591美元。

“股神”再度归来。

在利弗莫尔的故事里,如果换成情绪交易者,大部分人会在50到100元之间不停进出,赚一点小钱,甚至亏损。然后眼睁睁地看着股价从100元加速涨到500多元。

为什么利弗莫尔要放弃从50元到100元的利润空间呢?

因为在他看来,最好的机会是一支股票经过一段时间的上涨后,到了100、200、甚至300的整数关口。因为关注者的增加,而出现的“趋势加速”行情。

这就是趋势交易的经典逻辑之一。

他在等待“趋势加速”这个逻辑的成立,而这才是股票上涨过程中“确定性”最强、涨幅最大、最值得重仓的一段。

因为绝大部分趋势不好的股票,顶多从50元涨到70元。

与之相反,情绪交易者自称“做短线的”、“做趋势的”、“做技术分析的”。

实际上完全凭感觉,毫无意义地频繁出手,杀进杀出,刚好成为趋势投资者的对手盘。

04

●打死不卖,也不行●

投资者在“频繁交易”之后,一复盘,发现卖出的股票个个都上了天。

一番骚操作,还不如一直持股不动。

然后就开始总结经验,提出“牛市要捂股,打死都不卖”,“涨不怕,不怕涨,怕不涨”……

这是大家心态都变好了吗?

不是,这只是对风险麻木了。长期牛市养成的“捂股”习惯,让投资者无视估值过高的系统性风险,对真正的危险来临视而不见。

起初大盘高点跳水,见怪不怪,以为还是洗盘;

接着继续跌,套牢20%后开始反弹,以为另一轮牛市开始了;

此后仍然跌,资金腰斩,终于承认凛冬已至,但还不忘自我安慰:春天还会远吗?

其实,真正折磨意志、消耗精力的阴跌,可能才刚刚开始……

所以很多时候,“十鸟在林,不如一鸟在手”。该止盈的时候,千万不能含糊,死了都不卖唱唱就行。

毕竟,“长期来看,我们都死了!”——凯恩斯

什么时候卖呢?

除了达到自己的目标、赚够了之外,著名对冲基金经理保罗·琼斯还提供了一个思路,与是否亏损无关:

1、公司没有想象的好;

2、不再便宜;

3、还有其他更好更便宜的公司。

许多人潜意识中把买入成本当作决策依据之一,常见的两种极端行为:

1) 成本线上,一有风吹草动就锁定收益;成本线下,打死也不卖。

2) 成本线上无比激进,因为赚来的钱,输了不心疼;成本线下无比保守,因为本钱亏一分也肉痛。

忘掉你的成本是成功投资的第一步。

全市场除了你之外,没有人知道或关心你的买入成本,因此你的成本高低、是否亏损对股票的未来走势没有丝毫影响。

从股价的近期高点起算的,那才是人人都看得见的参照点。

忘掉成本,也就不存在亏损股和盈利股的区别,也就不会总希望“在哪里跌倒,就从哪里爬起来”。

投资就是个不断比较不同股票的过程,与成本无关。

05

●反情绪交易者的一生●

真正成功的投资者都是“反情绪”的,甚至是“反人性”的。所以,投资最困难的事,不是寻找好的交易机会,而是保证这些交易都能严格地遵守“逻辑驱动买入,逻辑驱动卖出”的原则。

以交易频率为例。

当大盘放量时,你是否能主动降低交易频率,冷静思考自己的持股策略?

当大盘缩量上涨时,你是否对手中不断抬升的股票“失去警惕”了?

你是否喜欢预测指数的上涨下跌,并在短期得到验证后,坚信自己的想法没错?

是否在几次赚钱之后,产生过“投资的方法很简单,赚钱其实可以很轻松”的想法……

人是很难摆脱情绪的控制的。

投资者的一生,其实都在和自己的情绪作战,希望我们都能用理智战胜情绪。

主要参考资料:《为什么频繁交易是错,打死不卖也是错?》作者:思想钢印

戳我

本文章是作者基于已公开信息撰写,但不保证该等信息的准确性和完整性。作者或将不时补充、修订或更新有关信息,但不保证及时发布该等更新。文章中的内容和意见基于对历史数据的分析结果,不保证所包含的内容和意见在未来不发生变化。本文章在任何情况下不作为对任何人的投资建议或出售投资标的的邀请。