原标题:外资私募销售突围 绩优者吸金效应渐显

日前,某第三方销售平台发出一则私募产品“闭门谢客”的通知。虽然私募暂停申购稀松平常,但这次有所不同,暂停申购的是一家外资机构旗下的私募产品。该第三方平台宣布,接到管理人的通知,自3月23日起,该平台的英仕曼CTA产品暂停申购。

英仕曼是全球最大的上市对冲基金公司,此次暂停申购的是其在中国境内发行的私募基金。

知情人士表示,英仕曼希望为海外资金投资这只产品留出一部分额度。该人士补充说,这说明这只产品的规模已经达到一定的量级,以至于英仕曼必须考虑策略容量的问题。

这不禁令人想起2017年下半年英仕曼在中国境内市场发行首只产品时的情形。尽管在海外享有盛名,但英仕曼境内首只私募产品首发仅募得了几千万元人民币。此后几年,英仕曼鲜少出现在公众视野。就在公众快要忘记这家外资机构时,中国证券报记者获悉,近期英仕曼境内私募产品在第三方渠道已得到了越来越多投资者的关注。例如,它在境内发行的CTA产品仅在一家第三方销售平台上的客户签约申购金额就突破了3亿元。

类似英仕曼,在苦心经营数年后,如今多家外资机构在产品销售领域迎来了曙光,产品对投资者的吸引力渐长,私募机构管理规模逐步提升。

控制回撤能力为关键因素

2017年1月,富达国际旗下富达利泰(上海)在中国证券投资基金业协会登记注册成为私募基金管理人,首家外商独资证券私募管理人由此诞生。至今,外资私募在中国已走过了四年多的历程。机构人士表示,尽管目前外资私募尚难以撼动境内头部私募机构的江湖地位。不过,他们在风险管理等方面的特点已引起行业普遍关注。

中国证券投资基金业协会的统计数据显示,截至3月28日,管理规模在10亿元至20亿元的外资私募机构包括,腾胜投资管理(上海)、惠理投资管理(上海)、桥水(中国)投资管理;管理规模在20亿元至50亿元之间的外资私募机构包括瑞银资产管理(上海)、元胜投资管理(上海)、德劭投资管理(上海)。其余外资私募机构的管理规模低于10亿元。

从艰难起步到规模跻身20亿元到50亿元一档,元胜投资管理(上海)、瑞银资管(上海)、德劭投资管理(上海)等机构实现了较快的规模增长。尤其值得一提的是德劭投资管理(上海),这家量化投资机构在境内仅发行了一只产品“德劭锐哲”,产品于2019年9月在中国证券投资基金业协会备案,至今运行不足两年。

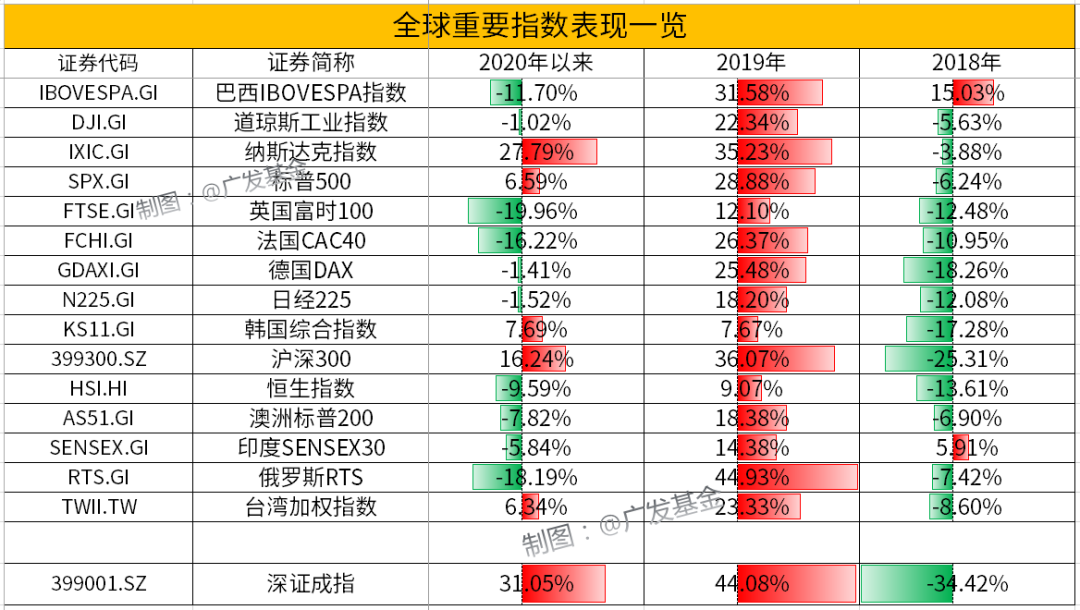

机构人士表示,经过市场几轮牛熊变幻,部分外资机构经受住了考验,在投资者心中正变得越来越有吸引力。其中,强有力的控制回撤能力功不可没。例如,近日市场持续调整,部分百亿私募的产品刷新了自2015年年中以来的最大回撤纪录。然而,在这次调整中,不少外资巨头“扛住了”。

中国证券报记者从投资者处获得了全球最大对冲基金——桥水基金旗下一只私募基金的业绩数据。这只产品采用桥水著名的全天候策略。截至2020年12月底,该产品净值为1.5189元。到了今年2月底,基金净值变为1.5313元。机构人士表示,桥水的这只全天候策略产品在牛市的业绩或许不是最有吸引力的品种,但在市场震荡时,其控制回撤的能力相当不错。

英仕曼目前在中国市场发行了两只量化产品,中国证券报记者获取了其中一只产品的业绩,该产品运用量化模型进行大宗商品期货市场交易。由于主要投资标的为商品,这只产品与A股走势相关性不高。这只产品控制回撤的能力不俗,自2017年成立以来,其2018年回报率为10.34%,2019年亏损率2.09%,2020年回报率为53.81%,2021年前两月回报率约为6%。

中国证券报记者获取的瑞银资产管理(上海)旗下的一只股票型私募产品的业绩显示,其设立于2017年11月,在2018年亏损率8.56%,2019年回报率30.71%,2020年回报率为29.26%。截至2月底,其在2021年的回报率为1.22%。

数据显示,上述机构在市场剧烈波动时,均显示了较强的控制回撤能力,这些机构的境内私募管理规模恰好在过去几年实现了显著增长。机构人士认为,两者之间可能有一定的因果关系。

多数机构仍在摸索

尽管自在境内设立私募以来,元胜等机构管理规模增长显著,但多数在华展业的外资私募产品销售依然面临挑战。

事实上,在中国证券投资基金业协会登记的30多家外资私募管理人中,规模超过10亿元的不足10家。不仅如此,还有数家外资机构管理规模低于1亿元。这背后有多重原因。

一家内资私募基金执行总裁透露,与内资同行相比,部分外资私募机构的业绩尚未显示出足够的优越性。此外,外资机构在境内的人员相对较少,与内资机构相比,对渠道的支持明显不足。因此,部分渠道在代销外资私募产品时有所顾虑。

一家第三方销售平台的客户经理也印证了上述说法。她举例说,她所在的平台代销了某外资机构产品。签约时,外资机构与平台的产品中心负责人沟通,在产品上架销售前,由产品中心对客户经理进行培训,介绍产品投资策略。但产品上架之后,“管理人的支持是不太够的”。华南某公募基金对接大行的渠道负责人介绍,据他了解,部分渠道在与外资第一次合作时的产品销量一般。因此,等到外资机构筹备新产品时,银行渠道代销的兴趣就不高了。

针对外资私募发展缓慢的现状,私募排排网未来星基金经理胡泊表示,首要原因是发行渠道有限。过去四年,外资私募在中国市场还处于策略打磨、培育市场以及业绩证明的阶段。可以看到,目前外资私募在跟银行、券商等渠道合作过程中没有大力宣传,业绩不对外展示,同时也没有大面积地向高净值个人客户群体推广。胡泊表示,外资私募在客户培育上也面临困难。境内投资者与外资私募在投资理念、预期回报等方面还存在一定落差,需要时间来磨合,而外资也需要拿出更长时间的业绩来证明自己。

人才是销售突围关键

机构人士认为,外资私募产品销售要想突围,首先要有“拿得出手”的业绩,其次要获得渠道资源,并做出有效的营销方案。上述两方面都需要了解中国市场的人才。

部分外资私募机构也意识到了这一点。中国证券报记者关注到,近期外资私募机构正在快马加鞭搜寻中国市场人才,并开出了优厚的薪酬条件。一位猎头介绍,此前一家内资机构高管加盟某知名外资私募机构,对方开出了百万美元的年薪,此类人才的紧俏程度可见一斑。另据求职网站Glassdoor信息,世界头号资管巨头贝莱德上海公司近期有很多职位开始招聘,提供的薪酬非常有吸引力。例如,副总裁(VP,非高管)级别平均年薪为13.3万美元,折合86万元人民币。据了解,顶级量化机构Two Sigma,全球顶级的资管机构富达国际等都在挖人,职位包括合规、交易、渠道等。

上海必胜人力资源有限公司总监陈志源认为,最合适的候选人往往来自内资公募基金、监管机构或者内资私募基金管理层。陈志源介绍,对于首席投资官、基金经理来说,外资私募机构往往要求他们在2019年、2020年拥有优异的业绩记录。值得注意的是,外资私募机构也希望他们会做直播,“接地气”。他进一步补充,销售主管需拥有与本地银行、券商、主权投资机构合作的经验,并可同时销售在岸和离岸产品。另外,外资机构青睐的人选必须有中国市场的直接经验。“因为没有时间来培训他们。最多两年,中国市场就必须要出业绩了。”