来源:投基家

原标题:睿远的陈光明,或许已不是东方红的陈光明。

自从沪深两市大盘从高点回落调整以来,已有一定的幅度,与此所对应的基金净值的调整也会同步有所回落,而部分激进的基金净值的震荡幅度和波动率会更大,近期也引发了不少基金投资者对基金大幅回撤的投诉和担忧。同样,对于去年部分网红基金产品回撤过大的现象,也有不少争论。现拿睿远基金公司旗下的睿远成长A做仔细的回顾研究分析,也正好是该基金成立一年的周期,应该也可以说明一些问题。回顾一年以来,睿远成长A整体表现,其净值增长的结果应该也可以对投资者有个比较良好的交代,而问题的争议点是来自于最近一段时间从高点以来的回撤幅度过大,甚至于回撤幅度要大于基准和大盘同期指数,也引发了不少投资者的担忧和不满,那不妨客观的来回顾一年以来睿远成长A的整体表现。

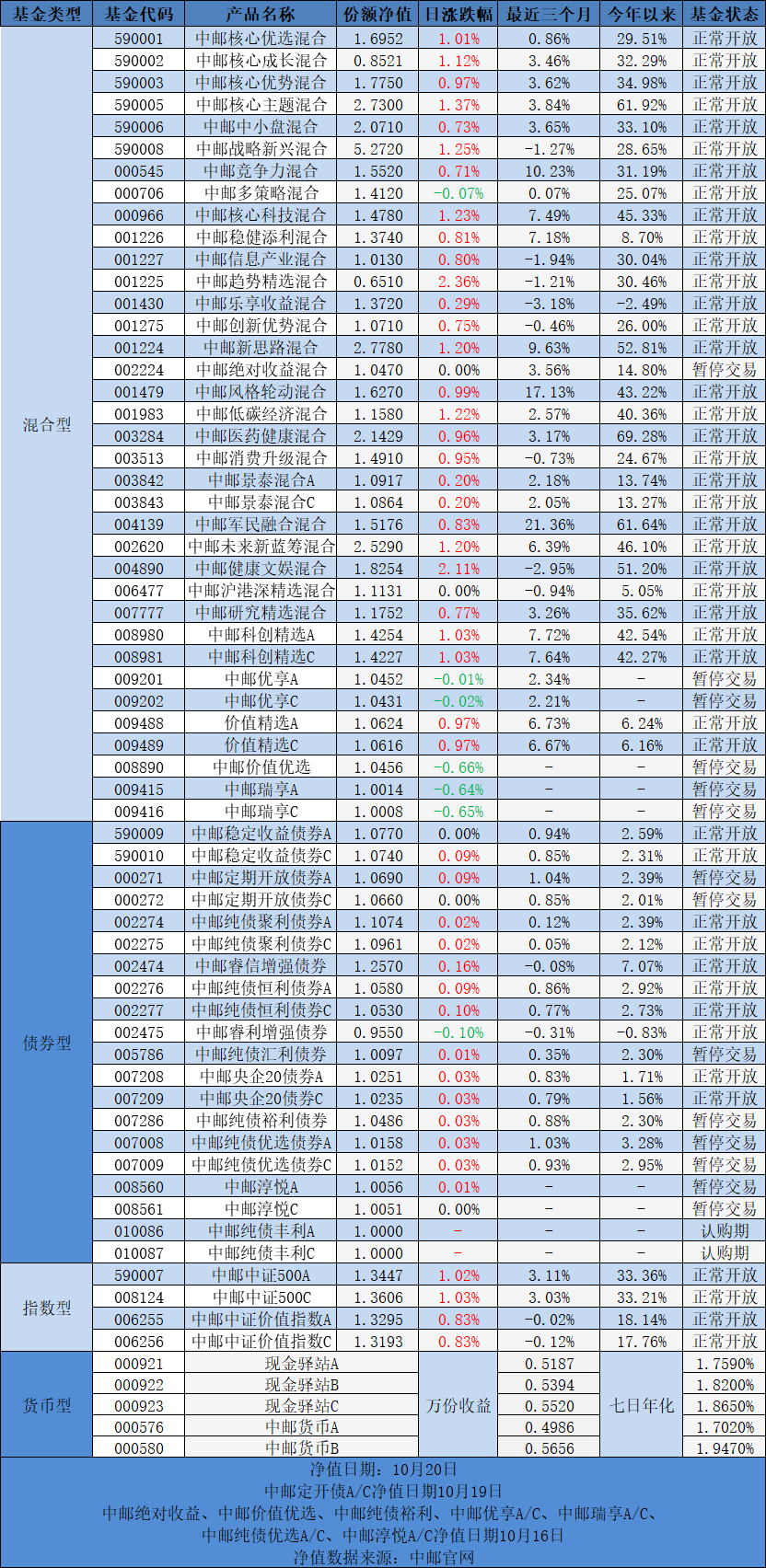

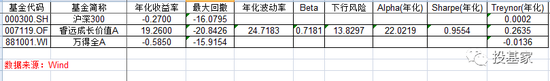

从睿远成长A和同期大盘指数的全周期一年以来的对比发现,其收益率和整体的风险控制应该还是比较理想的,甚至于风险调整后的收益指标还不差,从数据上来看,唯一欠缺的是最大回撤比同期的沪深300指数和万得全a指数要稍大一些,这个回撤过大的现象也正是近期部分投资者质疑的主要来源。考虑到睿远成长A的主要基金经理是傅鹏博领衔,因此,也拿傅鹏博历史上曾经管理过的基金做具体数据的对比,主要是傅鹏博作为单人基金经理时期的基金全周期时间来对比(兴全绿色投资只有双基金经理的经历)。

从傅鹏博管理过的几个基金的综合数据来分析,很明显,年化收益率都能超越同期的沪深300指数和万得全a指数。同样,最大回撤和波动率方面也不低,只是睿远成长A短期回撤幅度和最大回撤幅度,超过了同期的沪深300指数和万得全a指数的回撤幅度,这也是傅鹏博在管理兴全基金的时候没有发生过的现象,的确要引起一定的重视。

再拿傅鹏博有数据的三个基金作为具体的对比,很明显可以看到其年化波动率、贝塔、下行风险等基本上还是有一定的连贯性,并没有发生很明显的偏差,由此可见其风格没有大规模的偏离,而睿远成长A在风险调整后的收益指标还是最佳的。通过以上数据的具体对比可以得出结论:傅鹏博管理的基金应该不必过分担心,其风格的连续性和超越大盘的综合能力,还是大概率事件。因此,也没有必要去过度责怪其投资能力。再来分析睿远成长的主要风格如何?或许这才是绝大部分投资者可能会被误导和理解有偏差的地方。

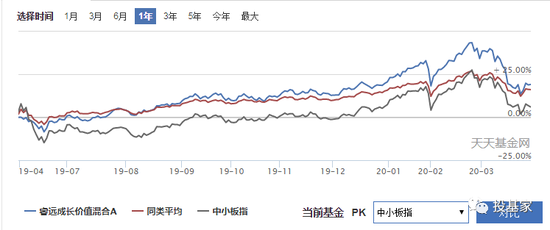

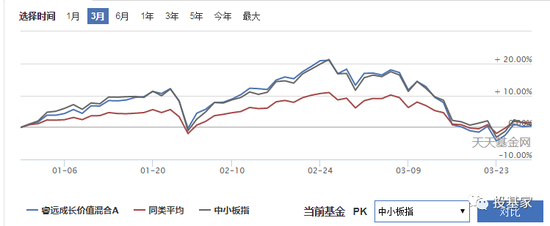

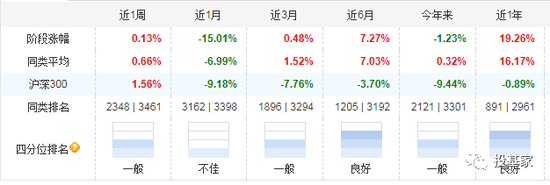

由此可见,傅鹏博在睿远成长中的投资风格,无疑是中小板风格为主,这一点从短周期、中周期、和长周期对比中小板指数可以明显得出这样的结论,其中三个月周期和六个月周期和中小板指数的拟合度高度一致,简单点来讲,如果不考虑睿远成长在成立初期的建仓阶段过程,可能造成了和中小板指数略有偏差以外,其他大部分时间的净值走势表现几乎和中小板指数高度一致,而近一个月的短周期中相对中小板指数回撤幅度比略大于而已。对于这样的结论,是否绝大部分的从业人员,同行,和投资者,或许都没有预料到,因为在睿远公募基金发行的过程中,除了基金公司本身以外的任何代销渠道,绝大部分营销宣传的口径都是标榜陈光明,因为陈光明在东方红资管的公募基金在2016---2018年的周期中,各项的收益,回撤和排名都非常出色,而那个时候,恰恰是价值蓝筹表现最稳定的周期,因为收益率高,排名靠前,陈光明所带领的东方红公募基金,也一举成名。而实际上,从睿远成长的净值可以很明显可以看出,和当时的东方红公募基金在投资风格上是有明显的区别,现在的睿远成长是中小市值风格,而东方红公募是以蓝筹风格为主,这是有明显区别。如果简单的拿陈光明作为宣传的标志性人物,实际上,现在的睿远成长投资风格或许已经有所变化了。如果从监管部门所强调要求的投资者适当性管理的角度出发来看,代销渠道这样的营销是否妥当?作为投资者自身来讲,你对自己的投资风格和投资偏好是否匹配睿远成长的投资风格,还需要做仔细的甄别才好,不能完全盲从代销渠道的简单营销口号,否则现在净值回撤过大往往就会产生一定的急躁情绪和逆反心理。大部分睿远成长的投资者在参与投资的过程中,一定是冲着陈光明的个人名气而去的。而代销渠道拿陈光明作为营销的主要人物宣传,应该也是和前期陈光明在东方红公募时候的收益,特别是排名绝对靠前有关,因此,作为吸引投资者眼球的主要因素来宣传。绝大部分的投资者也是拿当时的东方红公募的收益,特别是排名来作为对未来睿远成长的预期。那么一年以来睿远成长的排名,是否达到了这样的预期呢?结果显然有很大的落差的。

睿远成长的排名中短期处于平均水平或之后位置,中长期处于平均水平稍好位置,并没有达到当时东方红资管公募处于顶级领先的排名程度。当然以上的净值数据分析,从睿远成长成立以来,也就一年时间,对于基金投资来讲,时间不长,未来究竟如何,仍然需要进一步跟踪,特别是傅鹏博的投资风格是否有变化?是否继续和中小板指数高度一致?尤其是在下跌周期中的回撤是否还大于中小板指数?从最近一年的收益排名来看,至少还有890个同类产品是的收益率是高于睿远成长的,那么作为投资者来讲,当时如此热衷去“争抢”睿远成长的认购和申购,是否是一个收益风险比理想的行为,因为大部分基金的申购费有打折优惠,而睿远成长的申购费不打折(正常的申购费1.5%)。如果在同样收益的情况下,交易成本的费用越高相对最终到手的净收益越低。再从一个更加实际的角度来分析,既然前面已经得出结论,傅鹏博领衔管理的睿远成长的投资风格,现在几乎和中小板指数高度一致。那么,对于当时打开申购时“热情追捧”,以及现在再要投资睿远成长的投资者来讲是否是值得(投资风格是否匹配以及收益风险比是否合适)?是否还不如直接去买入中小板指数ETF?这样的交易成本费用更低(和申购费比较可以或略不计),大概率的投资收益率和睿远成长相当,如果是和现有的情况(投资风格)继续一致的话,由于中小板指数ETF交易手续费的成本更低,投资者到手的净收益要高于睿远成长,且流动性更好。综合而言,这样的投资收益风险比是否更佳?!