有影响力的财富管理平台

如何理解黄金的避险功能:一方面,黄金的避险价值体现在对现有国际信用货币体系违约风险的对冲,因而可以观察到黄金价格长期显著跑赢美国通胀而与美联储资产扩张幅度同步;另一方面则是投资收益的避险,黄金作为不生息资产收益表现与美国实际利率负相关,基于历史数据统计在美国实际利率为负时黄金的月均收益为1.48%;

近期导致黄金调整的原因是什么:原油价格大跌导致通缩预期,预期实际利率的快速上行是导致黄金价格调整的核心原因,同时美股的波动风险会传导至黄金市场带动黄金资产价格波动增大;

美元流动性对黄金的冲击有多大:无论是基于相对美元流动性还是绝对美元流动性指标,并未有充足的数据证明美元流动性的缺失就必然导致黄金价格的调整。

黄金走势的后市展望:在实体投资回报率持续下降,美联储持续扩表降息的当下,黄金在中长期的投资收益依然值得期待,而短期黄金的价格波动会由于股市传导而放大,其价格的变动方向则主要受到原油价格波动所影响。

I黄金的避险功能失效了吗?

在上月的报告《如何理解近期黄金走势及应对策略》中,我们尝试从中长期收益和分散化角度强调了当前黄金资产的配置价值,但是在近期海外剧烈震荡的背景下,传统的避险资产也出现了明显调整,黄金从高点的回撤幅度也达到了10%以上,这是否代表了黄金避险功能的失效?

本文尝试从三个方面去进行解释,第一是黄金的避险功能本质是什么,第二什么因素导致了近期黄金的调整,第三如何看待流动性冲击对黄金价格的影响,在此基础上我们给出了对后市黄金走势的展望。

01 如何理解黄金的避险功能?

所谓“乱世黄金,盛世收藏”,金融市场任何风险事件的发生,投资者优先考虑的避险对冲工具中都会有黄金这一选项,但是在不同的金融环境下,投资者往往观察到黄金的避险功能并不稳定。以VIX指数作为金融市场风险的观察指标,可以看到黄金的月度收益和VIX指数的变化并没有显著关联,在VIX指数放大的时刻,黄金既可能存在大跌也可能存在大涨。

出现这种现象的原因在于,投资者需要理解黄金的避险功能,主要是体现在其对于当前信用货币存在的违约风险的对冲。在上世纪70年代初,布雷顿森林货币体系瓦解之后,美元与黄金脱钩并逐步充当世界货币的角色,但是现有的国际信用货币体系并非长期稳定,这使得黄金作为信用货币的价值尺度、财富贮藏手段的职能长期存在。

因此,从长期的投资收益角度来看,黄金并非普通商品,而可以视作当前以美元为世界货币下的国际信用体系的看跌期权,这也就意味着伴随着信用货币数量(关键是美元的基础货币)的提升、货币贬值(通货膨胀)及货币价值的波动(美元指数的波动)都有利于提升看跌期权的价值。因此,我们可以看到黄金的收益长期跑赢美国的通货膨胀率,而从2002年至今来看,黄金的价值提升规模跟美联储的总资产规模增长幅度相近。

除此之外,从投资角度来看,黄金作为不生息资产,投资黄金的机会成本在于投资其他资产的收益情况,因此实际利率的高低反映了黄金的投资价值高低。基于过去50年的数据统计来看,实际利率低于0的月份,黄金的平均收益为1.48%,而实际利率高于2.5%的月份,黄金的平均收益为-0.11%,实际利率水平与黄金的收益表现显著负相关。

观察美国实际利率走势,可以看到在次贷危机之后,在人口老龄化日趋严重、发达国家杠杆过高的多重压力下,美联储趋向于实施偏宽松的货币政策,且由于经济发展速度的下行实体投资回报率的下降,美国实际利率在最近的十年都持续处于负值状态。展望未来,由于疫情的持续冲击,基本面的投资回报率再度面临下行压力,而美联储继续扩大化货币宽松的政策也将持续,因而实际利率大概率持续处于负值水平,因此黄金的中长期收益依然值得期待。

02 近期导致黄金调整的因素是什么?

基于上文的分析可以看到黄金在中长期向上的趋势并未破坏,但是如何理解近期黄金价格的波动调整?我们尝试从两个方面去理解:一个是实际利率预期的角度,一个是风险资产波动率传导的角度。

在上月的分析报告里面,我们谈到实际利率预期的变化是决定短期黄金价格走势的最核心变量,投资者可以通过观察TIPS10Y利率走势来进行跟踪。在3月9日,由于OPEC+会议谈判未达成一致导致原油价格出现大幅下跌,市场的通缩预期快速提升。在此同时,可以观察到TIPS10Y利率出现了快速的反弹,因而对黄金价格造成了显著的冲击。

实际上,在危机期间实际利率都会有阶段性上行的风险,回顾次贷危机期间,2008年三季度TIPS10Y利率的反弹,黄金和标普500都出现了显著的调整。

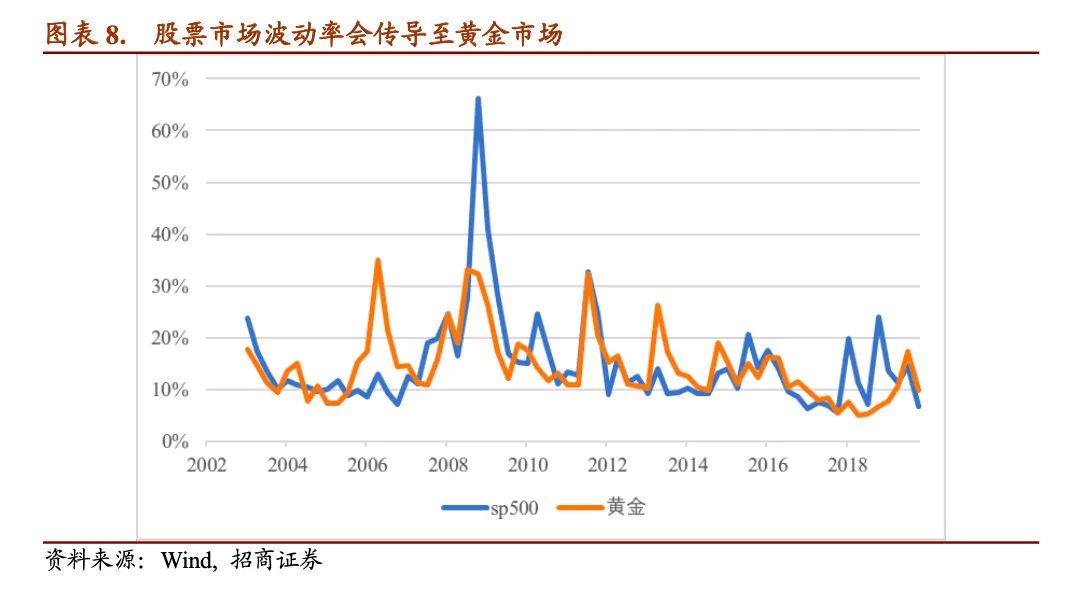

除此之外,另一个可观察的维度是大类资产间波动率的传导,下图展示了标普500和伦敦金价格波动率的表现,可以看到两者之间呈现典型的正相关。往往股票市场的价格波动都会传导至黄金市场,这也是我们看到近期黄金价格波动放大的原因。不过不需要过度担心波动率对收益率的传导,我们发现在股票市场往往波动率跟收益率负相关,而黄金市场波动率与收益率相关性不显著。

因此综合来看,近期黄金的波动可以从两方面来理解:一方面是原油价格的大幅下跌带来通缩预期的提升,实际利率预期的上行导致价格的调整;另一方面,股票市场波动率的大幅提升传导到黄金市场波动的提升。

03 美元流动性对黄金影响有多大?

除了上文分析的实际利率和波动率传导因素外,很多投资者也关注市场流动性对黄金的冲击,但我们从现有历史数据看,美元流动性对黄金价格造成直接冲击的证据不足。

我们从两个维度来衡量美元流动性,一个是相对流动性,可以观察欧元、日元与美元的外汇掉期基差,另一个是绝对流动性,可以观察Libor 3M利率与3M国债到期收益率或者隔夜利率互换3M的价差。

从历史数据来看,危机期间由于波动风险的上升,的确容易引起美元流动性的缺失,但是并非每次美元流动性的下降都会导致黄金的价格造成冲击。例如在2008年次贷危机的早期、2011年欧债危机时刻,都出现了美元回流离岸美元流动性大幅下降的时刻,但是阶段性出现了流动性下降而黄金继续上涨的状况。因此,投资者不需过度担忧美元流动性的冲击对黄金价格的所造成的影响。

因此,综合上文对近期金融市场的观察分析来看,短期由于美股市场的波动风险传导,黄金价格波动也会维持较高波动状态,考虑到名义利率已处于低位震荡状态,因而原油价格的波动将决定了短期黄金的走势,而对于美元流动性对黄金市场整体的影响将相对有限。

IIA股趋势观察

从中期(年度)维度来看,基于最新经济和市场数据,模型认为疫情的爆发蔓延将对A股一二季度企业盈利造成明显冲击,但考虑到当前市场整体估值偏低,尤其是在无风险利率快速下行的背景下股票风险溢价迅速提升,凸显了低估值高股息板块的配置价值,我们对A股中长期走势仍有信心建议维持超配A股。盈利层面,疫情在供需两方面对基本面造成脉冲式冲击,结合PMI数据和原油价格走势,短期工业增加值和PPI均有下行压力,模型估计一季度A股整体的企业盈利将面临负增长的压力,而到二三季度将逐步企稳;估值层面,模型跟踪的PB中位数指标处于21%分位数,PB分散度指标处于历史40%分位数,ERP指标处于历史97%分位数,整体估值中等偏低,且低估值高股息板块的相对估值优势更为明显。

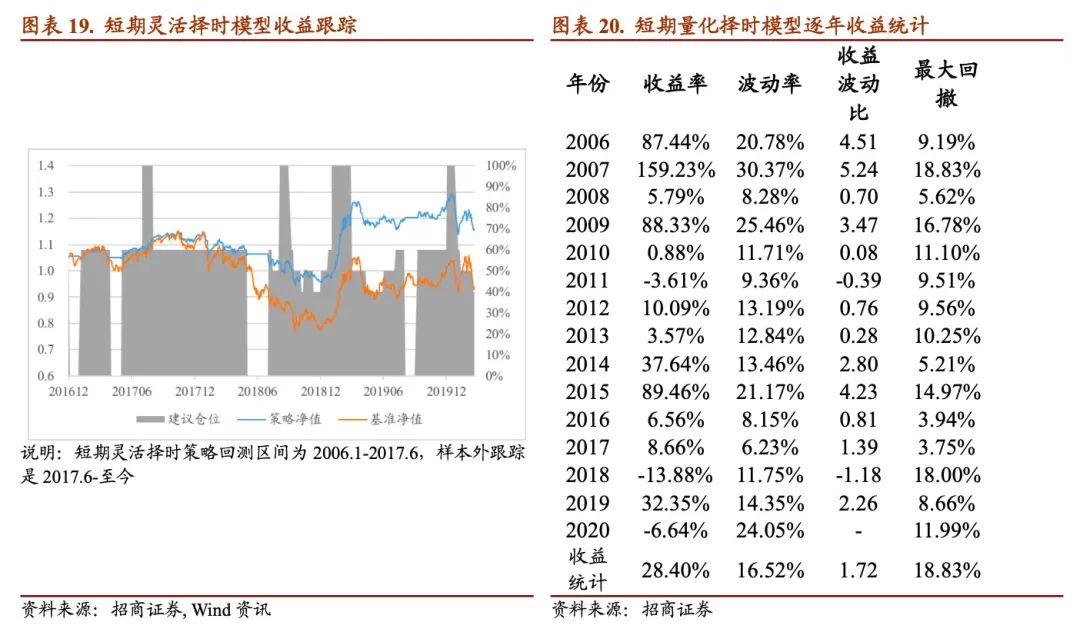

从短期(月度)维度来看,当前灵活择时模型中,企业盈利预期评分偏低,流动性处于中性水平,风险偏好评分也出现了明显下降处于偏低水平。在企业盈利层面,一方面由于受到疫情冲击当前整体的复工率偏低,需求和供给两方面存在下行风险,疫情冲击下对企业盈利短期的负面影响方向是确定的,影响幅度还需要持续跟踪;另一方面信贷需求在央行逆周期调整下呈现逐步恢复的特征,恢复节奏还有待观察,最新公布的数据来看居民的信贷需求有明显降低而企业维持在高位;在流动性层面,我们观察到Shibor利率持续下降突破了近十年的低点,一方面流动性整体的宽松水平有利于风险资产的强势表现,同时联储货币宽松政策有利于国内货币政策空间的进一步打开,另外由于近期美元流动性的下降导致全球美元的回流,短期人民币汇率出现被动贬值,因此近期需要关注海外市场金融市场动荡对国内市场的传导;在风险偏好维度,近期风险偏好指标出现了持续降低,无论是整体性指标包括市场趋势、beta分离度,还是结构性指标包括食品饮料、医药行业超额收益都处于谨慎区间,投资者情绪相对月初有明显降温。

总的来看,当前市场处于中长期底部区域,但投资者需要警惕短期盈利的下滑和海外市场风险偏好收缩两方面对市场的冲击,当前短期择时模型评分已处于谨慎状态,考虑到模型的稳定性,灵活择时模型的仓位设置在中等偏低水平。

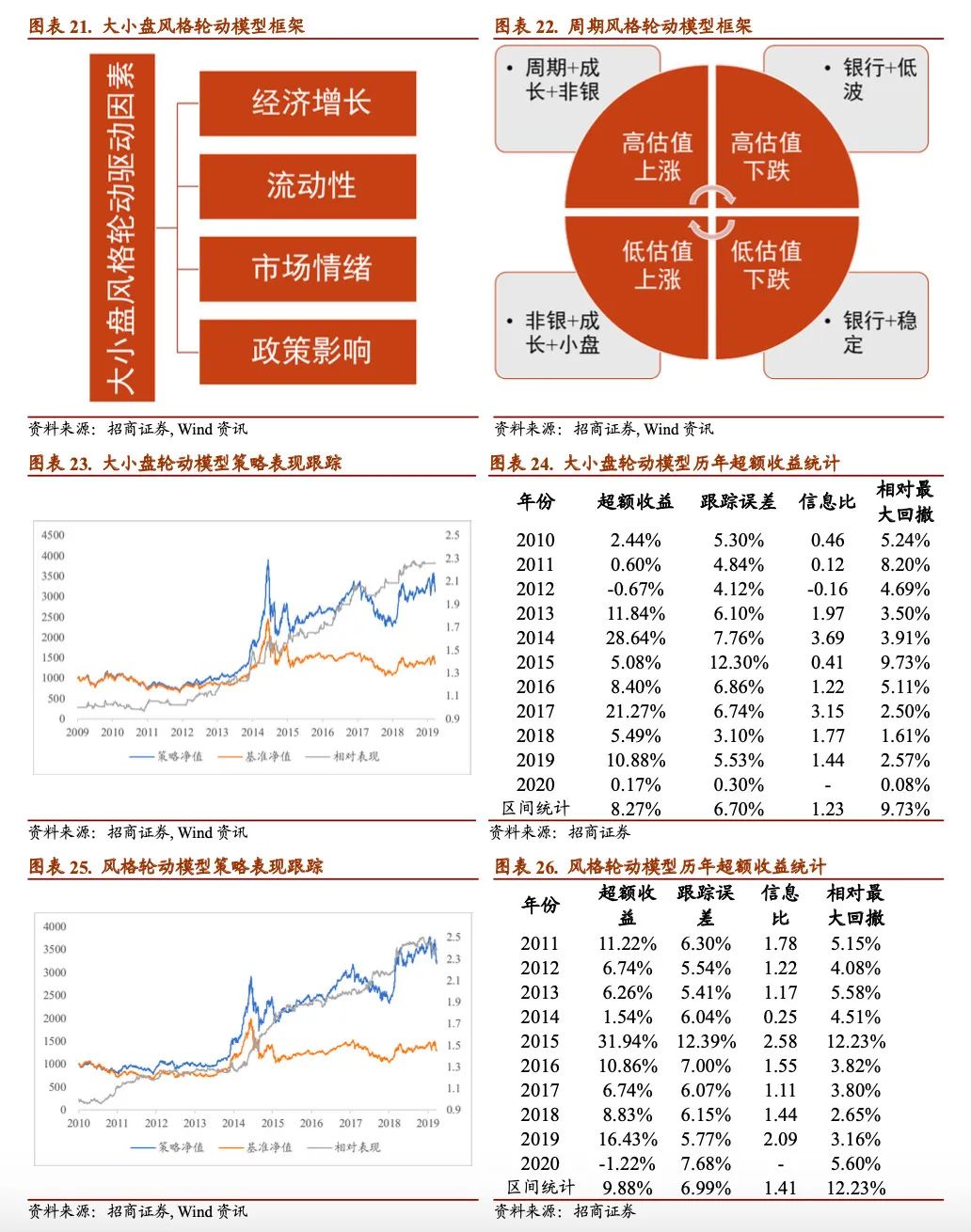

III市场风格观察

当前大小盘轮动模型对三月A股市场的大小盘风格维持均衡配置,风格择时模型综合增长预期、流动性变化、市场情绪和政策影响四个维度进行大小盘相对强弱的评分判断。当前在四个维度中增长预期和政策影响指标看好大盘指数,市场情绪指标看好小盘指数,流动性指标指向均衡配置,大小盘指数评分中大小盘指数评分接近模型提示均衡配置,2020年以来轮动模型的收益为-4.44%,同期等权基准的收益为-4.61%。

当前行业板块轮动模型对三月A股市场的板块推荐维持消费和金融板块,当前市场短期方向面临不确定性,我们以均衡配置高盈利水平板块。2020年以来行业板块轮动模型的收益为-4.18%,比较基准中证800的收益为-9.69%,相对基准的超额收益为-8.47%。2019年风格轮动模型组合收益为52.24%,比较基准中证800的收益为35.69%,相对基准实现了16.55%的超额收益。

IV市场分析图表

文章及图片来源:招商定量任瞳团队

风险提示:本文仅作为知识分享,不构成任何投资建议,对内容的准确与完整不做承诺与保障,文章观点不代表鹏华资产观点,所有市场观点仅供阁下阅读参考,并非作为推荐认购或申购的邀约,不构成对任何人的投资建议。本公司在法律上不向任何人承担因使用本文列示观点所致的任何直接或间接损失。市场有风险,投资需谨慎。