3月份以来,新冠肺炎疫情在海外蔓延,原油等各类资产价格剧烈波动,全球股市上演巨幅震荡。在这样严峻形势下,权益类产品整体表现较为乏力。

量化投资策略综合运用了现代数学、统计学的方法,来追求获取股票的超额收益。利用统计学原理和计算机技术,基金管理者能够广泛覆盖A股股票,再尽量从中优选出能够“大概率”跑赢市场的股票构建投资组合。基于同样的道理,量化基金可能选出上百只股票进行投资,从而可能使得风险有所降低。

大盘震荡,或凸显量化投资优势

根据投资策略不同,量化基金通常被划分为主动型、指数型和对冲型三种类型,其中主动型多为主动股票混合型量化基金,采用多因子选股、事件驱动等策略;指数型则多采用量化方法辅助指数跟踪或指数增强;对冲型则是加入了市场中性策略对冲风险。

其中最受欢迎的,可能是指数增强型量化基金。它是主动投资和被动投资的有机结合,其目标是在控制跟踪误差的前提下,通过风险模型和交易成本模型对投资组合优化,最终实现追求稳定、持续超越基准指数的表现,在宽基指数估值整体下行至历史低位的当下,亦可成为投资者可以考虑的中长期投资标的。

多因子策略,追求长期回报

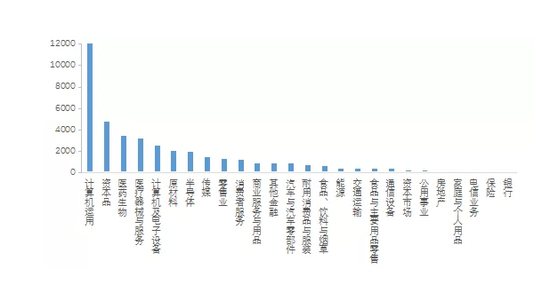

九泰基金量化投资团队开发出量化多策略模型、事件驱动策略模型、多层次选股模型等多个策略。这些投资策略接受市场的检验并进行更新优化,不同的量化策略对应不同的市场环境,尽量根据市场动态调整各策略的配置。

九泰基金孟亚强指出,量化基金采用多策略选股模型来进行股票投资,策略间相关性越低,可能越能分散组合的整体风险。在他看来,运用风格轮动配置模型的基金是显著区别于同类型基金的特点之一,A股市场的风格轮动可能呈现出较强的规律性,且可能带来超额收益。风格轮动模型主要是识别市场的当前的主要矛盾,根据主要矛盾配置相适应的策略,尽量使所采用的选股模型站在市场的风口上,从而力争最大化的获取超额收益。

九泰量化基金采用海外先进量化技术与本土智慧相结合的科学选股方式,综合考虑驱动股价的长期和短期因子,争取全市场、全方位选股。同时结合公司基本面,市场环境,以及投资者行为等信息努力精选股票,争取做到长期价值投资。

业绩评价不止看回报

更应看控制风险能力

孟亚强指出,在评价一只量化基金的优劣时不能仅看业绩回报,更多的要看其对风险的控制能力。超额收益的稳定性是判断量化模型优劣的办法之一,如果基金风格偏中小盘,那么可以考虑与中证500指数进行对比,超额收益波动太过剧烈的话可能不是一个很好的量化模型。好的量化基金相对指数一般来说应该会有较为稳定的超额收益,可能不是靠一两只股票或一两波行情来赚取超额收益的,它可能在大多数时间区间超越相关指数,这样的基金可能在风控上做得比较到位。

量化基金所追求的,不是短期收益曲线的大起大落,而是在一个相对长期的范围内,力争获取超越业绩比较基准的收益。

九泰基金量化投资

团队成员经验丰富

九泰基金量化团队核心成员曾有十多年大型公募、私募管理经验,管理过社保组合、境外、境内量化对冲、主动多策略量化、期货高频、被动量化的单市场、跨市场权益、债券、商品、跨境产品、分级基金,管理经验较丰富。

量化策略多元

通过对市场基本面特征和市场面特征的总结,尽量寻找出可以准确刻画市场特点的规律,对这些规律进行量化统计的测试,进而形成单个策略组合。比如根据市场风格轮动模型,以及当前市场的主要矛盾,来选择相应的股票策略配置,并进行股票投资。

基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,投资人购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。我国基金运作时间较短,不能反映股市发展的所有阶段。