春节过后A股市场大幅波动,权益类基金纷纷净值整体下跌,不少明星基金经理管理的产品也出现最大回撤,对基金投资也带来非常大的考验。作为基金投资专家,公募FOF如何投资基金,对普通投资者具备更大的参考价值。工银瑞信基金FOF投资部总监蒋华安表示,今年的宏观环境较为复杂,市场的利好因素来自于短期基本面仍然较为强劲,全球仍处于持续复苏过程中,且政策定调为不急转弯。利空因素在于供需短期错配带来的通胀压力,可能带来政策层面的超预期收紧,以及稳杠杆压力使得政策层面易紧难松。在各类资产估值均不便宜的情况下,市场显得尤为脆弱。

对于当前大类资产配置的思路,蒋华安表示,现阶段做大类资产配置比较难,预期收益都不太高,预期波动性相对加大,难以找到性价比较高且有持续性的资产类别。在总体坚持战略资产配置的基础上,今年要更加重视战术性动态配置。建议以绝对收益为目标,用战术性动态配置和精选股票、基金弥补市场空间有限的不足。就股票和债券而言,考虑到股市的结构性机会,倾向于认为现阶段股市略好于债市,下半年债市略好于股市。当然,如果股市出现明显下跌,伴随着下半年政策的阶段性调整,股市也将显现出一定的性价比,通常而言债市领先于股市。

谈及对主动权益基金的布局和筛选,蒋华安介绍,其将主动权益基金分为成长、医药、消费、金融周期和全市场五类基金,更偏好定位清晰、超额收益可持续的基金。市场调整是检验基金定位是否清晰、基金经理是否坚守自己投资理念的重要机会,如果出现较大的变动,就算业绩表现较好,也应该重新审视,毕竟无法确信它的持续性。当前对主动权益基金的筛选标准没有发生变化,均是基于中长期角度对基金经理和基金产品进行筛选,并根据市场变动,定期跟踪、按季调池。往未来看,对各风格的基金没有显著偏好,更偏好选股能力强、重视估值与业绩匹配的基金经理。

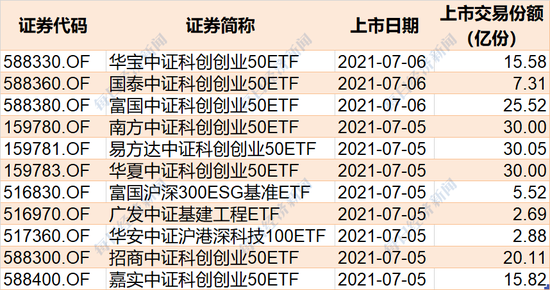

展望后市,蒋华安认为“固收+”类基金是较好的选择,在风险总体可控的前提下获取一定的收益。今年策略上以获取绝对收益为主,固收+基金能较好地实现这个目标。货基以流动性为主,在滞涨的情况下有阶段性配置价值。黄金目前受制于美债实际利率上行,难以出现趋势性机会。权益ETF作为较好的战术配置工具,在市场有较大跌幅后,可以通过其参与市场阶段性反弹。总体而言,货基、黄金、权益ETF在今年只有阶段性机会,“固收+”兼顾了收益和风险,可能是更适宜全年持有的投资。

针对明星基金经理短期回撤较大,普通投资者该如何评估这类产品持有价值,蒋华安表示,优秀基金经理都有自己的高光时刻和不利时刻,更倾向于以尽可能长的时间区间来评价,每次不利条件都是优秀基金经理的试金石。对优秀基金经理的产品,建议普通投资者适当做一些功课,选择那些投资理念和产品定位与自己相匹配的基金经理。一旦标的范围确定,建议尽可能地长期持有、适当分散,不建议频繁申赎、过度集中。