原标题:九坤投资总经理王琛:量化投资更有生命力

□本报记者 李惠敏

“主观投资依赖个人洞察力并需要具备一定的执行力;而量化投资叠加了数理统计和计算机,可将归纳执行做到极致。坚信量化投资会更有生命力,这也是九坤一直在坚持做的。”近日,九坤投资总经理王琛在接受中国证券报记者采访时表示,对于量化私募基金来说,人才积累和布局是“根”,团队分工和策略研究是“枝叶”,而业绩则是“果”。九坤会在策略和技术上不断更新迭代,并持续吸引最优秀的人才,积累策略和技术能力。

长期回报来源于策略迭代

近年来,量化私募迅速崛起,其中不乏一些外资量化巨头。数据显示,截至1月底,我国量化私募整体管理规模突破5000亿元,百亿级量化私募超10家。九坤投资作为国内成立最早的多策略量化投资机构,始终处于行业第一梯队。

王琛表示,量化收益需要多样性的因子来源和交易细节的把控能力。“与科学研究类似,未必一定会有产出,需要持续不断的组织分工来尝试。”他进一步解释道,每条策略线都需提前1-2年的时间布局,单一研究方向亦需要几个月到一年以上的时间来探索。

在王琛看来,与其说量化属于投资行业,不如说其更接近技术行业,快速的迭代令人兴奋,也充满了挑战。此前海外的量化投资经验也让王琛对量化市场的竞争和迭代有深刻体验。他说:“很多策略、方法、数据会迅速被使用,红利期较高的收益会快速下降并回归到正常的风险收益水平,然而隔一段时间后会出现新数据和新技术被应用于量化行业。”

九坤投资非常注重对新技术、新方向的创新和探索,以自身策略和技术的不断进化应对不断变化的市场。王琛表示:“每年对每一策略都会不断改进更迭,面对市场变化和因子衰减,将不断寻找更多新数据,改进和应用新技术以及更精细化的交易。”

展望未来,王琛表示,量化策略在中国未来市场的发展空间很大,在A股市场不断扩容的过程中,以三年以上的尺度长期配置量化多头类产品会是非常不错的选择。

风控能力和投资一样重要

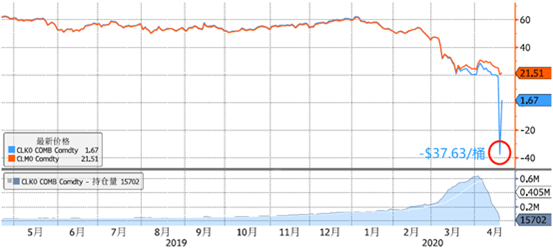

九坤投资的成功之路并不是一帆风顺的。“2014年私募阳光化后,我们发行了第一只股票量化对冲基金,作为结构化杠杆产品,刚上线就遭遇了‘黑天鹅’,主要原因为当时对冲工具只有沪深300指数,金融股占指数权重较高,使得该对冲工具暂时失效。”王琛回忆道,产品出现了7%-8%的回撤,面临高杠杆叠加“黑天鹅”,我们最终决定削减风险暴露。

他表示:“由于处理及时,在当时的市场中,比其他结构化对冲产品更快止损。虽然损失了一些反弹后的收益,但促使我们加强对风险因子的量化控制。”

目前九坤投资自主开发的独立风控系统已非常智能。一方面,公司设定风控方案细则并自动监控和报警,风控专员人工同步监控并做出紧急应对,不断优化风控系统功能;另一方面,对风险精确建模和量化,针对不同的投资目标设定相应的风险预算,对A股多变的市场热点和交易规则做出快速识别及应对,不断更新风险模型。

2020年,新冠肺炎疫情对金融机构的风险管理工作提出了更高要求。九坤投资对风控系统进一步“加码”,对研究设备、交易设备、办公环境、岗位人员新增了两地甚至三地备份机制,提升了极端风险下交易和运营实施能力。

注重人才梯队建设

在量化领域,策略和技术需要持续迭代和优化,而人才是策略和技术迭代的保障和前提。九坤投资非常注重人才梯队的培养,早在2014年就从清华、北大以及美国哈佛、斯坦福、哥伦比亚等知名院校招聘应届生,并建立对入职新人的培养模式。

“九坤现在的核心骨干成员多数是毕业即进入九坤,这也是我们面向未来的竞争壁垒。” 谈及此,王琛颇为骄傲,“我们团队一直很稳定,大家对公司价值观与投研体系都比较契合。”

九坤投资仍在进一步加大对优秀人才的招聘力度。据悉,2020年,受疫情影响,众多申请海外硕博的毕业生不得不延迟出国深造计划。为此,九坤专门打造了“雁栖计划”,为这些优秀学生提供到公司工作6-12个月的机会。同时,在秋季招聘中,更是推出了针对全球本硕博应届生的百万年薪“梧桐计划”。

得益于中国量化行业的成长,近两年回国发展的人才逐渐增多。王琛表示,欢迎有海外顶尖量化基金经验的人才加入,目前九坤已开出百万美金年薪招募海外顶尖的量化人才。

王琛表示,关于九坤的未来,希望能够立足中国、投资全球市场。利用一切先进技术进行量化投资,为投资者创造价值。