特约 | 玄铁

从20世纪70年代的美股“漂亮50”泡沫破灭,到2006至2007年中国“漂亮50”的由盛转衰,戳破成长股泡沫的主推手是央行,以紧缩信用来结束货币推动式牛市。今年A股最大的风险因素,仍是央行的确定性转向。

机构“抱团”冲破估值壁垒

当史无前例的经济衰退和货币宽松相结合,催生的是美股超级牛市。过去12年里,标普500的最大涨幅是3.1倍,今年以来又上涨4%。高盛首席全球股票策略师奥本海默称:随着盈利强劲增长的出现,美股仍处于新牛市的早期阶段。

美股本轮牛市太长,已让人无视泡沫破灭史。在1929年9月美股进入大萧条之前,标普500市盈率峰值约20倍,到1949年6月跌至5.8倍。现在,标普500估值近40倍,空头却在投降。美国空头机构香橼日前称:“将停止做空研究,专注于做多机会”。香橼在牛市的第13个年头才认输,会不会是倒在黎明前?

在华尔街,类似香橼的逆向投资多为小众,趋势投资才是主流,极致是“漂亮50”策略。抱团策略本质上是多头控盘式逼空和空头“打不过就加入”高成本跟队,精髓是“钱多、胆大再加点运气”,最大风险的一致预期导致极端估值,与预期股息率优先的价值投资理念相关性极弱。

当抱团策略形成共识,天敌难觅,估值壁垒可轻易突破。比特币单价突破4.7万美元,特斯拉市值逾8000亿美元,皆为市梦率的极致演绎。

中国式“漂亮50”在攀高峰

中国式“漂亮50”不外乎喝酒吃药和新能源概念,龙头溢价更多是本土偏好。茅台当下估值为68倍,已远离27倍的历史平均市盈率的锚定陷阱,在粉丝眼中只是半山腰。毕竟酱茅海天味业估值是100倍。金融界总会有新时期投资理论为高估值游说。只有在泡沫破灭时,股息率至上的格雷厄姆式价值投资才会有人念及。

除去公司本身黑天鹅因素,抱团策略最大风险在于央行转向,被动或主动刺穿牛市泡沫。从理论上看,央行子弹无限,“与央行为伍”是机构更优先选项。但是,只要牛市趋势还在,市场会构造出估值体系来证明上涨的合理性。泰坦尼克号的沉没并非因为最后一个乘客上船,而是因为外部风险的失控。牛市永远不会差钱,因为买家加杠杆的弹性远大于央行的容忍度,直至央行如冰山般挡在牛市巨轮前行的路上。

如今,“经济差+货币多+股市牛”,已是全球共振现象。A股补涨在即,变数是以央行为核心的监管层会不会提前加速转弯?

全民炒股容易招来政策干预

抱团策略之牛,在于机构可凭借赢家效应来最大化扩募,从而巩固自身实力的头部效应和投资组合的定价权溢价。相比之下,散户抱团更像乌合之众,像一窝蜂来,如鸟兽散去。美股游戏驿站从上月21日开始发力,在5个交易日内暴涨23倍,打爆了华尔街空头,一度被称为“庶民的胜利”。如今游戏驿站较高位回落近九成。

相比之下,在中国式散户市说了算的并非散户,而是擅长翻江倒海的机构。在过去30年里,A股最流行的策略是庄股模式,精髓是集中持股+波段操作。时下的抱团策略和昔日庄股模式最大的差别,在于宣传“一买永逸”。在20世纪70年代,美股“漂亮50”估值峰值是标普500的2.7倍。巴菲特的选择是在1969年将基金清盘。其后美联储以21%的高利率抑制通胀,令成长股泡沫破灭。

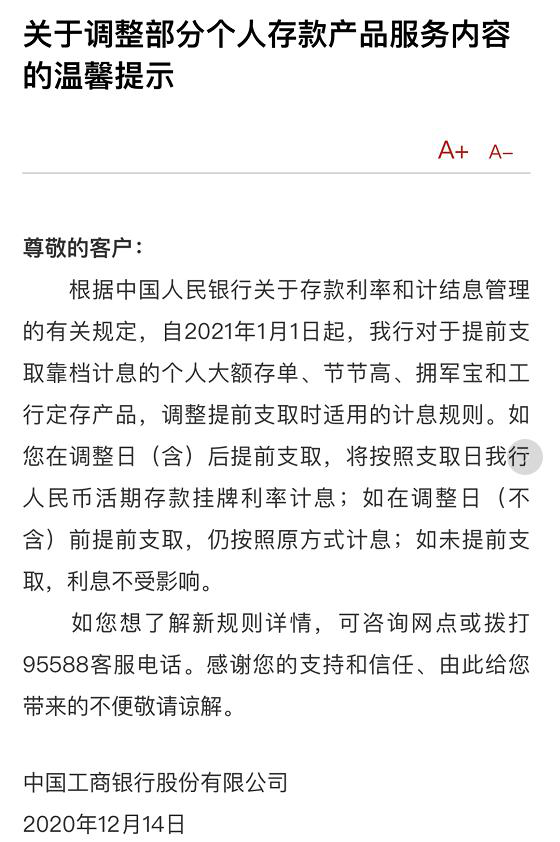

眼下,中国经济仍在中高速增长期,全球性货币扩张极易升高本土通胀风险。深圳二手房价格去年同比上涨34.25%,当地本周再出限价限贷新政,一线楼市调控升温。截至2月9日,上海原油期货指数较去年11月低位上涨66%。投资品通胀向消费品通胀的传导已有加速迹象,央行货币政策从数量控制转向价格控制,已不是空谈。

从历史来看,A股牛短熊长,主导因素在于金融抑制政策。散户市最大特征是追涨一窝蜂,牛市氛围极易助涨杠杆博弈,变成全民参赌。在美股持续刷新历史新高的刺激下,A股极易由机构抱团的局部牛市,向全面补涨的火爆牛市演绎。代表创业板次新股的深注册制(880788)在月初创出历史新高,较去年9月的谷底大涨2.12倍,其后一度走软,9日再度拉出上涨5.95%的长阳。这或是炒新热的预兆,题材炒作年后或卷土重来,监管升级风险亦将如影随形。

(本文已刊发于2月20日《红周刊》,文中观点仅代表作者个人,不代表《红周刊》立场,提及个股仅为举例分析,不做买卖建议。)