来源:华润元大基金

机构抱团股调整不慌

市场或将继续震荡上行

01/ 股市一周综述

看行情

与市场普遍预想A股将如假期外盘主要国家股指般表现强势所不同的是,节后前两个交易日,以贵州茅台为首的基金重仓股出现全线崩塌的惨象,A股各种“茅”纷纷重挫。A股抱团资产的崩跌对市场主要指数构成了较大的压力,但个股却被盘活了,市场整体赚钱效应较好。以节后首个交易日为例,创业板指一度跌逾3%,但两市超过3600只股票上涨。类似的一幕在今日盘中同样出现,在创业板指一度跌逾3.5%的背景下,两市仍有超3300只个股延续上涨,市场再现“一九”分化行情。但必须重点指出的是,节后与节前市场的极致分化却呈现两种截然相反的景象。节前是资金抱团股带着指数不断上攻,市场大部分个股频频杀跌,市场整体赚钱效应偏差;节后是资金抱团股纷纷重挫带崩指数,但市场大部分个股逆势上涨,市场赚钱效应较好。从节后市场表现看,市场风格似有切换之意。

从原因上分析,节后机构抱团股集体被砸,表象原因是资金抱团股普遍涨幅较大,资金有获利了结的迹象,但背后最根本原因是市场出于对流动性预期可能收紧的担忧。节后第一天,央行净回笼2600亿流动性,春节假期后首个交易日就出现如此大规模的资金净回笼,为近年来少见,亦超出了市场预期。央行此举被市场解读为货币政策可能收紧,进而引发机构抱团股的集体杀跌。

图1:中证1000指数与基金重仓指数走势对比

资料来源:Wind,华润元大基金研究部

论大势

针对市场重点关注的春季攻势行情是否能够延续,及A股是否会出现风格切换等两大核心问题,我们对此的看法如下:(1)对于大势,在央行货币政策维持“紧平衡”背景下,尽管宏观流动性在边际上很难为市场提供向上的驱动,但经济复苏预期强化下,企业盈利改善的势头不会中止,且在全球风险偏好提升,国内基金新发规模依然较高,机构端待入市资金规模庞大的背景下,充裕的微观流动性和不断改善的市场风险偏好将继续推动市场震荡上行,A股的春季攻势行情或将延续,继续把握市场的结构性机会。(2)对于风格切换问题,尽管短期机构抱团股出现一定的崩塌,中小盘个股有起势的迹象,但这不意味着市场风格的全面切换,因为核心品种抱团的背后反映的是资金对稀缺优质公司的追捧,资金抱团的行为会始终存在,最可能的方式是换种形式或换个领域继续抱团。

图2:历史数据显示,通常市场风格由盈利增速差所决定

资料来源:Wind,华润元大基金研究部

谈配置

在行业配置方面,建议围绕以下三条主线进行布局:

(1)围绕估值具备较大优势方向进行布局,可重点关注银行、保险、证券、房地产等行业板块;

(2)围绕全球通胀预期升温及顺周期主线进行布局,可重点关注有色金属、石化能源及化工、农业等板块;

(3)围绕行业景气度进行布局。从我们所跟踪的行业景气度情况看,新能源(光伏、电解液),电子(面板、芯片、消费电子),疫苗、CRO等医药赛道,集运,通用设备(工业自动化)等细分领域的景气度较高。

02 / 债市一周综述

资金面观察

数据显示,春节假期及本周(2月11日至2月20日)央行公开市场有3800亿元逆回购到期,其中2月18日、2月19日分别到期2800亿元(包括春节假期到期的1800亿)、1000亿元。此外,2月17日有2000亿元MLF到期,因恰逢春节假期顺延至2月18日。从央行公开市场操作情况看,节后央行共向市场投放400亿逆回购,外加续作了2000亿MLF。因而,央行在节后两个交易日净回笼3400亿流动性。

春节假期后前两个交易日就出现如此大规模的资金净回笼现象,为近年来少有,亦超出市场预期,进而引发市场对央行货币政策可能收紧的担忧。对此,央行主管媒体《金融时报》进行了回应。文章重点指出,当前不应过度关注央行操作的数量,否则可能对货币政策取向产生误解,应重点关注的是央行公开市场逆回购操作利率、MLF利率等政策利率指标,以及市场基准利率在一段时间内的运行情况,而具体的操作数量和期限品种则会根据现金、财政收支、市场需求等情况进行灵活调整。

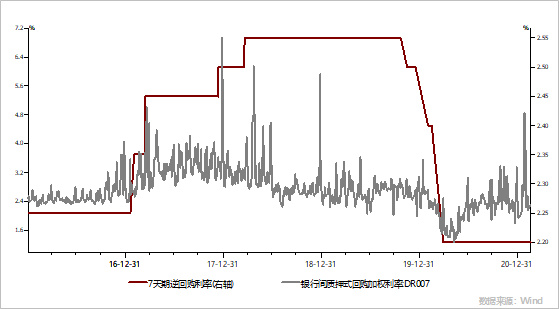

从央行公开操作的利率情况看,7天期逆回购利率和MLF利率均没有发生变化,且货币市场短期基准利率DR007始终运行在7天期逆回购操作利率2.20%附近,继续保持平稳。据此来看,央行货币政策取向没有发生实质性变化。我们认为,目前央行对流动性的态度比较明确,目的就是保持市场资金面“不缺不溢”,即市场真正需要资金的时候会及时提供流动性,但资金需求高峰一过便会主动回笼市场多余的流动性,以防范资金过度加杠杆所带来的风险。

图3:DR007保持在7天期逆回购利率附近平稳运行

资料来源:Wind,华润元大基金研究部

债市观点

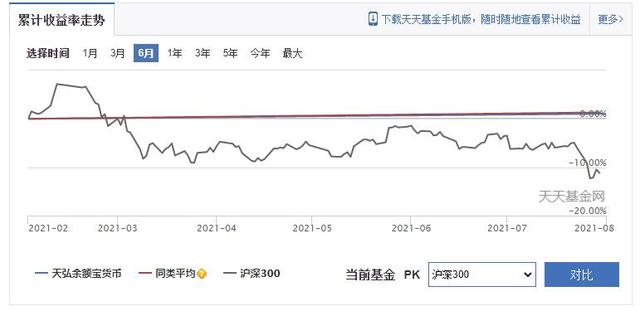

从盘面看债市的情绪依旧偏向于悲观,继春节前利率债出现大幅调整后,节后利率债延续节前调整的态势,目前5年期、10年期国债期货价格再度回到去年9月-11月震荡区间下沿附近,基本回吐了去年12月中旬至今年1月中旬的全部涨幅。目前债市的主要矛盾仍在于市场资金面状况,鉴于央行对待流动性的态度已由去年12月的超预期宽松切换至当前保持流动性紧平衡,市场资金面在边际上很难进一步出现增量宽松,预计债市将重归震荡行情。

对于利率债的操作,配置的角度看,从股息债息比模型所显示的股债相对吸引力来看,国内股债相对价值逐步偏向于债券。如站在中周期的维度考虑,利率债已具备较强的安全边际,配置价值已显现,可在组合中增加利率债的配置,并做拉长久期操作。交易性机会而言,当前窗口期更多是把握利率债波段机会。大的趋势性交易机会仍需等待本轮利率周期拐点的探明,预计有望在年中前后触顶,在二季度时间窗口附近,要做好对利率债战略性翻多的准备。

风险提示:本材料为华润元大基金观点,不作为投资建议。在任何情况下,本报告中的信息或所表达的意见并不构成对任何人的投资建议。投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。华润元大基金管理有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。