失败比成功更容易凝聚共识

苏格拉底说:“未经审视的人生不值得过。”

对于一家大企业而言,失败(最好是惨败)比成功更容易凝聚共识,这个共识就是查理芒格说的“如果我知道我将会死在哪里,我这一辈子都不会去那儿”。

如果投资一家公司有N种失败的可能,那么投资经历挫折的公司,就是N-1种失败的可能。

当然,鸡汤永远是鸡汤,现实的残酷在于,大部分失败者再也无法站起来,所以,要知道一家公司能否“凤凰涅槃”,就需要从它倒下一段时间之后,对它进行研究,看看它有没有可能“困境反转”。

陷阱还是馅饼

不光是A股,任何一个市场,70%都是很平庸的公司,股票趋势随机波动,大部分投资者都无法从这些公司中赚到钱。

20%的公司是趋势向下的“烂公司”,通常身处景气度向下的烂行业,或者平庸行业中管理混乱的公司,或者是大股东通过财务造假上市只想套钱走人。

散户亏损最大的有两种股票,一是定价过高的“平庸公司”;二是看似便宜的“烂公司”,后者常常给人要“反转”的错觉,是标准的“低价陷阱”。

只有剩下10%的公司,符合“好行业好公司”的标准。但这10%的公司,并非一直业绩向上,大部分都会在某一个时点遇到困难:

第一种是行业或下游客户景气度向下时,好公司也会成为“遇难公子”;

第二种是产品转型“硬着陆”中用力过猛时,财务数据会非常难看;

第三种是出现经营失误、产品质量事件、股权之争、丢失大客户、违规经营被处罚等等意外事件。

那是不是好公司遇到暂时的困境,都能走出来?当然不是。

人走路摔跤不要紧,人走路遇到汽车也不怕,可就怕你走路躲避汽车时,突然摔了一跤,那可就真是“要了亲命”了。

竞争激烈的行业,就像路上有很多高速的汽车,任何一次摔倒都有可能让你再也站不起来。所以10%的好公司遇到危难时刻,其中真正能够出现困境反转的,1%都不会有。

因此,困境反转这个盈利模式的第一步就是要用“有罪推定”的方式,严格地审视他们,筛掉那些看似是机会的陷阱。

三种低价陷阱

符合“困境反转”的股票大致形态是:公司遭遇了业绩滑坡后,股价经过一年以上时间的下跌,跌幅超过50%以上,但这个命题千万不能反过来说,因为符合这个形态特征的90%都不是困境反转,必须要区分三种典型的“低价陷阱”:

第一,与周期性行业的普通公司区分开来。

周期性行业的普通公司业绩的上升或下降都完全取决于行业盈利状况。“困境反转”类公司之前业绩长期优秀,是因为自身的管理经营能力突出或有坚实的护城河。

一般而言,判断一家公司的管理能力很困难,需要实地调研。这里有一个判断公司管理能力优秀程度的经验:在一个飞速发展的行业里,壁垒又不是特别高,两个公司差不多同时起步进行竞争,只要其中一家效率稍高一点点,积累下来就会形成巨大的优势,最后胜出。

第二,困境反转是“落难公子”,而不是“破产的暴发户”。

虽然上市公司都是各地方挑出来的最优秀的公司,但不得不承认,其中所谓“优秀”只代表企业过去抓住了某个市场机会刚好达到上市要求而已,行业趋势一走,立刻显示出其“裸泳者”的本质,沦为平庸的公司。

这个过程往往伴随着巨幅下跌,再加上过去的题材概念,成为典型的“低价陷阱”。

而困境反转通常是好行业好公司遇到了行业困境的“落难公子”,区分“落难公子”与“破产的暴发户”有三个经验指标:

第一看行业。消费行业多“落难公子”,夕阳行业多“破产的暴发户”;靠某个技术发家的科技股、靠个别产品火起来的医药股,如果技术被淘汰,那也是“破产的暴发户”的命运;因为下游行业不景气而陷入困境的高端制造类公司多“落难公子”。

第二看在行业中的地位。龙大龙二多“落难公子”,其他跟随者或者缺乏壁垒的细分行业龙头则更可能成为“破产的暴发户”。

第三是行业竞争格局。一家独大或差异化竞争为主的行业多“落难公子”,群雄逐鹿的行业,多“破产的暴发户”。

“竞争格局”尤其重要,即使是符合困境反转的少数股票,真能反转的成功率也并不高。

有一句古话叫“造化弄人”,一些好公司如果因为某些外部的因素而发展停滞,可能引发连锁反应,如果刚好有一个很强劲的对手使优秀人才和大客户流失,这就是摔个小跤也有可能引起高位截瘫。

君子之泽,三世而斩,再优秀的公司都不能排除上面的可能,最好的方法就是跌的够深,这就是第三点。

第三,“困境反转”必须跌出安全边际。

什么样才算跌出安全边际呢?

首先,只有好公司才有合理估值,烂公司和你看不懂的公司没有合理估值,也就不存在安全边际。你想,人家50块买的股票,跌到10块你再买进,如果最后退市,大家的损失都是一样的。

其次,不能够只看跌幅,因为跌幅跟之前的涨幅有关,2015年股灾时,高点跌下来几个跌停后才是半山腰。

最后,也不能看市盈率,因为PE估值的前提是盈利稳定。而这一类公司刚刚反转时,特别容易被当成垃圾股炒作,被价值投资者嗤之以鼻。

不过对于“困境反转”类公司,安全边际通常也不够安全,所以操作的难点不在价格,而在仓位控制和介入时机的把握。

困境反转机会的择时

一家公司在经营好的时候,很多问题都被掩盖了,一旦出现一个漏洞,所有的问题都会爆发出来,想要解决,五六年之后再反转也是有可能的。

所以,即便反转是大概率事件,时间也是个大问题,如果需要花四五年才能到前期的高点,你介入过早,投资回报率也划不来。

还有,经营恢复期的业绩不稳定,股价更容易受到市场牛熊氛围的影响。

所以困境反转的股票看似机会大,其实很难操作,而且有很大的风险,需要你有一定的信息综合能力,需要相当的投资技巧和心态,以及组合选优的淘汰制。再加上仓位轻,胜率也不高,最终盈利也很一般。

困境反转是研究一家公司的起点

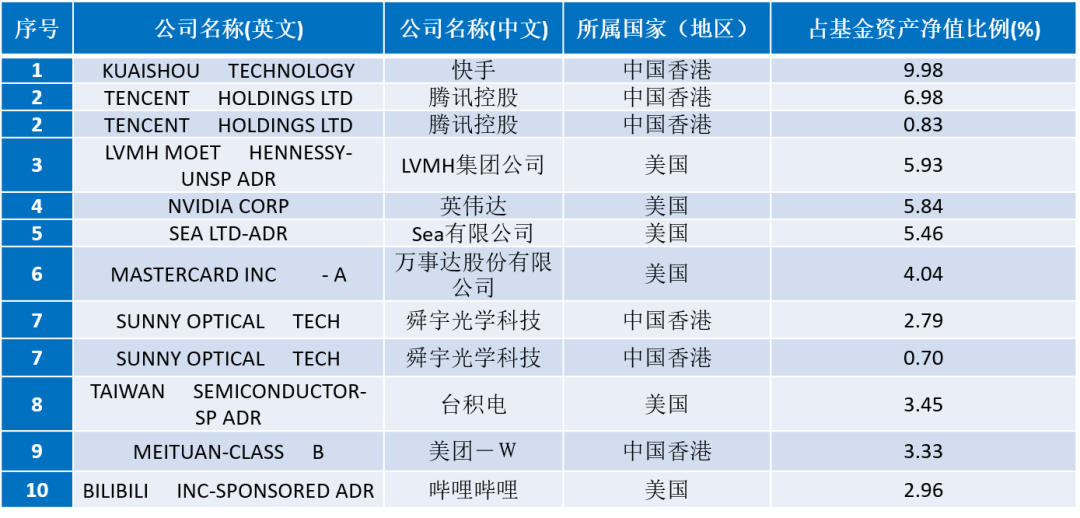

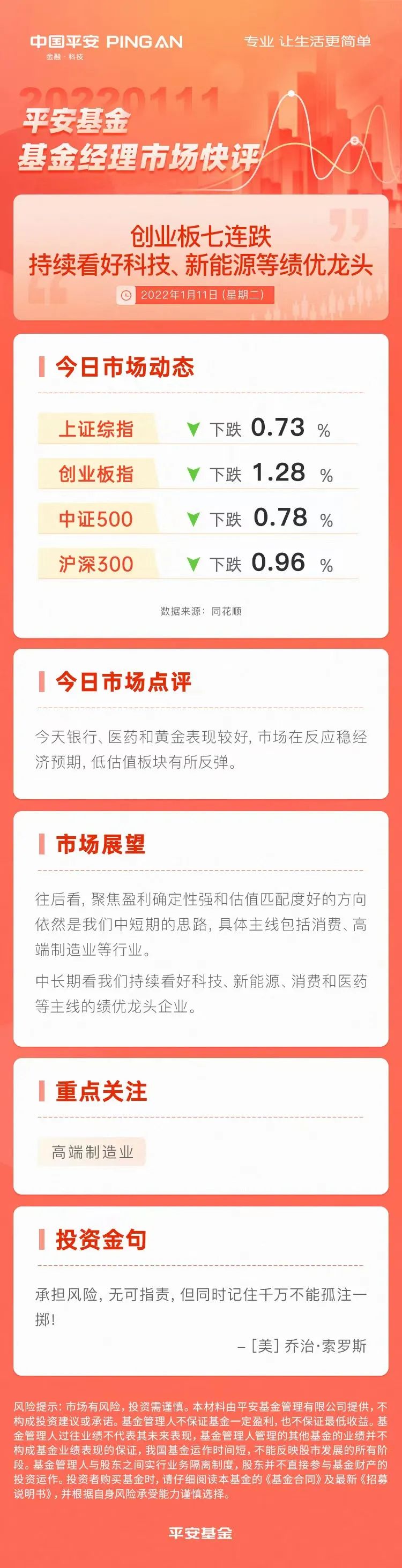

据不完全统计,国内最优秀的一些公募基金经理人的持仓风格,发现至少有1/3的人非常喜欢把握困境反转的机会,私募经理当中就更多了。明星基金经理喜欢这种风格,因为A股的波动性很大,很多好股票会因为一时的失足而被大家抛弃。

更重要的原因,一家公司的发展是一个连续的过程,困境反转是研究一家公司的起点,无论是成长股还是价值股。

即便你没有能把握好困境反转的机会,只要研究充分,那么接下来的“成长加仓”和“价值中枢”的机会,你就做得更有把握。

从另外一个方面说,只有经历过困境反转的公司,才是值得投资的好公司,

天将降大任于斯人也

“每一次考验都有所不同,相同的是没有带来毁灭,而是行业变革。利差损可以强化公司职能;遭遇风波可以让公司注重客户细分,强化风险管控,优化了产品结构。资本市场潮起潮落,使得公司更加注重反思风险承受的底线。”

孟子曰:天将降大任于斯人也,必先苦其心志,劳其筋骨,空乏其身……

做人如此,做投资同样也是如此,这就是困境反转公司的投资真谛。