来源:养基司令

俗话说“有钱不买半年闲!”眼下春节长假要来了,股市休市,如果你有半年以上不用的闲钱,比如盼了好久的年终奖到手了,怎么让这笔钱“赚动起来”,人闲钱不闲呢?

以前老一辈人喜欢买银行理财产品,但这两年来理财产品收益率不断下台阶,目前整体预期年化收益率基本在3%,而且现在都打破刚兑了,不再保本保收益,别说午餐加鸡腿,可能连早餐加鸡蛋的小确幸都要没了。为了满足投资者保值增值的理财需求,资产管理机构都在寻找理财替代方案。

去年10月份浦发银行和嘉实基金的“固收+”定制化产品——嘉实浦惠6个月持有期混合型基金(A类:009820,C类:009821)派出了重量级的投资大咖坐镇,由嘉实基金固收投资总监、固收+解决方案CIO胡永青担任基金经理,首募规模达145.60亿元,是当时的百亿爆款基金,也可见客户对这只产品的认可和追捧。

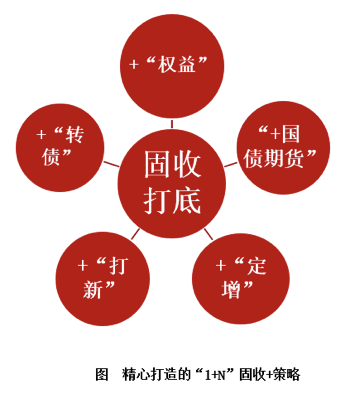

嘉实浦惠的设计初衷就是依托嘉实基金倾心打造的“1+N”“固收+”策略,为投资人追踪投资的“1+N”种可能,还暗含普惠理财的寓意。

据胡永青介绍,嘉实“固收+”产品的整体构造思路是,在信用债等固定收益的标的基础上,通过权益、转债、打新等多种资产力争增强收益,即“1+N”。投资目标是在确保组合安全性和流动性、有效防范信用风险的前提下,平衡规模和收益波动,为投资者提供稳定有竞争力的绝对回报。

嘉实浦惠6个月自2020年10月14日成立以来,以“1+N”的固收+投资方法论为指导,按照大类资产配置思路与行业、个体深度定价结合的模式,低配债券资产与可转债资产,维持适度仓位股票资产,取得了稳健的投资业绩。

胡永青| 嘉实基金

固收投资总监、

固收+解决方案CIO

作为嘉实固收+赛道领航人,胡永青拥有17年投资经验,曾就职于保险公司,注重安全边际和绝对回报;擅长大类资产配置,强调估值安全边际。胡永青投资管理能力出色,通过股、债仓位变动力争绝对回报。

考虑到嘉实浦惠成立还不足5个月,那我们从胡永青任职时间较长的基金可以对比看下基金经理是否知行合一。

从定期报告披露数据来看,胡永青管理的、与嘉实浦惠同样的混合类基金嘉实策略优选,以及采用绝对收益策略的嘉实稳固收益的权益类部分(权益+可转债)仓位中枢在15%上下,不超过30%;可转债仓位相对灵活。

据2020年四季报统计,截至2020年年末,胡永青管理的嘉实策略优选基金净值阶段上涨46.42%;超越同期业绩基准11.97个百分点。

管理的嘉实稳固收益C类份额累计回报82.16%,同期业绩基准65.71%,近三年每个单一年度均取得正回报。在海通证券截至去年底的开放式债券型基金中的业绩评价为近五年28/183,获得海通五年及十年四星评级。

嘉实固收团队信评体系严谨,很少信用下沉。胡永青管理的嘉实策略优选、嘉实稳固收益其投资标的此前从未出现信用风险。

嘉实浦惠基金在基金合同中规定投资于主体评级不低于AA的短期融资券、超短期融资券,投资于债项评级不低于AA的信用债(短期融资券、超短期融资券除外),同时限定了AA债券的投资比例:嘉实浦惠持有的全部信用债中,投资于债项评级AA信用债的比例不超过20%,投资于债项评级AA+信用债的比例不超过50%,投资于债项评级AAA信用债的比例不低于30%。这样也最大程度规避债券投资信用风险。

在胡永青看来,“固收+”基金是以固定收益投资为基础,而后进行收益增强,在追求债券资产稳健增值的同时,又可避免单一资产波动带来的资产损失,可满足大多数投资者希望稳健投资的理财需求。

从投资时机看,现在配置“固收+”也是不错的选择。

◆债市方面:风险或已有效释放,配置机会再次显现。近期债券收益率虽有一定调整,但调整幅度尚未充分,部分短端品种已进入到一定配置区间,中长端品种等待时间可期;

◆股市方面:无风险收益率下行,货币政策保持宽松,叠加“房住不炒”等,权益市场长期向好。中期配置思路上需要降低股票类资产的预期收益,但板块间依然有丰富的结构性投资机会。

嘉实浦惠采用6个月持有期设计,这样的设置既兼顾投资者流动性需求,投资者持有满6个月后可自由选择继续持有还是落袋为安,又有利于提高基金投资组合久期的稳定性和投资策略的贯性,为基金管理人争取更大操作空间。

目前嘉实浦惠已经开放申购,如果客户有半年以上的闲钱,觉得放银行睡大觉太浪费,又觉得市场波动自己承受不来的话,那选择固收投资大咖担纲的这类进可攻退可守的固收+产品可能更靠谱。而且嘉实浦惠打开申购后随时可以买入,解决客户做决策的时间点问题,进一步提升了持基体验。