海外疫情有继续升级之势,海外市场剧烈波动、油价大跌,美联储上周提前降息50个基点应对,市场预期未来可能还有更多降息。在这样的背景之下,以美国十年期国债收益率为代表的全球利率水平创下0.76%的多年新低,中国十年期国债收益率也跌破2016年低位,达到2.62%的低位,中国市场不少投资者也预期中国官方利率未来也有调降空间。结合其他市场条件,我们认为当前高股息策略是我们推荐的“纯内需”策略之外的另外一个稳健收益之选,稳健增长+高股息则是低利率环境中的中长线可行的配置策略。

海外疫情有继续升级之势,海外市场剧烈波动、油价大跌,美联储上周提前降息50个基点应对,市场预期未来可能还有更多降息

在这样的背景之下,以美国十年期国债收益率为代表的全球利率水平创下0.76%的多年新低,中国十年期国债收益率也跌破2016年低位,达到2.62%的低位,中国市场不少投资者也预期中国官方利率未来也有调降空间。结合其他市场条件,我们认为当前高股息策略是我们推荐的“纯内需”策略之外的另外一个稳健收益之选,稳健增长+高股息则是低利率环境中的中长线可行的配置策略。

图表: 全球代表性利率美国十年期国债收益率达到历史纪录低位

资料来源:GFD,彭博资讯,中金公司研究部

低利率仍可能持续

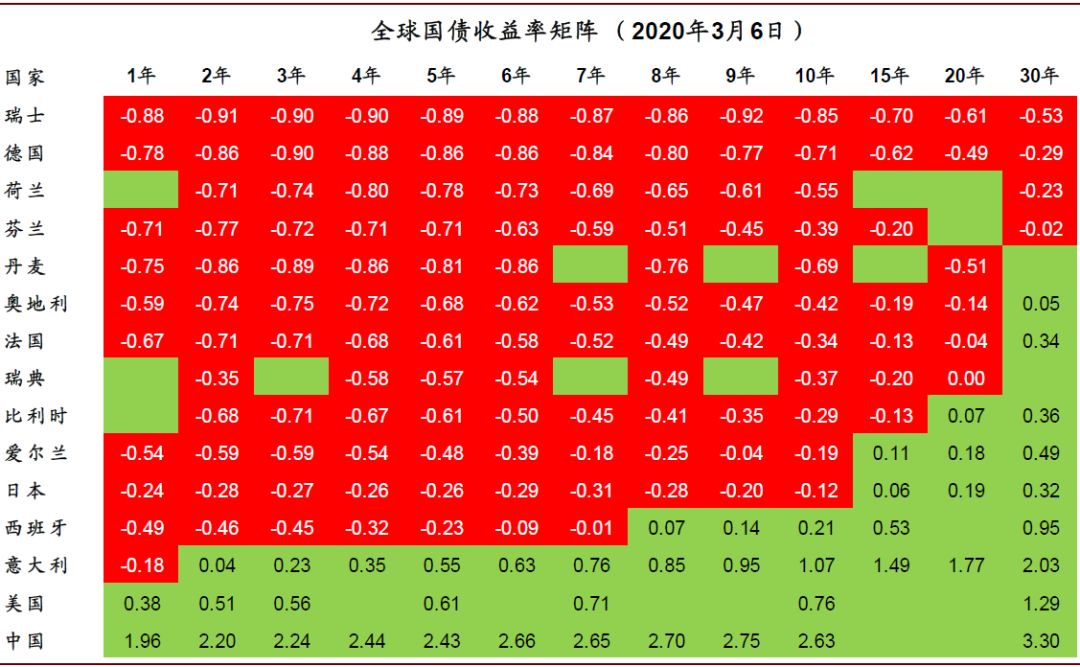

在疫情蔓延之前全球主要发达国家利率已经处于低位且已经持续较长时间。海外疫情仍在继续升级,考虑海外大多数国家的应对方式以及中国过去几个月应对的经验,除非药物及疫苗开发等很快取得较大进展,估计海外疫情可能至少持续至二季度,对经济的负面影响可能仍会继续升级。在此背景之下,全球主要地区在低利率的环境中可能不得不维持宽松,甚至重启量化宽松,使得低利率的环境仍可能持续。不少研究也表明 ,当前全球主要发达市场利率水平较低也与主要经济体人口老龄化的趋势有关。如果是这样低利率环境持续的时间可能会更长。中国当前虽面临结构性物价压力,这部分是受疫情带来的供给侧疲软等因素影响,主要矛盾也是需求偏低迷,利率及融资成本也有降低的空间。

图表: 全球主要地区国债收益率矩阵:负利率蔓延

资料来源:彭博资讯,中金公司研究部

阶段性关注“纯内需”策略应对海外疫情升级

中国在疫情控制中相对领先,且无论A股及港股估值偏低,财政、货币及产业政策空间足,对中国市场不宜过度悲观。中国当前需要防范疫情输入,并且如果海外疫情大幅升级并带来经济与市场层面的“并发症”,中国可能也会受到波及。不过无论如何,我们认为“纯内需”板块可能至少有相对收益。投资者对纯内需中三大不同板块(房地产产业链、新老基建、部分消费及服务等)兴趣不同。在地产政策基调反复强调“房住不炒”的背景下,投资者对地产产业链还有怀疑;对新老基建有一定认同度,但担心这对经济拉动的规模是否足够;而消费及服务等板块投资者则担心在收入增长前景受限的背景下这些板块的实际业绩情况。我们认为,根据以往的经验,支持政策的力度和节奏可能也会跟随情况的变化而动态调整。如果中国外需面临类似2008年金融危机影响之下的“外需暂停”,且中国仍需要维持一定的增长,可能需要果决有力的政策支持。我们认为,中长期来看,中国市场消费升级与产业升级潜力较大,在国际比较中具备较多有利条件,市场如果短期超调将带来中长线买入的机会。

高股息策略也是持续低利率环境中的一个稳健之选,中长线策略配置关注四类行业

在低利率、需求整体偏弱的环境下,我们建议关注四类行业及个股:

(1)在低利率、需求偏弱背景下收入仍能维持一定增长的行业,部分大消费相关的行业还平稳增长,包括必须消费、医药、科技、可选消费等。这类行业全球利率走低并持续后在国内及海外市场中的长期表现领先,逢低吸纳一般获得长线超额收益;

(2)行业相对稳健、估值不高且分红收益率较高的股票,在低利率环境中能获得一定稳定收益;

(3)上游价格偏低迷而节约成本但需求总体相对稳定的行业:包括公用事业、基础设施等;

(4)受益于低利率带来的资产交易活跃的行业:券商、地产等。

图表: 分红策略在利率下行阶段往往有正累计超额收益

资料来源:万得资讯,彭博资讯,中金公司研究部

图表: 2019年A股高股息策略相对表现不佳,但随着利率下行,未来值得关注

资料来源:彭博资讯,中金公司研究部

图表: 2019年港股高股息策略相对表现不佳,但随着利率下行,未来值得关注

资料来源:彭博资讯,中金公司研究部