来源:长盛基金

时间如梭,从回国投入到热火朝天的跨境投资筹备工作中已然过去14年。在以史为鉴的对外开放之路上,我国跨境金融投融资的发展步伐比较稳健,当年和我一样憧憬喷涌而出的海量业务机会的从业者也经历了几轮市场与政策的跌宕演进。回首看来,坚持初心发展业务始终是根本,一如公司使命与愿景里提到的专业理财、同益同盛。

2007年,中国证监会第一次推出合格境内机构投资者的监管框架,俗称QDII。在这个业务资格的授予上,彼时的证监会监管团队提出了比较审慎的考察原则,从公司管理规模需200亿以上,到要求五年海外经验团队长与3年经验各条线组员的1+3人员框架,再到前端bbg资管信息系统以及后台金手指专用估值模块。当时团队的人都笑称其海外前中后一条龙,其实是体现了为客户提供跨境理财服务的专业性基本要求。

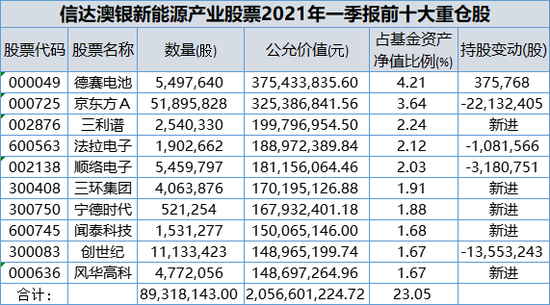

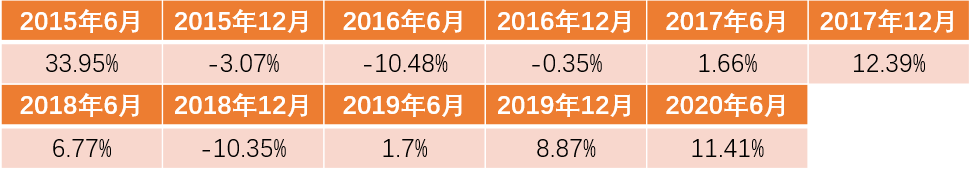

2008年,全球发生了严重的金融危机,高度集中于美元信用风险的亚太股市投资与国内市场相关度很高,给刚出海建仓的QDII系列产品造成了很大的困难,监管机构也阶段性停止了相关产品的注册流程重新梳理。经此一役,基金公司后续的跨境相关产品的设计开始与客户利益诉求趋于一致,摒弃了照搬海外成熟机构产品的模式,投资于美国科技股、海外中国股、中资美元债等不同风险等级的产品逐步涌现,也与国内研究能力可覆盖、与投资者可共同获益目标相匹配。资管行业国际业务条线的团队成员也从初期的东拼西凑到逐渐以中国、美国、科技、中概为关键词聚焦的投研人员。

2014年,境内交易所与香港交易所开始实践互联互通,把跨境投资管理推向了一个新的阶段。从沪港通、深港通到后来的债券通,互联互通的创新框架把常规标准化的产品全部纳入,AH股或股债混合产品成为资产管理的常规产品,设立香港子公司打通两地产品募资与加强投资研究互通的主要抓手。这一年,长盛香港获得了当地牌照,从此公司QDII业务进入新阶段,针对机构客户、高端个人客户的香港新股申购、跨境对冲产品开始被导入业务线,投资研究平台也开始一体化、国际化,投资机会的挖掘开始考虑境内外资金流动带来的影响。而从风险控制的角度,QDII业务开始以特定客户业务理财为重点,多条线多角度的细致尽职调查,更加强调对客户出海投资目标的可实现性与合法合规性提前预判、及时跟踪,争取出海外汇资产的保值增值,做到与客户共赢。

转眼来到2020,中国资本市场的重要改革元年,政府大力促进金融市场从间接融资向直接融资转变,全面放开注册制已经箭在弦上,大家熟悉的互联网产业巨头、老牌美国上市中概股龙头、创新技术独角兽纷纷登陆A股与港股两地市场,基础投研的国际化、一体化已经成为资管业的标配。随着团队的成长,国际化已经不再是口号,而已是融入工作流程的标准。这时再看国际业务,跨境投资只是资产配置工具箱内的备选,利用多种市场提供的深度与广度,完成产品收益属性与客户的风险偏好匹配,且提供一定Alpha空间才是追求的永恒目标。而或许随着人民币国际化进程的推进,QDII这一名词也将成为基金历史上的过客,只有代表初心的“专业理财”、“同盛同益”还将永远适用,伴公司成长。