潘漪

泰康睿福3月持有混合(FOF)

拟任基金经理

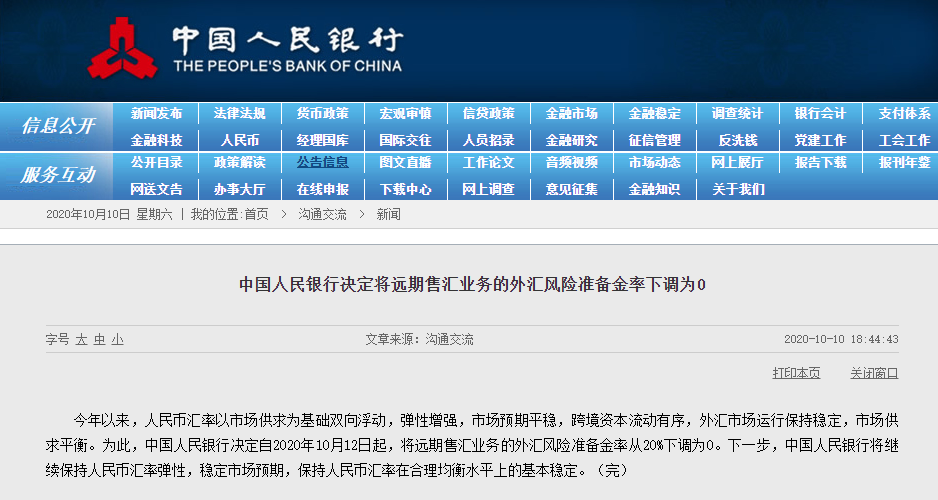

“投资者在购买基金时通常存在两大痛点,一是对投资时点的把握较难,二是对基金品种的选择较难,FOF的出现就是为了解决以上两大痛点。”谈到泰康资产公募即将推出的首只FOF基金产品——泰康睿福FOF拟任基金经理,泰康公募FOF及多资产配置部团队负责人潘漪信心十分充足。

在公募行业的舞台上运行两年多之后,FOF的业绩和规模双双增长,爆款频现,已经逐渐获得了投资者的认可。然而新入局者该如何着手?怎样才能让投资者“择一基而终老”?对此,潘漪认为,做好大类资产配置和基金优选是两大关键。

两大痛点待解

一贯以追求稳健闻名的泰康公募,此次将一只平衡偏股产品作为FOF的“首秀”,背后有着多重考虑。

“首先想给投资者提供一个较好的体验。”潘漪解释说,股票型FOF由于权益类基金投资比例高,无法完全解决权益市场波动较大的问题,而债券型FOF由于主要投资固收类基金,在当前的低利率环境下收益率也会受到影响。相比之下,平衡型产品通过一定的资产配置灵活度和优选基金的双重增强,能够取得更好的风险性价比。

“其次,我们相信主动管理的优势。我们认为在中国市场,主动管理的基金经理仍然有很大的生存空间。我们的目标是找到全市场范围内的最优秀的球员,他们各有所长,互为补充,组合在一起成为一支能长期稳定在较高水准、能力全面的球队,力求在市场上能够持续超越行业平均水平。”

FOF究竟如何解决“投基”的两大痛点?潘漪表示,一方面,FOF注重资产配置功能。另一方面,FOF通过优选子基金,和真正优秀的基金经理共同成长。在不同的市场环境和风格下,FOF还可以通过多元化的投资策略,及时获取市场投资机会、分散风险,力争实现“上涨不掉队,下跌不慌张”。

“以泰康公募为例,我们把险资多年实践下来形成的资产配置体系运用到公募FOF基金中,在坚守产品既定的风险收益特征的原则下根据战术资产配置模型来进行动态调整,尤其是市场面临重大风险或重大机会时,以此来降低组合的波动并提高风险收益比,力争解决基金赚钱而基民不赚钱的问题。”潘漪补充道。

对于当前市场,潘漪认为,对权益资产相对乐观。这不仅出于各类资产之间的比较,更因为权益的整体估值处于历史合理水平。此外,偏低的估值和一批优质互联网公司的登陆使得港股的投资机会引人注目。泰康睿福FOF投资于股票基金和混合基金的比例在50%-80%,投资范围包含了沪港深基金和一定比例的港股,可谓是恰逢其时。

FOF老将和新兵

对于泰康公募而言,做FOF产品既是老将,亦是新兵。

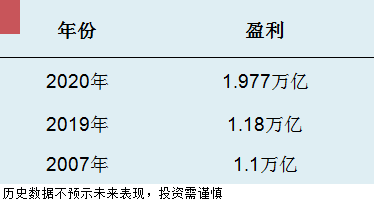

“泰康资产在资产配置和基金优选方面具备二十多年的实践经验,长期业绩十分出色。泰康公募做FOF,不但能够共享泰康资产的研究平台,还有长期积淀的具有原创性的研究体系可提供支撑,可以说是站在了巨人的肩膀上。”潘漪表示。

具体而言,在资产配置领域,泰康遵循三级决策体系,即战略配置、战术配置和日常组合管理。在战略配置层面,泰康资产形成了一套从产品定位、大类资产研究、资产配置技术到最终资产配置方案输出的完整流程。“战略配置对于公募产品而言尤为重要,它决定了产品长期的预期收益率和波动率水平。”潘漪强调说。

在战术配置层面,泰康资产原创了分别对股市和债市进行投资价值评估的MVPCT和FIFAM体系。在优选基金领域,泰康资产自公募基金行业早期发展阶段便开始了对封闭式基金的投资,原创了以基金经理为核心的基金研究框架,并在过往二十多年的投资实践中逐渐成熟。

潘漪坦言,近13年的长期险资机构基金投研领域工作经历,涉及基金研究、险资账户基金投资、公募FOF投研等相关领域,使她深受险资的投资文化的熏陶,在投资目标上更注重长期收益。

“在泰康,董事长有一句名言:做正确的事,时间就是答案。对于泰康公募FOF团队而言,正确的事就是坚持长期投资理念,坚持科学的资产配置方法,坚持以基金经理为核心的基金优选体系,不断挖掘优秀的基金经理,和他们共同成长。”潘漪告诉记者。