来源:上海证券报

原标题:广发聚瑞基金经理费逸:坚持价值投资 深耕电子和医药

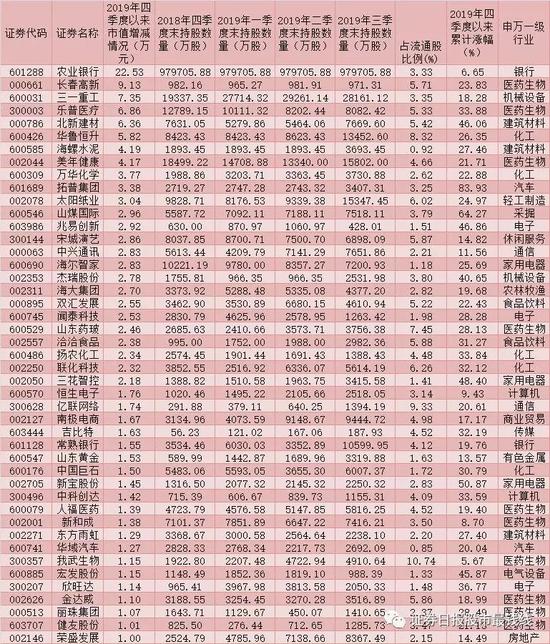

业绩优异、持续性较强;行业配置较为均衡,集中在医药和电子元器件;选股能力强、相对行业超额收益突出;风格稳定,偏好中大盘成长风格……这是兴业证券经济与金融研究院对广发基金费逸的评价。银河证券统计显示,截至2月28日,由费逸管理的广发聚瑞最近1年回报为68.38%,在同类421只基金中排名第十四,位列前4%。

公开资料显示,费逸是广发基金成长投资部基金经理,他信奉价值投资理念,在TMT和医药领域有比较深的研究积累,对行业周期的把握及行业中牛股的挖掘能力比较强。由他管理的产品中,既有稳定成长类的高ROE品种,也有ROE不断提升的高成长标的,是一位偏大盘成长风格的选手。

《基金周刊》:能否简单介绍一下你的投资理念和投资风格?

费逸:价值投资有不同的流派,我比较信奉的是查理·芒格的理念,他提出“要买伟大的公司长期持有,只要这些公司业绩持续增长,就可以通过时间来消化估值”。芒格的组合中以消费品为主,这种公司生意模式稳定,随着时间的积累,企业的价值也会不断增长。但就A股而言,成长股投资面临很多不确定性,尤其是科技方向。我觉得以合适的价格投资成长股是获取较高回报、控制风险的基础。

过去两年,我在挑选标的时既看重公司的质地和成长性,也会关注估值水平,坚持以合理的估值买成长。因此,我对自己的定位是偏GARP(Growth at a Reasonable Price)策略:重点配置大盘成长股,持仓股票的成长性比较好,但会考虑估值,希望在相对合理的位置买入,组合波动的风险相对较小,对安全边际有一定考虑。

《基金周刊》:广发聚瑞重点配置哪些资产?

费逸:我把组合中的资产分为两类:一类是持续成长的高ROE品种,这类企业具有较好的内生增长性,虽然盈利增速不算很高,但是ROE比较稳定,而且一直维持在高位,主要包括消费、医药、家电、金融等核心资产。另一类是ROE不断提升的高成长标的,这些企业的业绩增长进入加速期,利润率快速提升并伴随着ROE不断提升,如电子领域的半导体等。对于这两类资产,我会以估值为依据,在两者之间进行动态平衡。

《基金周刊》:你的组合聚焦哪些方向?通过哪些步骤选出持仓品种?

费逸:我的组合主要投资两条主线:制造业升级和消费升级,重点配置的行业是TMT+医药,历史持仓中这两大行业的占比始终在50%以上。至于选股标准,我偏好符合以下三个要求的企业:一是企业有好的生意模式,高增长、低资本投入、强品牌护城河的公司,往往能带来更高的资本回报率;二是行业景气周期向上、企业盈利处于快速成长阶段;三是管理层富有远见、具有创新精神。成长股处在快速增长阶段,面临的机会和不确定因素都很多,选择有远见、有较强执行力、敬业的管理层,持有会比较放心。

《基金周刊》:2019年,广发聚瑞业绩不错,但回撤较小,你是如何管理回撤的?

费逸:我希望基金净值走出一条平滑上行的曲线,能给持有人带来比较好的体验,管理过程中会有意识控制组合的波动。具体而言,我通过两方面来控制回撤:第一,组合配置均衡,既有稳定成长的白马类品种,也有ROE快速提升的高成长标的。同时,我也会结合市场环境和估值水平对组合进行动态调整。第二,找到有长期基本面逻辑、不断长大的好公司。有些科技股的业绩放量是靠一两款产品,企业盈利波动会造成较大的回撤。但对于有长期基本面逻辑、业绩处于加速成长期的企业来说,它的股价虽然也有波动,但长期资金不太会在里面做波段,拿得比较稳,回撤会小很多。

![[新基]兴全合丰三年持有发行:季文华掌舵 过往年化23%风险度中等](https://n.sinaimg.cn/finance/transform/61/w550h311/20200825/8c1a-iyhvyuz5875656.png)