原标题:永赢基金晏青:在波动的市场中寻找确定性回报来源:上海证券报

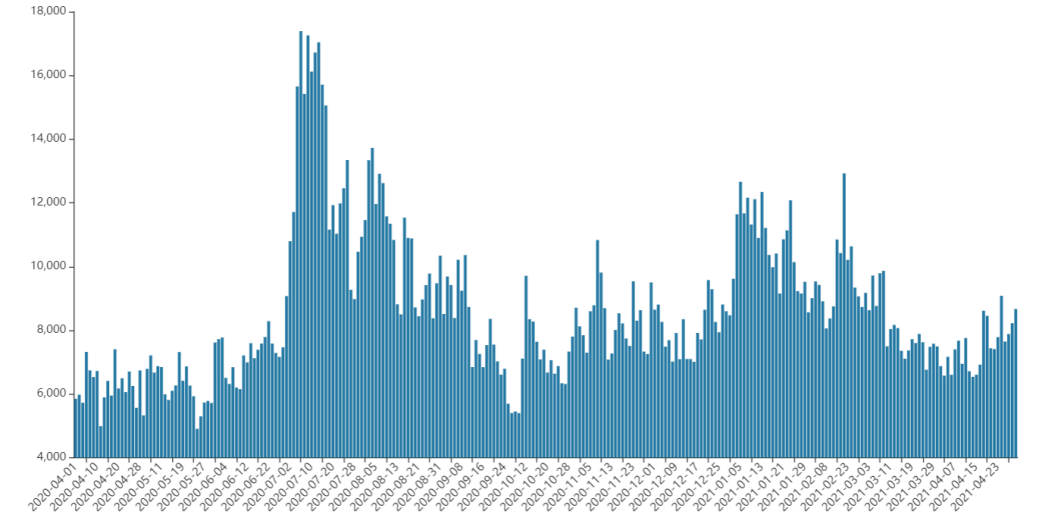

近一段时间以来,随着海内外市场波动加剧,越来越多的投资者开始注意到控制风险的重要性,尤其是在全球负利率和资产荒的浪潮下,高股息率资产的稀缺价值开始显现。

作为即将发行的永赢高股息优选混合基金经理之一,永赢基金权益投资部副总监晏青拥有十多年海内外市场投资经验,擅长自下而上精选“高胜率股票”,投资框架较为完整,这使得其管理的基金在注重控制回撤的基础上,长期业绩十分亮眼。

谈及自己的投资理念,晏青将其总结为一句话:希望在A股和港股市场中,寻找到最优秀的企业去投资,获得持续的良好回报。

站在当前时点,晏青认为,随着疫情防控形势持续向好,复工逐步推进,企业盈利有望迎来拐点。在全球负利率的大背景下,A股与港股市场依然处于较低的估值水平,在未来一到两年的时间内,依然处于理想的配置区间。

在成长股和价值股之间取得平衡

晏青长期耕耘于A股和港股两个市场,投资的范围比较宽,他的选股标准也更加严格。从基本面研究层面来看,他首先关注估值。“估值是我们日常投资决策中的最核心变量,即便出现极端市场环境,估值合理的公司的回撤也相对较小。”

其次,他特别看重确定性。在晏青看来,股票投资的主要收益来源便是确定性,这种确定性可能来自于对公司未来高成长性的前瞻性判断,也有可能来自于对公司价值深度理解后的低估性机会。“如果能够捕捉到这些确定性机会,即便市场波动剧烈,我们也能够坚定持有股票,并最终因公司价值被市场所认同而获利。”

从投资风格角度来看,晏青在管理组合过程中,更倾向于在成长股和价值股之间取得平衡,避免基金净值大起大落,以提升投资者长期持有基金的体验。

“从自下而上的角度来说,我偏爱成长股,最早做行业研究员时重点研究科技和消费。成长股的研究很多时候是新行业或者新公司,充满了不确定性,需要与时俱进地学习,不断提升对未来变化的洞察力和判断力。一旦看对,其收益率非常惊人,另外心理的满足感极大。但成长股的成长路径常常很曲折,投资者预期跟基本面之间常常脱节,股价波动性较大。”

管理绝对收益产品期间,因为绝对收益产品需要做波动性管理,晏青慢慢发现纯粹成长股的投资方式并不能在全周期从容应对。如果组合内布局一些显著被低估的价值股,在市场整体向下时控制回撤是有优势的;而当市场整体向上时,这类仓位也具有一定的弹性空间。更重要的是,这类股票持仓也对管理组合时的心态有帮助。

高股息策略在港股市场奏效

站在当前时点,晏青认为,在全球利率持续走低的背景下,资金会主动寻找较高收益率的资产,这也能解释很多优质股票估值过去一段时间不断走高。目前A股与港股相对全球市场处于较低的估值水平,使得其未来一两年的时间维度内,均处于较为有利的配置区间。

从企业盈利角度来看,晏青表示,随着复工复产逐步推进,企业盈利有望迎来拐点。相较于对政策面和流动性更为敏感的A股,港股在经济复苏周期中的弹性更大。

晏青表示,高股息策略在港股市场十分有效。从40年的时间周期来看,港股股息收益率的中枢是3.6%,在市场整体估值水平较低的情况下,股息率甚至可以超过4%。

“由于香港市场的利率环境与美国接近,港股的无风险收益率较低。在欧洲、日本等发达国家处于负利率的情况下,港股市场的股息率显得更有吸引力。此外,投资者在港股市场也可以用分红收益率来支付杠杆融资的利息成本。”晏青称。