本文来自微信公众号:嘉实基金V视界

平衡投资,需要管理人对各个行业的商业模式有着深入的了解,且有能力在不同赛道之间进行合理切换。这对于市场上的绝大多数基金经理而言都是特别大的挑战。

在资本市场里,提到平衡型GARP策略,嘉实基金平衡风格投资总监洪流是践行这一策略的投资大咖之一。

专注GARP策略

前瞻布局各类资产

市场上极其优秀的基金经理,拉长周期(10-15年)看,年化回报接近20%。这些优秀投资人背后的投资模式都隐含着非常经典的GARP策略。

作为国内GARP投资策略的领军人,洪流在践行成长和价值并重的平衡型GARP策略的过程中极具竞争力,他能够更加前瞻性地审视和提前布局各类资产机会,曾先后多次获得过金基金奖、明星基金奖。

洪流表示,GARP策略投资赛道强手云集,对基金经理的要求也越来越高,需要基金经理有能力在不同的赛道之间进行合理的切换,切换的过程对基金经理的交易策略、行业认知、战略赛道和战术赛道的平衡能力等都有极高的要求,而这些能力的构建需要长时间的积淀。

嘉实基金采用的GARP策略是深度价值和深度成长之间的桥梁,洪流认为,这个策略在中国市场非常适用,它符合中国经济整体总量增速在下行,但结构是异彩纷呈的这样一个现实的经济结构大的转换的背景。

即将于2月22日发行的嘉实竞争力优选混合型基金(A类010437,C类010438)投资范围囊括A股和港股市场。洪流表示,在投资策略上,将继续沿用价值与成长并重的平衡型GARP策略,精选在基本面上具备核心竞争力、且市场估值水平具备相对优势的企业投资,并持续优化投资组合中风险与收益的匹配程度,力争获取中长期持续、稳定的超额收益。

“嘉实基金在权益领域精耕细作,研究布局的行业齐全,可以大大提升赛道深度研究的能力,进而加深我们对GARP的认知,提高投资的准确率。”洪流称,“该策略的标尺是PEG,是对企业盈利的预测、长期的耕耘以及认知的纵深,运用得当能产生非常强大的回报能力,是我们直面竞争对手的竞争力所在。”

开年“三大判断”

寻找“三好公司”

“从大的宏观环境看,今年的主题词是:经济复苏+企业盈利修复。”

√ 洪流对今年市场的第一个判断是,疫情的爆发给全球各大主要经济体蒙上了一层阴霾,反观国内从202年二季度已经开始了非常好的复苏态势,2021年随着疫苗的逐渐落地,以美欧为代表的经济体开始复苏。

√ 其二,对于流动性的判断,洪流认为,如果全球经济V型反转叠加通货膨胀压力,货币政策可能会出大变化,过多的货币流动性会边际收敛,但剧烈变化的概率较低。

√ 其三,总体来看, 2020年全球流动性过度释放,今年全球回到了正常的后疫情时代的经济复苏阶段,经济增长回归到正常的修复轨道。2021年会是全球经济的整固之年。

过去三十年,中国经济从房地产、基建、投资拉动为主的经济增长向高质量增长转化。洪流阐述道,在转化的过程中,我们看到了内需驱动的增长模式,也看到了科技对经济结构的升级迭代。更重要的是中国逐步走出了低端制造的处境,形成逐渐升级的态势,成为全球最大的制造业中心,促成了中国在苹果产业链、新能源、氢能源等方向的产业升级。值得关注的是,疫情期间中国一些非常优秀的国际化龙头公司慢慢地在海外增强了它的竞争力。

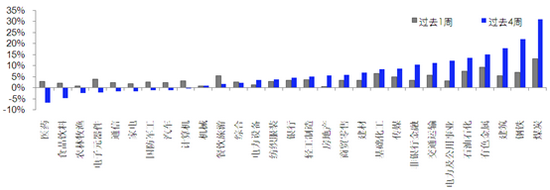

从中长期来看,洪流表示将重点关注大消费、先进制造、医药、科技四大赛道,以及顺周期资产,行业均衡配置,主要寻找符合“三好学生”框架的公司。“三好”包括好行业、好公司及好的买入价格。好行业指的是具有成长空间且被低估的行业,好公司是指行业中具备竞争优势的龙头企业,好的买入价格指的是建立在严格风险收益比以及深度研究基础上的合理价格。

具体到市场普遍关注的消费升级,以及消费升级对应的不同消费品行业的成长空间和确定性,洪流认为,中长期来看总体判断比较乐观,但是短期,尤其是在过去的一年,消费品行业很多上市公司的股价涨幅在机构化的趋势之下偏高,需要时间和盈利的持续增长来消化估值。

“不过可以清晰地看到,中国消费市场的容量以及增长的确定性是客观存在的。中国中高端制造业升级以及国际化扩张过程中,涌现出一批非常优质的龙头公司。另外,中国社会老龄化相关的医疗服务、医药创新、以及科技对人类生活改善的相关机会值得关注。”洪流说道。

具体到今年的投资机会,洪流表示,今年的投资以“稳”为主,经过过去两年系统性的估值修复,今年全球经济复苏会带来流动性边际转向,要重新回归到结构性的主题上,对一些长期的高成长领域进行重点关注,同时也会对一些非常确定性的盈利增长进行深入跟踪,尽量在风险收益比比较好的框架上构建投资组合。

发挥机构优势

掘金港股市场

“对A股市场长期走势持乐观态度,看好长期慢牛前景,战略性看好港股市场,尤其注重科技行业在港股市场的长期发展。”洪流认为港股投资机会明显。

洪流认为,一方面,政府的政策呵护香港市场,把香港作为中国面向全球开放的窗口,资金南下方便;另外,香港的很多资产根植于中国国内的基本面,过去两年,A股的涨幅均超40%,但是香港市场过去两年基本没有上涨,意味着A—H的价差溢价率已经到了历史高值;同时,优秀的中概股,比如互联网上市龙头企业,纷纷回归到香港上市;值得一提的是香港实行注册制,上市条件低,一大批优质创新类公司等待被挖掘,这些公司只有机构投资者才能对他们进行产业化定价。

港股市场有两个基本特征,一是分化严重,流动性集中在一些中大市值的龙头企业;二是无涨跌幅限制,对于散户来说,投资难度非常大。

嘉实基金已布局香港市场多年,对港股的理解颇为深刻,机构的专业研究优势凸显。洪流表示,现阶段仍是A股市场和港股市场中长期结构性慢牛的起点。会立足于中国本土经济的增长确定性,同时兼顾到海外资产的稀缺性,在两个市场基于风险收益比,基于产业布局的平衡,对港股市场做战略性的长期配置。”

风险提示:基金投资需谨慎。投资人应当认真阅读《基金合同》、《招募说明书》 《产 品资料概要》等基金法律文件,了解基金的风险收益特征及其特有风险,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。嘉实竞争力优选混合型基金(以下简称“本基金”)在投资运作过程中可能面临各种风险,包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。除面临一般基金的市场风险、管理风险、技术风险和合规风险外,还包括以下特有风险:市场下跌风险、资产支持证券投资风险、可能存在不投资港股或港股交易失败风险、汇率风险、境外市场的风险、融资业务的主要风险及其他投资风险。基金管理人不保证基金一定盈利, 也不保证最低收益或本金不受损失。基金过往业绩及其净值高低井不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。本产品由嘉实基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

。