2月4日,广发诚享(A:011479 C:011480)正式发行,募集期2021-02-04至2021-02-04。业绩比较基准:沪深300指数收益率*60%+中证全债指数收益率*25%+人民币计价的恒生指数收益率*15%。

该产品股票投资策略,将主要遵循“自下而上”的分析框架,采用定性分析和定量分析相结合的方法,精选具有价格优势、持续竞争优势和增长潜力的上市公司股票构建股票组合。

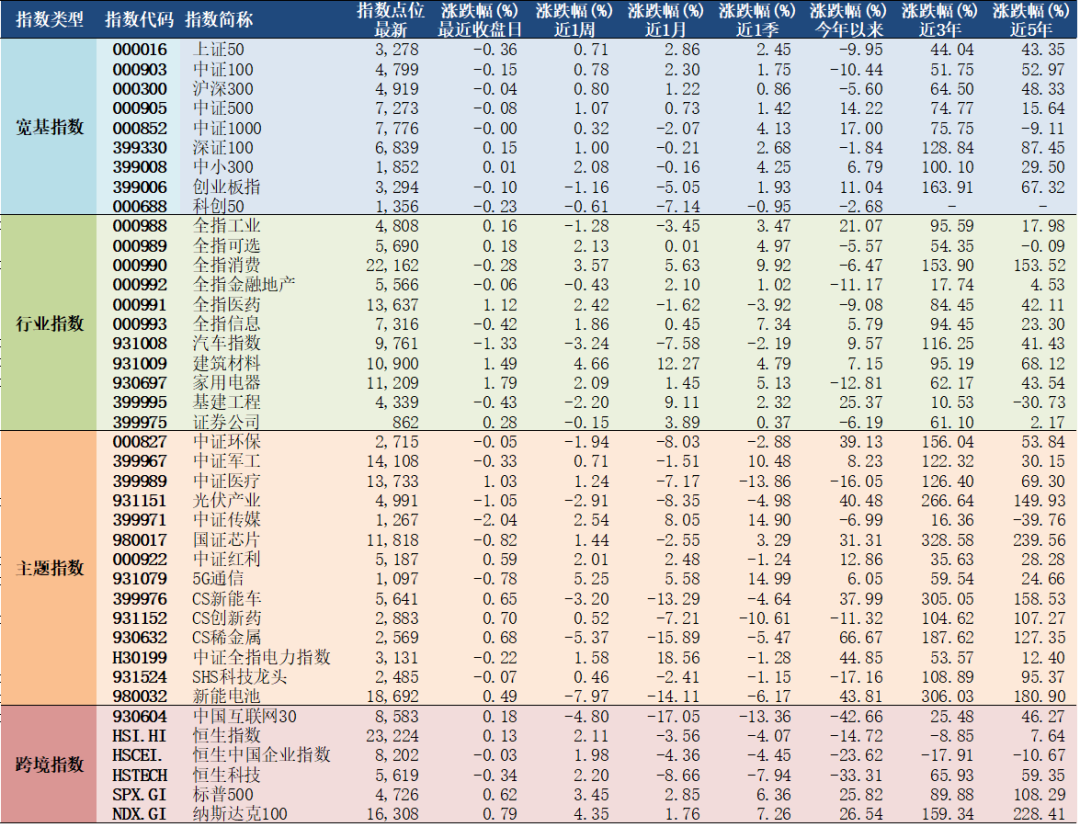

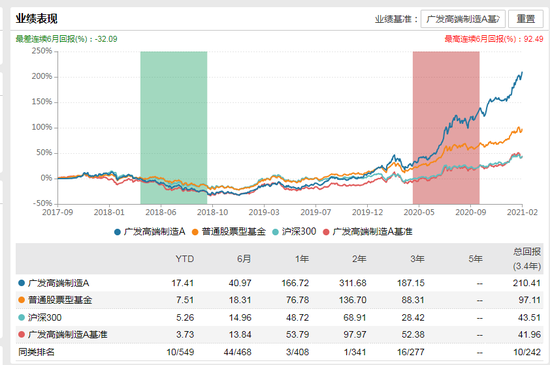

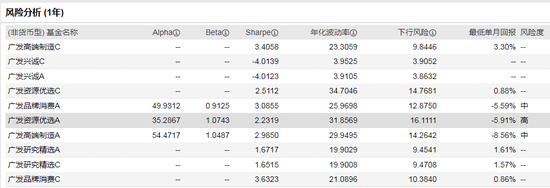

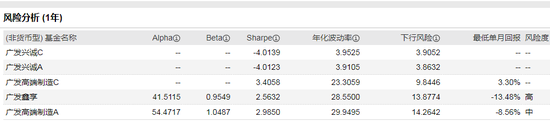

双基金经理:孙迪、郑澄然。俩人过往共同管理过广发高端制造,孙迪自2019年4月11日至今管理广发高端制造,任职回报239.17%,回报排名1/355,1年风险分析,下行风险14.26%,风险度中等。郑澄然 自2020年7月23日至今管理过,任职回报52.70%,回报排名23/463。

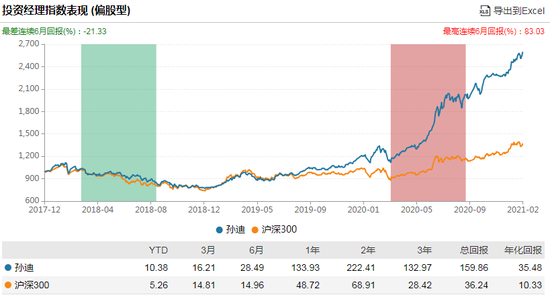

基金经理孙迪,金融学和工程学双硕士,持有中国证券投资基金业从业证书。曾任广发基金管理有限公司研究发展部研究员、部门总经理助理、副总经理。现任广发基金管理有限公司研究发展部总经理。投资经理年限3.15年,历任管理基金数5只,在任管理基金数5只,在管基金总规模339.10亿元。任基金经理的公司数1家。管理偏股型产品,过往年化回报35.48%,远超同期沪深300指数同期表现。

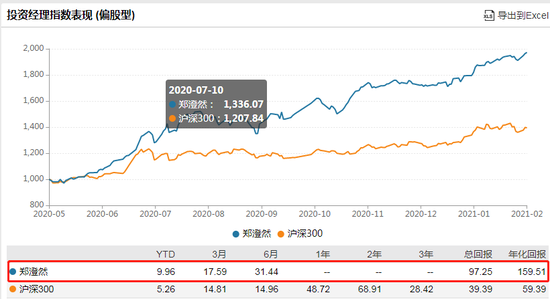

郑澄然,硕士,曾先后任广发基金管理有限公司研究发展部研究员、成长投资部研究员。2020年5月起担任广发鑫享灵活配置混合型证券投资基金基金经理。WIND显示,投资经理年限0.71年,历任管理基金数3只,在任管理基金数3只,在管基金总规模283.33亿元,任基金经理的公司数1家。过往总回报97.25%,大幅跑赢同期沪深300指数表现;在管3产品均获得正收益,其中,目前管理时间最长的是广发鑫享,自2020年5月20日至今,任职回报101.63%,回报排名13/1911;1年风险分析,广发鑫享下行风险13.87%,风险度高。

策略:遵循“自下而上”框架 定性和定量相结合精选优质股票构建组合

该基金投资目标,在有效控制组合风险并保持良好流动性的前提下,通过对公司及行业所处的基本面进行深入分析和把握,自下而上地精选优质上市公司,追求超越业绩比较基准的投资回报。基金的投资组合比例为:股票资产占基金资产的比例为60%-95%,其中投资于港股通标的股票不超过股票资产的50%。

投资策略包括资产配置策略、股票投资策略、债券投资策略、可转债与可交换债券投资策略、资产支持证券投资策略、股指期货、国债期货投资策略。资产配置策略,将对宏观经济环境、所投资主要市场的估值水平、证券市场走势等进行综合分析,合理地进行股票、债券及现金类资产的配置。

股票投资策略,将主要遵循“自下而上”的分析框架,采用定性分析和定量分析相结合的方法,精选具有价格优势、持续竞争优势和增长潜力的上市公司股票构建股票组合。

首先,通过定量和定性分析对企业内在价值进行评估。定量分析主要针对上市公司的估值情况。在估值分析方法上,以相对估值为主,绝对估值为辅。相对估值方法则综合运用市盈率(P/E)、市净率(P/B)、市销率(P/S)等指标横向对比同行业估值水平、纵向对比历史估值水平,衡量个股估值的相对高低。绝对估值方法则采用现金流折现模型等估值指标。定性分析主要针对上市公司的财务状况、持续成长性、市场前景、公司治理进行分析,把握公司盈利能力的质量和持续性,进而判断公司成长的可持续性。

其次,比较投资标的的市场价格与内在投资价值,选取市场价格对于投资价值相对低估的投资标的。重点关注存在业绩改善潜力但未被市场发掘的股票,以及由于突发事件造成市场过度反应的股票等。

最后,进一步精选风险调整后收益较高的个股构建股票投资组合,并根据市场发展阶段、公司基本面变化动态优化调整投资组合。

债券投资策略,将以分散投资风险和优化流动性管理为主要目标,坚持稳健投资原则,对各类债券品种进行配置。本基金根据对利率走势的预测、债券等级、债券期限结构、风险结构、不同品种流动性的高低等因素,构造债券组合,为投资者获得稳定的收益。

可转债与可交换债券投资策略,该基金将在定量分析与主动研究相结合的基础上,结合可转债定价模型、交易价格以及其转股价值,对可转债是否转股制定投资策略以及选择合适的转换时机。此外,还将仔细研究挖掘可转债的条款价值,包括修正转股价条款、回售条款、赎回条款等,这些条款在特定环境下对可转债价值有着较大的影响。

基金经理:孙迪、郑澄然共同管理 孙迪任职回报35.48%风险度中等

基金经理孙迪、郑澄然过往共同管理过广发高端制造,孙迪自2019年4月11日至今管理广发高端制造,任职回报239.17%,回报排名1/355,1年风险分析,下行风险14.26%,风险度中等。郑澄然 自2020年7月23日至今管理过,任职回报52.70%,回报排名23/463。

数据来源:WIND 截止日期:2021-02-03

数据来源:WIND 截止日期:2021-02-03基金经理孙迪,金融学和工程学双硕士,持有中国证券投资基金业从业证书。曾任广发基金管理有限公司研究发展部研究员、部门总经理助理、副总经理。现任广发基金管理有限公司研究发展部总经理。2017年12月起任广发资源优选股票型发起式证券投资基金、广发品牌消费股票型发起式证券投资基金基金经理。2019年4月起担任广发高端制造股票型发起式证券投资基金基金经理。2020年11月起任广发研究精选股票型证券投资基金基金经理。2021年1月起任广发兴诚混合型证券投资基金基金经理。投资经理年限3.15年,历任管理基金数5只,在任管理基金数5只,在管基金总规模339.10亿元。任基金经理的公司数1家。管理偏股型产品,过往年化回报35.48%,远超同期沪深300指数同期表现。

数据来源:WIND 截止日期:2021年2月3日

数据来源:WIND 截止日期:2021年2月3日历任基金产品中,除2021年1月6日至今管理的广发兴诚外,其他产品任职期间均获得正收益。其中,自2017年12月14日至今管理广发品牌消费A,任职回报140.69%,回报排名59/268,1年风险分析,下行风险12.87%,风险度中等;自2019年4月11日至今管理广发高端制造,任职回报239.17%,回报排名1/355,1年风险分析,下行风险14.26%,风险度中等。

数据来源:WIND 截止日期:2021年2月3日

数据来源:WIND 截止日期:2021年2月3日基金经理郑澄然,硕士,曾先后任广发基金管理有限公司研究发展部研究员、成长投资部研究员。2020年5月起担任广发鑫享灵活配置混合型证券投资基金基金经理。2020年7月起任广发高端制造股票型发起式证券投资基金基金经理。2021年1月起任广发兴诚混合型证券投资基金基金经理。WIND显示,投资经理年限0.71年,历任管理基金数3只,在任管理基金数3只,在管基金总规模283.33亿元,任基金经理的公司数1家。过往总回报97.25%,大幅跑赢同期沪深300指数表现;在管3产品均获得正收益,其中,目前管理时间最长的是广发鑫享,自2020年5月20日至今,任职回报101.63%,回报排名13/1911;1年风险分析,广发鑫享下行风险13.87%,风险度高。

数据来源:WIND 截止日期:2021年2月3日

数据来源:WIND 截止日期:2021年2月3日此前媒体报道,孙迪表示,超额收益来自深度研究的价值发现,通过基本面的深入研究和主动管理才能获得长期稳定的收益。在投资中会从宏观角度出发,根据经济周期不同阶段各行业的表现,自上而下选择配置的大方向,如科技、消费、制造、周期等;同时,会从行业出发,通过分析行业空间、竞争格局、生命周期及发展趋势等优选细分赛道。郑澄然认为,最有效率的投资是在成长行业中赚周期波动的钱。在供需端迎来向上拐点的时候,投资者既能获得产业周期向上带来的业绩增长,也能获得市场对高成长行业预期更加乐观带来的估值提升。

风险提示:基金有风险,投资需谨慎。本文中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。基金经理过往业绩不代表未来产品业绩的预示或预测。