文 | 蒋光祥

编辑 | 张桔

“爆款基金”成为近期财经圈里出镜频率较高的一个词汇。尤其当陈光明旗下的睿远基金第二只权益产品,单日引来1200亿元资金抢购时(最终配售比例仅5%,即60亿元),让老股民老基民一下回忆起上上个牛市(2007年),上投摩根在当年10月份曾创下单日产品募集超过1100亿元的纪录,这一尘封多年的纪录在今年一举被刷新。

随后,A股走出了独立的步伐,依稀有几分牛市的味道。此刻百姓理财市场绝对焦点——公募基金的销售记录,值得当下的研究与将来的回顾。Wind数据显示,今年年初不到两个月时间,新基金发行规模就已达到2681亿元,这一数据还是在大多数基金按比例配售的情况下取得。如果不限规模,单二月最后一周,公募新品就吸引了近1500亿元的认购资金,并且其中不乏有三年、五年封闭期的产品,这种场景颇为罕见。

权益类新基遭热捧 基民狂热中需保持理性

一年有四季,公募基金仿佛只有冬夏。现在无疑又是基金业的盛夏,果实就是权益类资产(股票型基金、混合型基金)。今年以来,各大基金公司对于权益类资产的配置继续加码。除去2月成立的近百只权益类基金,3月开始发行的权益类新基金还有30多只,其中多只产品很可能成为爆款,比如科创主题基金、绩优公司发行的新基金等。3月伊始,“日光基”已经不止一次地出现。

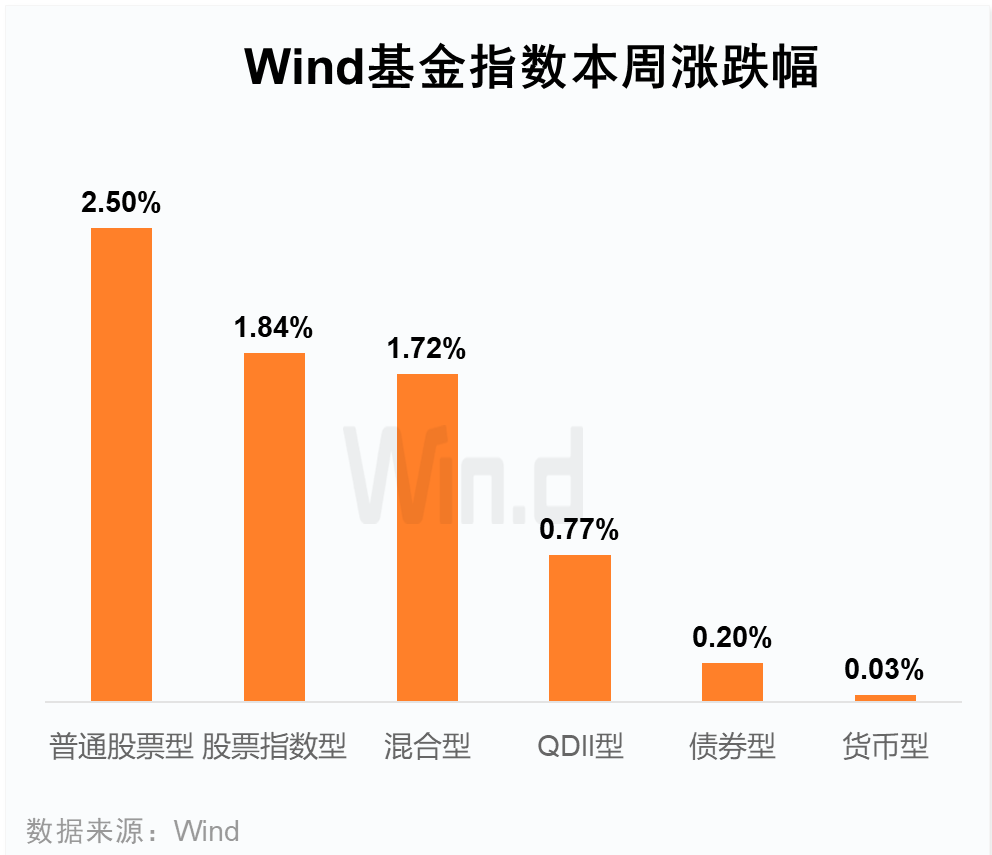

权益类基金热销的原因包括以下几点:最根本的是市场配合,挣钱效应有望在今年持续,大幅提升了投资者对公募的信心。Wind统计显示,2019年,股票型基金和混合型基金的规模分别较2018年同比上涨了56.92%和39.21%,规模分别超1.2万亿元和2万亿元。究其原因,除A股市场在3000点下方自身的估值优势,另一方面也在于利率下行等流动性宽松等因素的刺激,权益类资产在规模增长带动下具有明显的赚钱效应。

数据显示,截至2019年底,标准股票型基金的收益率达到46.98%,而混合偏股型基金的收益也达到了47.83%,大幅跑赢同期沪指22.30%的全年涨幅。就此而论,可以视为整个公募行业在股基等几大传统权益类“主业”上取得的巨大突破。可喜的是,占比超半壁江山、本质属性是流动性配置的货币基金已被剔除出基金公司规模统计口径;此举说明监管层纠偏公募基金行业,让公募公司逐渐摆脱对货基的畸形依赖,重回权益领域的正轨跑道。

其次是明星基金经理的号召力,银行、券商等主代销渠道,对明星基金经理的新产品推介自然会不遗余力,加上不少明星基金经理本身就自带“流量”,因而基金公司平台名气是否响亮,就退居到次要的地位了。加上公募基金自己的销售渠道维护优势,新基金设计又大多契合目前市场的热门主题,因而借势打造一个万众翘首以盼的热销场面并非难事。

此外,随着资管新规的出台,各资管机构纷纷推出净值化产品,打破了以往旱涝保收的理财刚性兑付。对于银行、信托等金融机构来说,可能有一个产品线上的适应过程。但对于公募基金来说转变并不难,因为公募20多年来一直都在做净值型产品,因此顺理成章地分流了一些原本其他领域的机构投资者,甚至或许还分流了体量相当可观的昔日炒房资金。

不过,历史经验告诉我们,很多基民最初接触权益类产品时,往往选了一个错误的时点。市场高点时闻风而动、敢于放大风险,选择明显不适合自身特点的权益产品;低谷时又难以接受、一割了之,基民买基金也做高抛低吸让人不解;早知如此,当初不管代销渠道的理财经理们如何推波助澜都应该拒绝,要知道买没有任何历史业绩的基金,在成熟市场无论如何都是一件令人费解的事情。真要是看好接下来的市场,为什么不去选择过往历史业绩优秀的老基金呢?正所谓“牛市买老基,熊市买新基”。

同时,掌舵数百亿规模的单只基金向来不是易事,过往的收益率统计也不乐观。根据Wind统计,越是优秀的爆款权益类基金,其后的规模缩水迹象更为明显,而其历史业绩无论以1年期还是以3年期来看,均难言令人满意,居然还有不少持有三年以上竟然亏损,以致规模不断滑落,甚至缩水近八成。当然,之前市场上百亿以上权益类基金样本并不多,但足以管中窥豹。

公募基金急需提高财富管理水平

资管行业秉承的是受人之托、忠人之事的受托文化。回顾2007年的牛市,业内曾有个别公司做出过建议基民及时赎回,落袋为安的义举,却难以蔚成风气,立刻被喧嚣淹没。倘若没有大格局、大眼界,着眼五年以上的视野,想让任何一家基金公司的股东层、董事会,支持经营层此举,谈何容易。通常,基金公司会将精力着眼于规模,眼光聚焦于排名,聚在一起比谁亏的少,类似的行为在行业中司空见惯。

最近一个十年间,虽然公募产品数量井喷。但权益类资产十年不增,在这波热销之前,反而总量微跌,权益类产品规模从当初的三万亿,到现今也还是三万亿。但当初三万亿几乎是整个的公募规模,如今的三万亿在整个公募产品占比只有30%左右。更令人唏嘘的是,十年间公募在A股的话语权似乎呈现出逐渐下降的趋势。从过去上市公司当仁不让的C位贵宾,到如今泯然于众多机构投资者之列,加上“老鼠仓”等偶发负面新闻的冲击,处境愈发尴尬。

作为普通投资者,基民虽积蓄有限,却有着对回报的强烈渴望与对基金公司的无比信任。从历史来看,投资者的资金终将集中流向长期业绩优秀的基金与能够给予基民各个环节更好体验的基金。与此同时,基金公司的价值取向决定了自身能否成功以及成功的早晚。众多基民用实实在在的真金白银参与了公募基金上一个和下一个十年的发展,数十家基金管理人也在过往积攒了来之不易的声誉。

但参考十九大对于当前社会主要矛盾转换的论断,资管领域的主要矛盾将来也会同样面临一个转化,即投资者日益增长的财富保值增值需要和落后的资产管理能力之间的矛盾,朝投资者日益增长的个性化理财需求与资管产品多样性不够丰富之间的矛盾转化。相比可能已经迈入第二阶段的其他资管领域,从十余年来的发展来看,公募当前可能仍就处在着重解决前一个矛盾的阶段。

回到本文所言的动辄热销百亿、千亿的单只权益类基金,不禁令每一个关心行业长远发展的人为此担忧,基金经理可能“无意间”放大了自己的资产管理能力。此情此景,对单只权益基金规模上限进行限制,既是基于大数据的历史经验,也是一种“爱护”,从而也有助于让一些新基民解开不让买“过瘾”的困惑了。

(文章仅代表作者观点,不代表刊社立场)