来源:泰康资产微基金

今年来的港股可谓是不负众望,不知小伙伴是否回想起泰girl之前说的《长期看港股是“称重机”,估值回归终有时》,有没有及时登上港股这辆疾驰的列车呢?没有上车也不要紧,毕竟港股目前估值仍然是全球洼地,在中国经济逐渐复苏的背景下,机构仍然长期看好港股后市。

不过市场过热时尤其需要小心谨慎,选择产品时保持理智,选择正确的上车姿势,不能盲目随大流。那么,有没有推荐的港股上车方案?不妨通过在场外市场,申购泰康资产公募旗下的港股行业指数基金,此类基金具有以下优势:

①紧密跟踪港股市场。

能够跟踪港股市场的,不只ETF基金。泰康资产公募旗下的港股行业指数基金,紧密跟踪标的港股行业指数,追求跟踪偏离度和跟踪误差的最小化,同样能够紧密跟踪港股市场。此外,此类基金均是普通的开放式基金,只通过基金账户申购赎回,不存在高溢价的风险。

② 针对港股细分赛道精准布局。

目前针对港股整体进行投资的产品较多,较为同质化,泰康资产公募表示,满足客户多样化指数投资需求,需打破产品同质化困境,聚焦港股细分行业,发行风格鲜明的指数基金,是公司布局指数基金的重要尝试。投资者想要更精准地把握港股细分行业机会,行业指数基金可以提供另一种选择。

③ 做好港股范围内的资产配置。

2018年末至2019年初,泰康资产公募共推出多只港股通系列行业指数发起式基金,分别覆盖银行、非银、房地产和大消费等行业。泰康资产公募旗下港股行业主题基金产品线齐全,助力投资者做好港股范围内的资产配置,更好地把握行业轮动机会。

说了这么多优势,到底如何正确上车?以下泰康资产公募港股行业指数基金请收好 ↓ ↓ ↓

✔ 大消费领域——泰康港股通大消费主题指数基金

1.

网罗50只港股通大消费知名公司

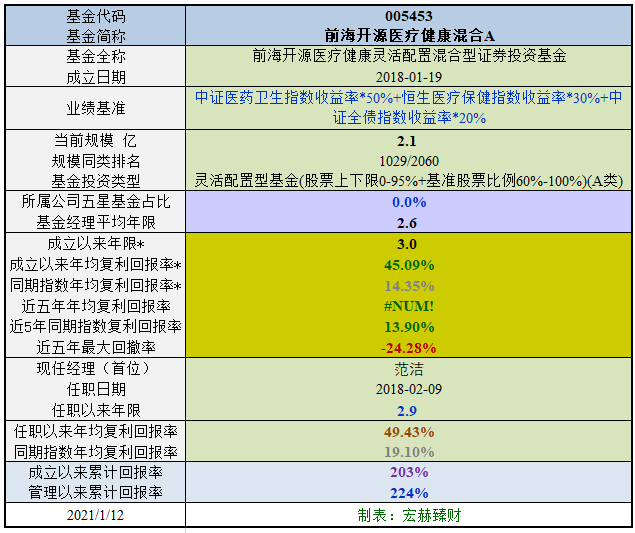

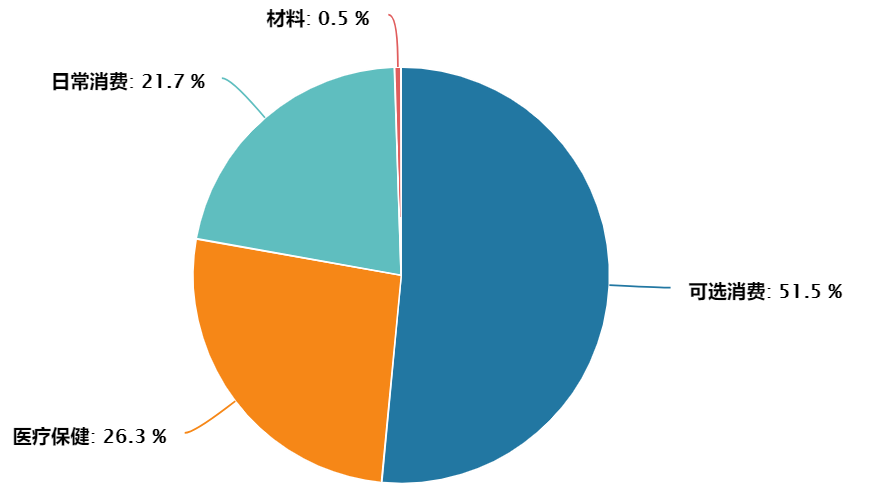

该基金紧密跟踪“中证港股通大消费主题指数”,简称HKC大消费(HKD),指数代码931027。

该指数网罗50只港股通大消费行业知名品牌,在港股通范围内精选可选消费、主要消费、医药卫生等行业公司,且成分股中绝大部分公司未在A股上市,对内地投资者来说稀缺性较高,配置价值凸显。前十大权重股聚焦行业龙头,多为日常生活中的知名品牌,也多为港股通前十活跃个股。

中证港股通大消费主题指数行业分布

(数据来源:Wind,截至2021年1月26日,按照Wind一级行业分类;注:指数成分股详阅中证指数公司官网。请投资者关注本基金行业集中度较高的风险)

2.

长期走势优于恒生指数、上证综指

基于消费总量扩大和消费升级的趋势,“厚雪长坡”的消费赛道优秀上市公司辈出,HKC大消费指数长期以来表现出较高的成长性。Wind数据显示,截至2021年1月26日,自指数成立以来,HKC大消费指数的累计涨幅为81.75%,同期恒生指数、上证综指的涨幅仅仅为2.75%、5.86%。(历史数据不代表未来趋势,指数表现不代表、不预示基金业绩)

HKC大消费指数成立以来

业绩走势VS恒生指数、上证综指

(数据来源:Wind,自2017年11月6日至2021年1月26日)

✔ 房地产领域——泰康港股通地产指数基金

1.

龙头地产股更稀缺,投资价值高。

市场上首只追踪中证港股通地产指数(HKC地产,931025)的基金,追踪指数的 50个成分股中,绝大部分个股未在A股上市,包括国内房地产龙头,也包括香港本地地产龙头股。相较A股地产股,港股地产夏普比率更优(单位风险收益率)、分红收益更高;估值上,尤其是大、中型地产公司的估值较A股更便宜。

2.

涵盖房地产服务行业,代表未来经济发展新方向

成分股覆盖物业管理公司,目前上市较少,非常稀缺,是未来房地产存量市场的重要组成部分;从海外经验看,物业管理行业,呈现出抗周期、轻资产、现金牛、服务粘性强且可持续的特点,是比较好的投资标的。

中证港股通地产指数行业分布

(数据来源:Wind,截至2021年1月26日,按照Wind四级行业分类;注:指数成分股详阅中证指数公司官网。请投资者关注本基金行业集中度较高的风险)

✔ 非银金融领域——泰康港股通非银指数基金。

1.

涵盖保险、券商、交易所、资产管理及其它

该基金是市场首只港股通非银行指数基金,紧密跟踪“中证港股通非银行金融主题指数”,简称为HKC非银(HKD),指数代码931024。该指数主要包括保险、券商、交易所、资产管理及其它非银行金融机构,是现代经济体中不可或缺的重要部分。

2.

上市公司品质优、稀缺标的多。

Wind数据显示,截至2021年1月26日,HKC非银包括35只成分股,其中保险行业占比最高的,达61.3%;具体来看,该指数包括很多稀缺标的,一部分上市企业质地优良、行业地位高但未在A股上市。

HKC非银指数行业分布

(数据来源:Wind,截至2021年1月26日,按照Wind三级行业分类;注:指数成分股详阅中证指数公司官网。请投资者关注本基金行业集中度较高的风险)

3.

指数弹性大,抢反弹利器

非银行业主要包括保险、券商、交易所等高弹性标的,这些标的直接受益于“牛/反弹市”,在牛市/反弹市中往往先行启动,并且向上弹性十足。港股通非银指数,从2017年11月6日至2021年1月26日走势来看,其波动幅度尤其是上行时的波动幅度,明显高于恒生指数。

HKC非银VS恒生指数历史走势

(数据来源:Wind,2017年11月6日至2021年1月26日)

✔ 银行领域——泰康港股通香港银行指数基金

2.

聚焦港股市场银行股

泰康香港银行指数基金紧密跟踪“中证香港银行投资指数”,简称为“HK银行(HKD)”,指数代码930792。该指数主要包括港股通范围内的银行股票以及香港本地银行股。Wind数据显示,截至2021年1月26日,指数成分股总计14只,其中A+H股11只,香港本地银行股3只。(注:指数成分股详阅中证指数公司官网。指数集中于银行业,请投资者关注本基金行业集中度较高的风险。)

2.

内地银行皆为A+H,H股相对A股折价且估值低

港股一直以低估值备受投资者青睐,而银行股估值普遍更低,所以更具投资价值。Wind数据显示,指数成分股中的内地银行股截至2021年1月26日收盘价来看,对比A股股价,11只银行股的H股都处于折价状态;其中9只银行股的AH股溢价率在20%以上,溢价率最高的超过了70%。

3.

港股分红收益高于A股银行

港股银行上市公司相对更成熟、港股分红制度和氛围更浓厚,故而港股公司分红更高。根据Wind数据,截至2021年1月26日,对比该指数成分股中的11只A+H股在过去12个月的股息率,其中10只银行股的H股股息率均高于A股。

为了满足投资者更丰富、多元的港股投资需求,泰康资产公募始终与时俱进坚持创新,而多样化的泰康资产公募港股行业指数基金,为您的港股投资提供了一种新的选择。这一招港股投资方式,你Get了吗?

风险提示

文中观点仅供参考,不代表任何投资建议,敬请投资人理性分析并做出独立判断。泰康中证港股通非银、泰康中证港股通地产、泰康中证港股通大消费、泰康港股通中证银行基金投资于港股,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险,指数过往表现不代表、不预示基金未来表现。基金管理公司不保证所管理的基金一定盈利,也不保证最低收益,基金过往业绩不能预示未来表现。基金有风险,投资需谨慎,投资者投资前请仔细阅读《基金合同》、《招募说明书》和《产品资料概要》,了解基金的具体情况(详阅泰康资产基金官网www.tkfunds.com.cn或客服400-18-95522),在投资金融产品或金融服务过程中应当注意核对自己的风险识别和风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的金融产品或金融服务,并独立承担投资风险。