来源:神基太保

就地过年,走亲访友的时间空闲出来了,小联就准备多多刷剧消磨时间,翻来找去雷剧神剧满天飞,决定重温经典老片《历史的天空》。

因为男猪脚姜大牙就像A股一样,浑身都是毛病,但能打仗,做了司令还抱着机关枪嗷嗷嗷地往前冲,学习之后,成为成熟的一代高级将领。想想也是,我们都是世界第二大经济体了,大国风范必须要有,股市也不能像以前一样了。

这不?从2019年以来的本轮市场,和以往的牛市可大不一样,从“情绪牛”变成了“结构牛”,你再也看不到上证指数蹭蹭蹭地一路狂飙,倒是很多行业指数和个股噼里啪啦地放鞭炮,同时一大堆“垃圾股”咚咚咚地往下掉个没完。

于是乎,大家都在讨论,2021年还会是牛市么?

过往的经验是,“证券是牛市的领头羊”,因为所有的买卖都要在证券公司扎口,证券公司这时候特别能挣钱,都说“牛市来临,证券先行”。

但这回好像真的不太一样,证券公司指数(399975.SZ)涨了两波又打回原形了!难道牛市牛跑了?

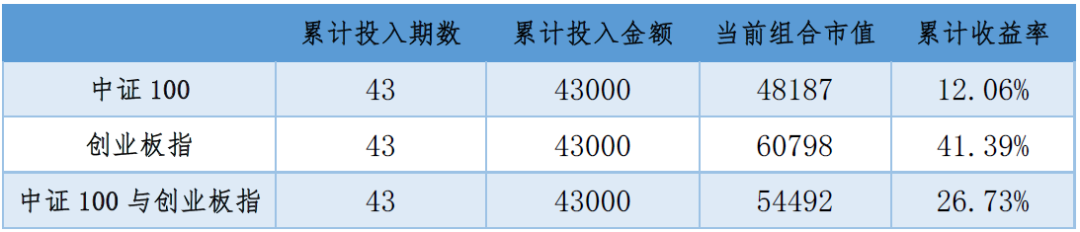

但从已发布2020年业绩预告的19家A股上市券商来看,经纪业务大幅提升,净利润普遍增加:

“券商一哥”中信证券净利润增长21.82%至148.97亿元,总营收增长25.98%至543.48亿元;

中信建投营收同比增长70.53%至233.51亿元,净利润同比增长72.58%至95.09亿元;

华鑫证券母公司华鑫股份净利润预计同比大增1002%至7.08亿元;

东方财富预计净利润为45亿元-49亿元,同比增长145.73%-167.57%;

。。。。。。

行业赚钱,股价、指数不涨?是无人问津还是有大图谋?

过往大多数时候都在熬

不可草率下结论,我们先来看看过去证券公司指数都有啥表现。

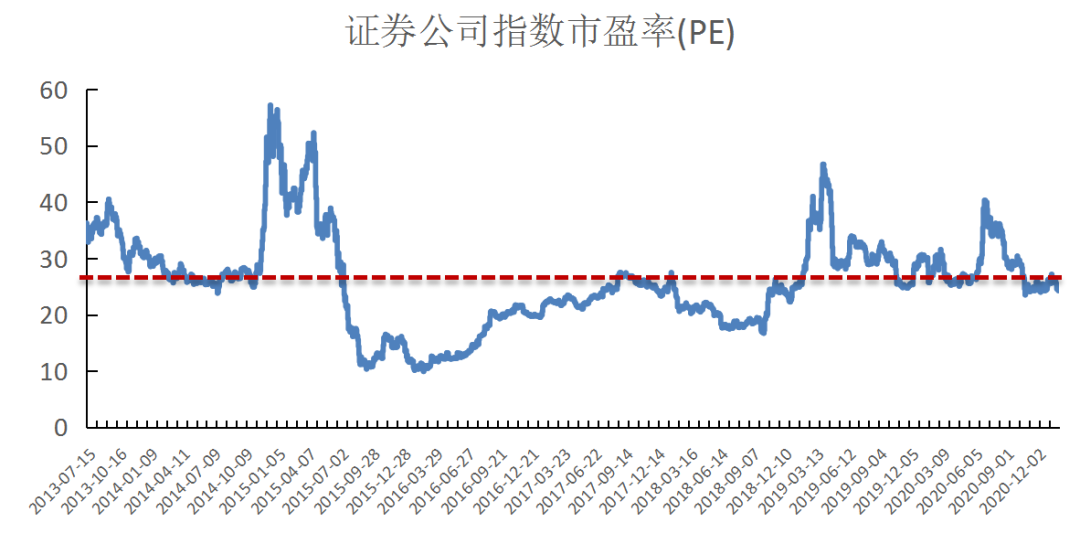

从可统计的2013.7.15至2021.1.29,历史PE-TTM(动态市盈率)当前值24.22倍,平均值25.87倍,最大值57.16倍,最小9.89倍(数据来源:万得资讯,截至2021.1.29)。涨了两年还在均值之下,居然被低估。

资料来源:万得资讯,单位:倍

数据周期:2013.7.15-2021.1.29

换个方法统计,小联发现,上述期间有965个交易日处于均值之下,占比52.39%,877天均值之上,占比47.61%(数据来源:万得资讯,截至2021.1.29),说明“潜伏期”是明显要高于“出水期”。也就是说,过去的大多数时候都是需要“熬”的。

资料来源:万得资讯,数据周期:2013.7.15-2021.1.29

时代变了?这回没有嗷嗷嗷地往上冲

这是神马情况?

因为前两轮被认为是“快牛”、“疯牛”、“情绪牛”,逮住机会就嗷嗷叫地往上冲,可这次真的不太一样了。我们简单回顾下2005年7月-2007年10月、2008年10月-2009年8月、2014年7月-2015年6月这三轮牛市呈现出的几个特征:

第一轮

上证综指涨幅超5倍。当时市场处于低通胀环境、流动性宽松,2003-2004年A股优质企业增速长期保持在30%以上;

第二轮

上证综指涨幅超1倍。“4万亿”计划带来极为宽松的流动性、股权分制改革启动,资产偏好由债到股;

第三轮

上证综指涨幅超1.5倍。“指数牛”,政策转向稳增长且伴随房地产大幅放松,居民资金直接入市与杠杆资金盛行。

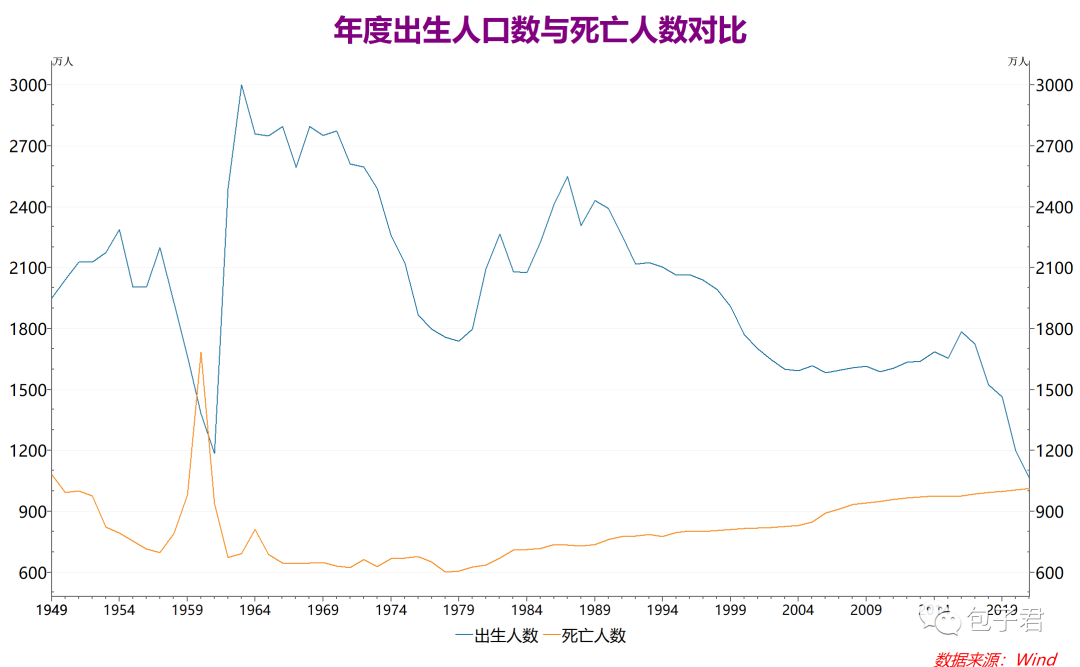

回到现在,自2019年以来,上证综指涨幅0.41倍。“结构牛”,涨了两年但涨幅不高,类似1980年前后美股的变化,可能目前还在以时间换空间,幅度变缓,时间拉长。随着A股制度的改进及投资者占比的提升,A股“牛不过三(年)”的历史规律有望打破。(数据来源:万得资讯、海通策略、东北证券、国盛证券,国联安基金整理,截至2021.2.1)

市场继续傲娇?跟团喝汤么?

2019年以来的这轮行情到底长啥样?从上证综指走势来看,爬会儿山休息休息,接着再加把劲再休息,看这架势很有点步步为营啊,最近的情况,会不会是准备再上台阶继续傲娇呢?我们拭目以待。

资料来源:万得资讯,截至2021.1.29

从主营业务来分析

证券公司投资业务与经纪业务受到股市影响最大,弹性也最大。同时投资业务与经纪业务的占比总和接近总业务收入的50%,因此当市场未来期望较高时,也会影响到对证券公司的期望。尤其是在注册制大概率全面推行于整体A股市场、A股市场引进T+0交易已开始研究、大量外资流入A股刺激整体市场增长及流动性继续宽松等利好不断的情况下,通过基金参与市场分享A股大成长或是不错的选择。

这里小联温馨提示您:

如果觉得本文好看的话,

风险提示:仅代表国联安当时市场观点。市场有风险,投资需谨慎。投资者不应将本观点视作为做出投资决策的唯一参考因素,亦不应认为可以取代自己的判断,投资者自行承担任何投资行为的风险和后果。投资者应选择投资符合自己风险承受能力的产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成该基金业绩表现的保证。基金投资需谨慎,基金详情请认真阅读本基金的招募说明书、基金合同、基金产品概要等法律文件。基金管理人提醒投资者基金投资“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。