【白酒投资日报】泸州老窖全产品线停货 迎驾贡酒21Q1增50%以上?|| 【新能源汽车投资日报】锂资源价格持续上涨 未来还有多大空间?

来源:东方红资管

(来源:金融界)

在跌宕起伏的资本市场中,每一只长期优质的基金背后,都站着一名优秀的基金经理。在东方红资产管理星光熠熠的“中生代”基金经理中,孙伟是一名佼佼者。他所管理的三只公募基金产品——东方红睿泽三年定开混合基金、东方红睿满沪港深混合基金(LOF)和东方红智远三年持有期混合基金,业绩均表现不凡。而今东方红睿泽三年定开混合基金第一个三年封闭期将满,截至2021年1月22日累计净值达到2.0932元,成功实现净值翻倍。(净值数据来自于基金管理人官网,已经过托管行复核。)

根据公告,东方红睿泽2021年2月1日(含)至2月23日(含)期间的10个工作日为本次开放期,其中2月1日当天开放申购与赎回,2月2日起仅开放赎回,当各类份额累计新增申购申请总金额超过80亿将进行比例确认。

东方红睿泽、东方红睿满的长期业绩,折射出基金经理孙伟的价值投资理念和框架。他擅长基于深度调研和思考洞察行业长期前景,通过国际类比来判断行业发展趋势,通过持续研究和跟踪来挖掘优质股票,并且能够做到长期持有。

深度研究行业和公司 中长期业绩亮眼

孙伟是基金行业内典型的“深度思考者“,他致力于对于行业和公司的深入研究。孙伟自2010年从北京大学金融学硕士毕业后,进入当时的东方证券资产管理业务总部,从食品饮料和农林牧渔行业研究员开始起步,深耕消费品行业,2016年1月开始担任基金经理。在他的投资框架中,始终遵循“幸运的行业+能干的管理层+合理的价格”这一原则进行投资标的的筛选,优选具有长期发展空间的行业龙头。

孙伟所管理的基金中长期业绩颇为亮眼。其中,东方红睿泽三年定开混合基金自2018年1月31日成立以来至2021年1月22日,累计净值从1元开始一步步涨到2.0932元,净值增长超过一倍,孙伟在东方红睿泽成立不久后的2018年2月14日即开始担任该产品的基金经理。东方红睿满沪港深混合基金(LOF)成立于2016年6月28日,孙伟从2017年1月10日开始担任基金经理,截至2021年1月22日累计净值达到3.154元。东方红智远三年持有混合基金从2020年6月23日成立开始就是孙伟管理,截至2021年1月22日累计净值达到1.5514元。(净值数据来自于基金管理人官网,已经过托管行复核。)

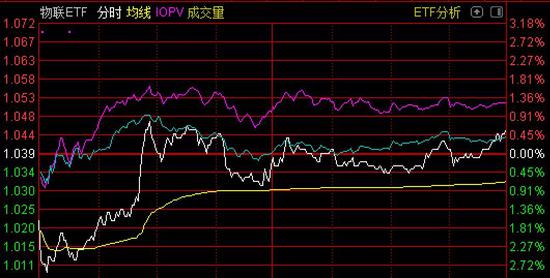

从孙伟的代表作——东方红睿泽三年定开混合基金过往三年的年度业绩数据不难发现,东方红睿泽三年定开混合基金能够在近三年净值增长超过一倍,并非是依靠短期的业绩大涨,而是通过在不同市场环境中取得良好的超额回报,从而实现长跑致胜。

根据东方红睿泽三年定开混合基金2018、2019年年报及2020年四季报,该产品每年的净值增长率分别为-18.88%、44.27%、65.52%,而同期业绩比较基准收益率分别为-21.10%、23.21%、15.43%。东方红睿泽的业绩比较基准为沪深300指数收益率× 60% +恒生指数收益率×20% +中国债券总指数收益率×20%。

不仅擅长深耕A股市场,孙伟还通过深入研究发掘了不少优质的港股上市公司,并进行了提前布局。东方红睿泽2020年四季报显示,截至2020年12月31日,港股通股票仓位占基金资产净值32.09%,其中前十大重仓股中有四只港股通标的公司——吉利汽车、敏华控股、思摩尔国际、腾讯控股。

擅长挖掘优质个股 成功穿越市场周期

孙伟拥有10年证券从业经验,5年投资管理经验,是成功穿越牛熊的一位基金经理。经过时间的积淀,他的投资风格日显成熟,逐渐形成了一套自己独特的投资理念。

股票市场走势很难预测,孙伟很少基于对市场的预判来进行仓位的大幅调整,更多是“自下而上”来挖掘行业和个股,对优质个股保持持续跟踪和研究,长期持有优质个股穿越市场周期,只有当逻辑判断出现问题或者股票估值过高,才会考虑卖出。

在孙伟看来,深度研究是投资的基石。“由于我是在行业分散前提下的持股集中,我比较喜欢通过对能力圈范围内公司的深度研究,找到“本垒打”的机会。”这使得孙伟在短期股价波动时,依然能够保持自己理性的判断,找到大概率获胜的投资机会。

从整体持仓而言,孙伟所管理的基金持仓较为集中,这体现了他在深度研究基础之上长期持有优质公司的信心。正如他所言,“这些标的是我们通过深度研究挖掘出来的,我们对这些公司的长期愿景非常认同,在未来一段时间会长期持有。”除此之外,孙伟还对于一些细分子行业的龙头标的保持高度关注。他认为,有些估值并不高的子行业龙头公司,其实业绩也不错,值得关注。

在挖掘个股的过程中,孙伟坚持多角度精选上市公司。从定量角度,根据财务报表中一些核心指标进行如:ROE、ROIC、盈利增速、现金流和利润表的匹配度、资产负债表的健康程度等进行层层筛选。从定性的角度,孙伟高度重视企业家精神和企业文化。他认为,首先,企业家要有正确的价值观,正直诚信,要有包容心和奉献精神,还要有足够的战略眼光和专业度;第二,良好的企业文化、正确的企业价值观和长期的激励机制非常重要,一家优秀企业要有良好的培养机制和包容的企业文化,人才能够不断支撑企业发展,推动企业不断进化;第三,企业要具有不断进化的学习能力,由于产品、渠道、品牌宣传一直都在变化,一家企业要有足够的进化能力,才能在现代企业的竞争中取得优势。

敏锐捕捉行业变化 精选细分行业赛道

在构建组合过程中,孙伟会在行业分布上力求分散,如果行业不能分散,子行业也一定要做到分散,这样可以最大程度减少主观判断的失误。在行业选择上,孙伟将竞争格局排在最重要,其次是赛道,最后是行业空间。

过往多年消费行业研究员的经历,使得孙伟对于大消费板块理解透彻,特别擅于在消费升级的趋势下提前发现行业拐点。孙伟坦言,他长期看好大消费领域,消费品行业的上市公司,由于自身行业属性,龙头公司的稳定性是明显高于周期股和科技股的。从成长性和成长空间来看,相比海外的消费品公司,国内的消费品公司仍然具有吸引力。

面对消费市场的新机会和变化,孙伟总是能用自己独到的眼光洞察到行业变化的本质。比如在2015年预调酒行业曾经历了短暂的热潮,此后市场迅速冷却,资本开始退出。当整个行业处在低谷时,市场中很多人都不再关注预调酒公司了,而孙伟则对这个行业和相关公司一直保持密切跟踪,并特地去日本调研,通过对国内格局的判断、海外市场调研、管理层访谈,结合消费趋势变迁和人口结构变化,最终抓住了这一巨大的投资机会。

在孙伟看来,很多时候超额收益的来源是在深度研究下敢于逆市场共识,这需要保持对行业变化极强的敏锐度以及对行业的持续跟踪。东方红资产管理权益团队把这种机会叫做“非共识的正确”。

历史上来看,孙伟在消费品行业投资的过程中,好几次机会都是市场关注度较低的时候发现的。“比如在发掘啤酒上市公司的过程中,经过调研和分析我们发现啤酒行业开始发生变化:第一,考核机制的变化,以前啤酒行业很注重对市场份额的考核,后来开始逐渐增加了对利润的考核。第二,业务重心的变化,啤酒行业在逐步走向高端化。啤酒行业以前打价格战,成本高又缺乏渠道,啤酒的品质越来越差。前几年开始,企业纷纷生产高端啤酒,高端啤酒的增速明显超越了低端啤酒。最终,我们的判断也在全行业的提价中得到了验证。”

谈到2021年大消费的风口可能在哪里,孙伟依然看好酒类行业,包括白酒、啤酒以及一些小酒种。其次,孙伟看好运动服饰行业,目前中国运动服饰消费规模只有美国的十分之一,随着国人越来越重视体育运动,未来中国运动服饰消费会不断扩大,有望催生出像耐克、阿迪达斯这样的巨头公司。第三,看好餐饮连锁化。以往餐饮行业非常依赖厨师,很难连锁化发展。随着后台信息系统不断完善、供应链的成熟,餐饮的连锁化在中国将越来越普遍。有些龙头企业已经把自己的第一增长曲线做得非常好,它们同样在第二个增长曲线里面做了非常多的储备。

如何才能让投资者真正取得收益是基金行业一个长期研究的话题。巴菲特有句话很经典:人们总是不喜欢慢慢变富。事实上,如果一个人能接受慢慢变富,其实是一种捷径。这是孙伟非常喜欢的一句话,他认为:“对于基金经理这个职业,最大护城河来自耐得住寂寞,投资不是比谁更聪明,而是谁更愿意长期。“

孙伟进一步阐释,不仅是基金经理,耐得住寂寞对于基民来说也很关键。“通过观察过往数据,我们发现如果选择长期持有优质的基金,纵使投资者买在2015年或2007年股市的最高点,经过三年时间,还是可以有不错的回报。“

对于个人投资者如何才能理性地投资,孙伟表示:“投资者在投资权益类资产时需要用长期不用的钱,不要加杠杆,应当匹配自己的风险承受能力,选择合适自己的产品长期持有。投资者要相信基金经理能够通过专业能力,创造长期回报。“

秉持着长期价值投资理念,

孙伟管理的东方红睿泽三年定开混合基金将于2021年2月1日(含)至2月23日(含)期间的10个工作日进入开放期,其中仅在2月1日开放申购。

通过三年定开运作模式,东方红睿泽希望与投资者共同坚守三年,追求长期稳健回报

。