三个模型,学会就能精通行业分析

文/前海开源基金首席经济学家 杨德龙

如何正确认识价值投资,那就是寻找好行业里低估的好公司。那么,首先就要解决怎么寻找好行业的问题。进入到这一模块,我们就来学习如何找到有长期价值的好行业。我给你介绍学习行业分析的三个主要模型。有了这几个模型,你再去看关心的行业,就能心中有一把评判的标尺,不至于不知道从何处下手了。

首先,我们来讲PEST分析。

PEST 是企业所处宏观环境分析模型。所谓PEST,是由几个英文单词首字母组成的: P就是政治(Politics),E是经济(Economy),S是社会(Society),T是技术(Technology)。这些是企业的外部环境,一般不受企业掌控。而宏观环境对行业的影响是非常重要的,只有把握住宏观发展的趋势,才能判断行业的发展方向。

政治对宏观环境的影响是显而易见的,特别是一个国家或地区的政治制度、体制、方针政策等方面,常常对行业的发展有着深远的影响。世界各国的股市都受到政治影响,而A股更是被称为“政策市”,因为A股受政治影响更大一些。所以当分析一个行业时,一定要看政治环境是否稳定,国家是否对这一行业进行更强的监管或者增加税收。比如金融行业就是强监管行业,分析金融行业就要先把金融监管政策彻底摸透。

经济是指国民经济发展的总概况,国际和国内经济形势以及发展趋势,会在宏观上影响一个行业的发展。具体还可以细分成4个层面:

1、社会经济结构层面,主要是关注产业结构,比如现在的供给侧结构性改革主要调整的就是产业结构。像钢铁、煤炭行业就属于产能过剩行业,投资时一般不会选择这样的行业。

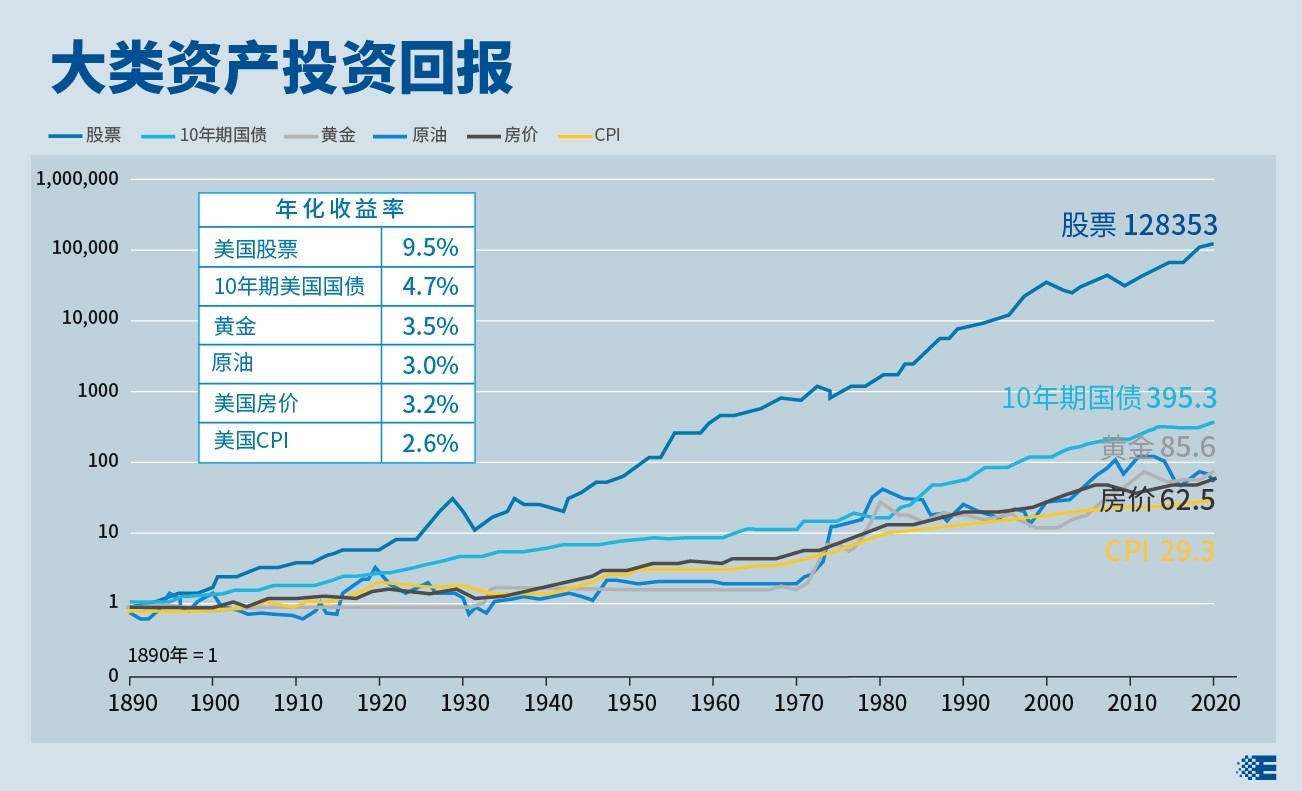

2、经济发展水平层面,指的是国家经济发展的规模和速度。比如我国在过去三十年GDP高速增长,人均国民收入的增加,都是经济发展水平提高的表现,这种背景下投资和经济发展密切相关的行业就容易分享到红利,比如房地产、基建行业。

3、宏观经济政策层面,我们最常说的就是财政政策、货币政策等。比如,货币政策宽松时对股市是利好,特别是对银行、房地产行业利好。

4、当前经济状况层面,比如目前的通货膨胀率、利率、信贷投放以及政府补贴等,也是选择行业的重要影响因素,比如前几年新能源汽车行业有大量的政府补贴,而这个行业的股票涨得不错。

说完了PEST前两个因素,再说后两个因素。

社会环境,它是指一定时期整个社会发展的一般状况,主要包括人口变动、社会风尚、文化教育、价值观念等等。我国2015年出现人口红利拐点,预示着之后的劳动力成本将逐年增加,所以之前靠低成本劳动力的劳动密集型行业,都纷纷面临转型。同时人口增长也决定消费,比如国家放开“二胎”政策以后,母婴行业的公司股票马上上涨了一阵子。生活方式的改变,比如最近的垃圾分类,是整个社会环保意识提高的表现,所以利好垃圾分类和回收行业。文化的影响也是不可忽视的,比如近几年电影行业的发展,每年都有不少大片出现,这个行业从长期来看,会随着人们对精神文化的追求而持续发展。

最后一个是技术,指的是社会技术总水平及变化趋势。这里既包含技术变迁、技术突破对企业的影响,还有技术和政治、经济、社会环境之间的互相作用。科技不仅是全球化的驱动力,也是企业的竞争优势所在。今年科创板正式推出,也是为了推动科技行业的发展和创新,未来一定会有十倍大牛股出现。

PEST模型主要是围绕着影响行业的外部因素来作评判,我们再来讲行业分析中最常用的模型工具——波特模型,这是一个更关注行业内部的分析模型。

迈克尔·波特(Michael Porter)于20世纪70年代率先提出波特五力模型。他认为行业中存在五种神秘力量,当这五种力量混合在一起的时候,就产生了足以影响行业发展的能力。

这五种力量分别是行业内现有竞争者的竞争能力、潜在竞争者进入的能力、替代品的替代能力、供应商讨价还价的能力、购买者讨价还价的能力。

通过使用波特模型,就能对一家公司所处的行业有一个全面的了解。我来举个例子,比如说你关注一家公司,它的主营业务是钢铁。那钢铁行业是不是一个好行业呢?我们用波特模型来看看这个行业上下游的议价能力。钢铁行业的供货方是全球三大铁矿巨头,这三大巨头几乎垄断了全部的铁矿交易,这就导致了国内钢铁企业基本就没有定价权和谈判的筹码;而钢铁行业的买方,几乎都是些大的汽车厂商,因为汽车厂的采购量很大,所以在谈判上钢铁企业也占不到一点便宜,这就造成了整个行业两头受压的情况。

在经济不好的时候,钢铁企业没有筹码让供货方降价,来降低自己的成本,所以直接就会面临巨额亏损的风险。而在经济好的时候,铁矿石的价格随之上涨,钢铁企业又没有对下游涨价的话语权,利润就会被大幅压缩。

因此我们不难得出结论,国内大部分钢铁企业长期亏损主要就是两个原因:除了大家都熟知的产能过剩之外,还有一个就是对上下游讨价还价的能力来看,它本身就不能算是一个好行业。

最后,我们来介绍一下SWOT分析。所谓SWOT分析,是基于内外部竞争环境和竞争条件下的态势分析,S (strengths)是优势、W (weaknesses)是劣势,O (opportunities)是机会、T (threats)是威胁。运用这个模型,可以对行业所处的竞争环境进行全面、系统、准确的分析,从而制定相应的发展战略、计划以及对策等。SWOT分析常常被用来做企业内部分析,但实际上,它作为行业分析工具也十分有用。

我们分析企业优势劣势的时候,需要从整个价值链的每一个环节上,将企业与竞争对手进行详细对比,如产品是否新颖,制造工艺是否复杂,销售渠道是否畅通,以及价格是否具有竞争性等。如果一个企业在某一方面或几个方面的优势正是该行业企业应具备的关键成功要素,那么该企业的综合竞争优势也许就强一些。行业的优势和劣势,其实就是所有行业所在的“赛道”的优劣,需要经过认真研究才能判断一个行业的优劣。

SWOT模型包含的四种因素中,机会和威胁对行业来说更重要,因为往往一个行业的振兴和衰落关键就隐藏在这些机会和威胁中。机会早期经常是隐蔽的,比如早期手机行业是无人问津的,但苹果推出了智能手机之后,手机厂商马上像雨后春笋般诞生了。而来自其他行业的威胁,也是需要警惕的,比如对金融行业来说,威胁可能来自互联网行业。大型互联网公司用新技术做金融服务,在市场上的竞争力非常强,目前的余额宝等对银行的威胁是非常明显的。

三个模型就介绍到这里。价值投资的原则是放之四海而皆准的,但是具体到分析方法和分析指标,就得具体问题具体分析。我们对行业进行分析的时候,最好也是多个指标综合运用,从不同的角度把握,同时也不能完全拘泥于指标得到的结论,还要关注公司所处的宏观环境以及行业未来发展的趋势。

我们一起回顾一下这节在喜马拉雅上线的价值投资实战课内容,我讲了PEST分析、波特模型和SWOT分析三种模型,这些分析方法在进行价值投资的时候非常有用,可以帮助你去判断行业和公司是否值得投资,是否是投资的最好时机。