原标题:我是如何建立一个养老组合的

来源: 绿巨人星球

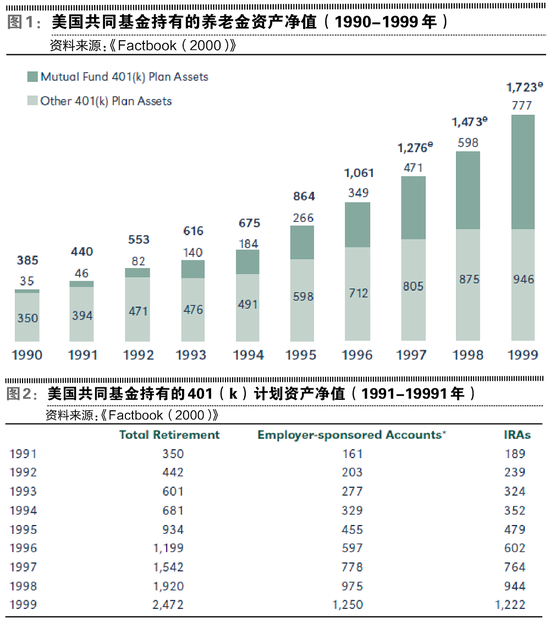

首先在这里祝大家鼠年万事如意,身体安康,目前市场处于波动状态,投资者都很关心市场未来,其实波动是证券市场的特点,它总是处于波动状态,但是长期股票指数的收益最高,获取股票市场收益最有效的方式就是长期投资,养老需求是最普遍的投资需求,养老赶早不赶晚……今天就来聊聊养老投资。在视频中有一个养老定投的案例,如果市场未来年化收益10%每年,每月定投500元。三十年之后差不多在退休的时候就是100万元……如果每月定投2000元,三十年之后差不多(在退休的时候)就是400万元了……当然定投并非是选一个基金盲目的定投,还涉及到指数选择、组合的构建与调整,以及如何坚持定投的问题,接下来我们来聊聊这些:

第一:为什么要选择指数基金?

在长期投资中指数基金优于个股,历史上很多上市公司破产的案例,但是基本没有指数破产情况发生,例如博格常讲的例子就是,在十几年前大家都用诺基亚手机,当然如何投资诺基亚的股票现在就是亏损的,但是如果当然布局的科技类指数基金现在一定是赚钱的,所以在长期投资中指数基金由于投资个股的。”主动基金的核心是基金经理或者投研团队,但是基金经理会跳槽、会退休、会业绩不持续,但是指数基金就相当于无人驾驶的卡车,始终按事先约定好的规则进行投资,例如国内最早的50ETF已经持续运行十几年时间了,历史最长的先锋标普500指数已经运行四十多时间了。

第二:如何优选指数基金?

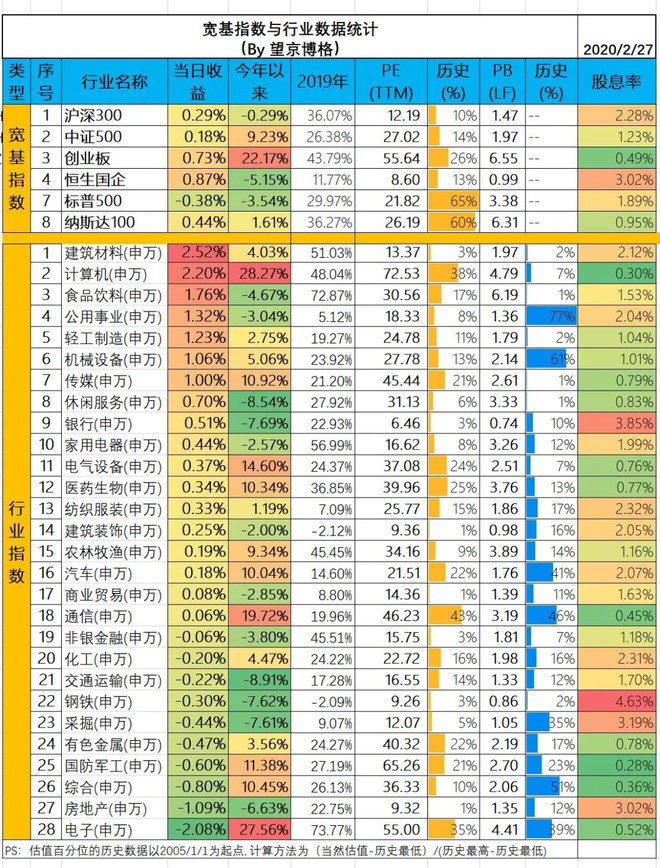

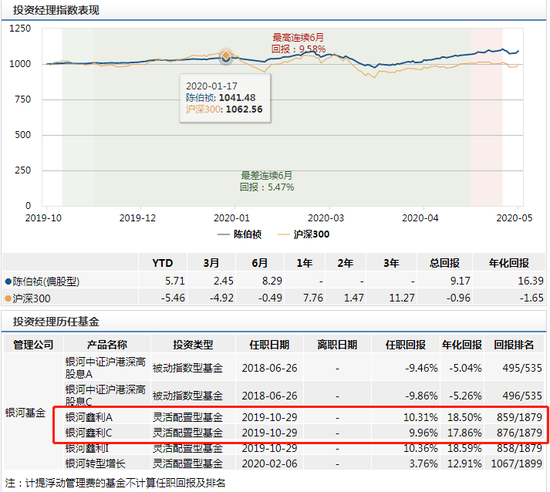

这个以望京博格自己为例,我是如何基于指数基金构建自己的养老组合的,在长期投资的角度很难判断哪个行业指数未来涨幅最大,同时历史上很多基于行业轮动策略的组合业绩并不理想。所以在构建我自己的养老组合的时候,采用相对低估值宽基为核心,自己偏好的行业指数为两翼的核心卫星策略。“(1)80%左右的资金配置宽基指数,选择宽基指数的时候注意基于估值与费率两个角度:覆盖A股最优的宽基指数就是沪深300或中证800,覆盖港股的宽基指数有恒生国企指数与香港中小指数,覆盖互联网企业的有中概互联指数,在我养老组合里面有五个基金,其中四个就是宽基指数。(2)20%左右的资金配置自己看好的行业指数,望京博格自己认为在2020年预计走强的行业依旧是科技类与医药,尤其是芯片、5G、新能源、生物医药;同时必须明白自己看法未必正确,所以这部分的配置权重为20%,如果自己看对了组合整体跑赢市场,否则也不会落后市场太多,因为80%的资金配置在宽基指数上面了。

第三:组合的构建与调整

各类基金长期业绩都不错,但是大多数投资者为何没有赚钱?关键原因就是大家买”贵“了,导致买贵的主要原因就是“倒金字塔”的加仓模式,例如,3000点左右投资1万赚钱了,4000点左右投资5万也赚钱了,结果在5000点左右投资20万,不仅把之前的利润亏没了,而且本金也亏了。“这里必须强调,如果避免了“倒金字塔”加仓模式,就可以大概率避免基金投资的亏损了,所以目前市场还是3000点之下,大家就不要在乎到底在2800还是2600加仓了,如果因为这个而犹豫不决就是捡了芝麻丢了西瓜了。给大家一个建仓的建议,就是在市场相对低估的时候,先将自己一半的资金用于建仓:

(1)如果未来市场跌了,还有资金补仓,补仓完了还有每月工资进行定投;

(2)如果未来市场涨了,起码还有半仓心里不慌,每月该定投的继续定投;大家经常问什么时候止盈? 例如五年之后,我们回顾自己的组合年化收益15%每年,并不是每年都是15%,可能是前四年亏损,最后一年涨80%,平均一下就是年化15%,如果我们设置了30%赢了的止盈,最后一年涨幅80%的后面的50%收益就跟我们没有关系了,所以简单的止盈策略并不适合长期投资。

第四:如何坚持长期定投呢?

刚才说了,简单的止盈策略并不适合长期投资,那什么方式可以帮助我们提供长期投资回报呢?望京博格有十几年资产管理行业从业经历,其实最有效的方式就是在市场低估值的时候多囤货,然后静待市场高估的时候卖出(或者调整组合),这个就是历史上朱温给朱元璋提出的:“高筑墙、广积粮、缓称王”策略。“什么是低估值呢,例如沪深300指数的市盈率PE处于15倍之下的时候就是合理的估值,目前沪深300的估值在12-13左右……那么哪里去看沪深300指数的估值数据呢,大家可以在蚂蚁上关注望京博格,我会定期发布市场估值的数据以及目前自己的养老组合绿巨人的指数基金配置。

什么时候卖出呢?两个方法可以相互应证:

(1)沪深300指数的市盈率高于25的时候;

(2)尤其是平时不关心的七大姑八大姨都开始聊基金的时候;

这个时候就可以分批卖出了,为什么要分批卖出呢?如果一次性清空,市场还继续上涨…… 很多投资者可能重新冲入市场,就是俗称的“火灾跑出来了,之后又重新冲入火场了…”结果大家都的,任何底部与顶部都是一个过程……不会一蹴而就的。

另外,我们投资是长期,就是我们自己构建的养老组合也是长期的,但是不同时期组合的构成是不一样的,例如现在低估值的时候,大部分仓位都是股票指数基金,当高估值的时候股票仓位换为债券或者货币,等到市场再次低估了有可以捡贝壳了……“