【白酒投资日报】张坤、萧楠调仓白酒股 居家消费怎么看?|| 【新能源汽车投资日报】淡季提前出现缺口,全年供需缺口显现,从天际股份业绩预告看6F景气周期

曲艳丽| 文

晚间八点二十分,杨瑨手机微信中的“宇宙IT研究群”又开始热闹起来。采访时正逢市场进入新一轮季报期,每天晚上这个群里都会就一些上市公司新出的报告进行讨论。

这些或轻松、或激烈的讨论可能持续到深夜,有的甚至成为团队之后持续跟踪、反复研究的议题。

汇添富的英文名字叫China Universal Asset Management,“宇宙IT研究群”的名字也是受此启发而来。

在汇添富内部,长久以来一直推行的是垂直一体化的投研架构,按照科技、消费、医药等细分领域建立投研团队,团队成员充分沟通高度协同,以最大幅度提高投研效率。

近些年,这种由汇添富在业内最早推行的投研架构被不少机构所推崇,并成为其投研组织架构改革的方向。表面上看,是按照时下流行的大消费/TMT/医药等赛道重新排位,颇与时俱进;背后更深层次的,则涉及到投研转化率、组织扁平化、充分而平等的沟通、信息链条等关键因素。

汇添富总经理张晖曾形容治理结构优秀的上市公司“像一艘船”,船员能够协调一致,具有强大的执行力;同时,每一个人都能发挥其主观能动性,努力地做自己的发动机。这一道理同样适用于公募基金。

明星基金经理单枪匹马发现一只十倍黑马的故事,或许已经过去。

随着头部机构规模的持续扩容,对基金公司而言,更重要的是如何建立挖掘个股的体系、统一的输出标准、共同的价值观等等。基金行业的手工作坊时代早已结束,进入到工业化的中期。

在这种情况下,个人的胜利,本质上是系统的胜利,以及维系这个系统有机运行的价值观的胜利。汇添富基金TMT团队,就是一个在快速流变的行业中,依靠整体协同将阿尔法最大化的典型样本。

深入性研究:不抓“飞鸟”,谋定而动

汇添富是“垂直一体化”的投研组织架构,基金经理及相关研究员组成不同行业、风格的投研团队,高效协同地对所在领域进行深度研究和挖掘。

其中,TMT团队,即是汇添富经过多年投研实践反复锤炼的一支具有行业竞争力的队伍。在这种“集团化”的运作模式下,团队的每一名成员,都有自己的“主阵地”,并将其吃深吃透,“我们希望团队的每一个人,既能够独当一面,又能够优势互补。”作为汇添富基金TMT行业投资负责人,杨瑨称。

举个例子,覆盖互联网行业的研究员,需要把上市的、非上市的、国内的、海外的最典型的互联网公司研究一遍,以求全面而广阔的研究视野。

“例如,像电子这种全球化产业链,如果没有研究典型的全球行业龙头公司,可能对产业全貌都没有理解。”杨瑨称。

“深入性、及时性、前瞻性、独创性”,是汇添富对高质量研究成果的要求。其中“深入性”被排在第一位,也是整个采访中,笔者听到TMT团队成员说得最多的一个词。

把行业内最优秀的、中长期最具备alpha的公司挑出来,这是团队的基础的目标,而自下而上选股的核心就在于研究的深入性。

TMT领域风云变幻,每一年都有大量的阶段性投资机会。充满流变的市场环境里,并不是每一个都需要抓住,汇添富的原则是有所为、有所不为。

你可以错过无数公司,但一定要抓住这个行业里有持续成长能力的股票。“最有效的研究方式,就是找一个能长期长大的公司,深入研究。” TMT基金经理马翔称。

2010年起,杨瑨开始覆盖跟踪某电子元器件龙头,研究商业模式并建立起足够多的“触点”。市面上可能有100家电子公司,“深入性就是你能找到这家公司跟别人不一样”,找到那家值得跟踪十年的公司。只有持续不断地长期跟踪,才能在业务变化的边际上最快发现,前瞻性也部分来自于深入性。

一定要研究透,才有可能敢于重仓、拿得久,哪怕下跌仍然有信念感。“持续跟踪”,就是花时间积累,甚至是重复一个简单的事情。

“我跟踪一家公司起码要3-5年,才会有一点点感觉,都不敢说很深入。”杨瑨称。这种对研究的深入性要求,从他刚进入汇添富开始就潜移默化地影响着他,从研究员、到基金经理,进而影响他对团队新来者的标准。

在面试的时候,杨瑨最重视框架,他一般问两个问题:讲一个最熟悉的子行业、讲一个最熟悉的个股,“基本上能用一个完整的框架讲下来的并不多”。

“深入性“往往与“持续性”相伴。在浮躁的市场氛围中,汇添富选择“简单专注,内心宁静”,不以短期结果为导向。覆盖传媒、游戏等领域的研究员郑乐凯,自嘲是汇添富“运气最差”的人。入职后的几年里,行业表现相对“贫瘠”,他时常感觉自己的研究对公司贡献度有限,“但公司一直给予很大的包容,鼓励我把这个行业钻深、吃透”。十年面壁图破壁,2019年中旬,传媒股出现拐点,郑乐凯迅速地抓住了当中比较大的机会。

汇添富对研究员的考核的标准是,有没有持续在进步、研究,有没有真正在积累自己的能力圈。“等到真正有转机的时候,不会倒在黎明之前。”郑乐凯称。

杨瑨表示,即便在中短期没有机会的行业,也要覆盖,“把行业研究清楚”,而不能之前不做研究、不做积累,那很可能错过机会。

全天候分享:让个人α转化为团队价值

投资是一个需要多元思维框架的行业,真理越辩越明,也需要彼此的灵感和启发。因此,深入的研究基础上,需要有高度协同的机制,能够让每个人的智慧输出转化为整个团队的公共价值。

汇添富的英文名字叫China Universal Asset Management,所以TMT团队给自建的微信讨论群,取名“宇宙IT研究群”。群里的内容如同群名,各种研报,哪怕是一个灵光乍现的idea,无所不包。

在汇添富垂直一体化的平台上,组内及跨组之间的沟通,包括晨会、双周会、重点个股讨论会,以及不定期的邮件和报告,体系非常丰富,可谓“全天候分享”。“支撑着投研做不同时间维度的思考,这一点较市场上其他机构做得更好。”跟踪互联网、电子的研究员沈若雨称。

沈若雨补充道,每天跟踪、双周跟踪、更长时间维度的跟踪,就可以形成一个体系。投资是时间维度的游戏,需要兼顾短期,更需要立足长期。

以重点个股讨论会为例,每周二、周四举行,研究员有特别看好的主题、行业或个股,就提前报名,准备好材料,然后在现场对着诸多基金经理和其他研究员路演。

“在合规基础上,把信息公开,所有人都会参与进来。每个人发表自己的观点,以及对行业、空间、行业增速、商业模式的验证和调研。” 马翔描述道。

一般而言,买成重仓的股票,一定要有重点个股讨论。

“别人的想法可能是你认知的盲点。”郑乐凯称,在重点个股讨论会上,研究员会收到很多反馈、意见。

“汇”添富以“会”特别多而著称。在内部,整个公司每个月有一次投决会,每个团队派一位基金经理像研究员一样讲报告。

“什么都可以讲,重点的专题、特别看好的子行业、也可以是个股,甚至可以是一个小的idea。比如说,现在的市场有一根主线还未被完全认知到,可能是一个很重要的变化。”杨瑨称。

汇添富公司文化的核心是“每日三问”:1.今天我分享了吗?如果没有,请反问,我是不是一个自私的人?2.今天我幽默了吗?如果没有,请反问,我是不是一个无趣的人?3.今天我做了最后1%的努力吗?如果没有,请反问,我是不是一个平庸的人?

第一条就是分享文化。“在合规范围内,投研内部所有的研究资源都是共享的,不会藏着掖着。”杨瑨称。

能做到这一点的前提,是团队的氛围有相互信任感,因为研究员推荐股票也可能搞错。”马翔补充道。

汇添富总经理张晖说过:“每个人都要有自己的独门暗器。”反过来想,也就是每个人都要学会接受别人的独门暗器,这就是团队化作战的意义。

数字化改造:标准化的产品和成果输出

团队在重点方向、重点公司上做持续深入的跟踪,并且通过团队形式相互协作沟通,这只是第一步。在资管市场大爆发、权益类产品大发展背景下,大规模的产品管理要求基金公司有更加高效的投研转化输出。因此,把这些研究成果的分享,落实在“数字化和标准化”上,成为关键的第二步。

流程的终极态,是标准化的产品和成果输出。

汇添富内部有庞大的研究团队,当充分的内部研究成果叠加过载的外部卖方资源,如何提高投研转化率、以及如何与其他团队分享——更为关键的是,如何让这种分享更有效率和价值,系统化和流程化成为一种必须。

目前这种流程改造“最实战也最必要”的“底层资产”是“买卖名单”,即一个模拟组合。每一个研究员都要维护和实时调整自己的买卖名单,包括A股名单和港股名单,每只股票有买入、卖出、以及评级池子,+1/+2/+3分别代表研究员看多的程度,反之则是看空。

对基金经理而言,买卖名单是最实战的资产。哪怕一个对TMT并不熟稔的基金经理,也不需要逐一问研究员在推什么票、到底什么观点,买卖名单就反映了研究员的最新观点。

这是一个非常直观的研究成果的展示。当公司规模足够大之后,完全以点对点的沟通方式,就会有效率的损失。或者说有些研究员擅于自我表达,有些又比较内向;有些声音洪亮而有些又说话弱弱的,都会细微地影响推票效果,人与人之间的交流是非标准化的。

而这些研究成果通过持续优化的系统呈现给投资组,“每个人都看到一个相对公平的东西。”杨瑨将这种对投研成果系统化的展现,视为对基金公司投研流程优化的影响。

总结而言,沟通效率来自于简单、系统、可量化。

高质量选股:寻找科技股投资领域的“发电厂”

当然,所有的制度安排、技术迭代,最终都要落实到选股的执行上,而这一切的决定因素,是理念。

如果说架构的改进、系统的更新可以复制,那么理念对团队成员的影响,则由每家基金公司的“基因”所决定,是“没法抄的作业”。

汇添富与其他机构不一样的地方是,由上至下的投资理念高度一致,从研究到投资的执行。

这又涉及到投研语言的一致性问题:共同的语言,共同的价值观,也是组内及跨组协作效率的一部分。

成立之初,汇添富就确立了“以深入的企业基本面分析为立足点,挑选高质量的证券,把握市场脉络,做中长期投资布局,以获得持续稳定增长的较高的长期投资收益”的投资理念。“高质量证券”,就是汇添富统一的选股准则。

作为科技股领域的价值投资者,杨瑨眼中的“高质量证券”,是商业模式、管理层、治理结构等都不错的公司,具备很强的护城河,中长期成长性比较明确。

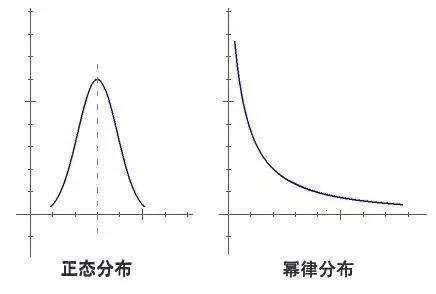

汇添富总经理张晖有一个著名的“四象限”框架,纵轴是G(成长速度)、横轴是ROIC(资本回报率),以此划分四类股票:

1.成长性好、ROIC高的公司,是“发电厂”/“印钞机”模式,相当于以非常低的资本开支和费用开支,创造很高的股东回报。

2.成长性好、ROIC较低的公司,是“资本瘾君子”模式,需要资本获得成长,例如电子行业需要不断的向股东再融资,因为技术不断迭代,总要重新投入设备。

3.增长较慢、ROIC很高的公司,行业成熟、格局稳定,偏价值股,是“现金牛”模式,虽然成长能力较弱,但股东回报创造能力很强。

4.最差的是成长与ROIC双低的公司,即“资本杀手”模式。

其中,“发电厂”当然是最好的商业模式。在杨瑨看来,科技领域的“发电厂”最可能诞生于三个领域:互联网、软件(产品型软件公司)、半导体芯片设计。

美国能成长为千亿美金以上市值的科技股,主要分布在这些细分子行业里。这是最肥沃的土壤,成长空间比较大、ROIC非常高。

寻找那些拥有很强的护城河、且成长过程中壁垒逐渐加强或者ROIC提升的公司就显得较为重要。”马翔称。

总而言之,对于汇添富科技团队来说,并不需要抓住每一个“快速流变”的机会,而是要抓住那些在行业里有持续成长能力的公司、护城河不断累积的、网络效应越来越强、客户粘性越来越强的优质成长股。

基金有风险,投资需谨慎。本资料仅为宣传材料,不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示未来表现,基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不构成基金表现的保证,投资人应当仔细阅读《基金合同》、《招募说明书》和等法律文件以详细了解产品信息。