一

12月市场观点

大类资产(量化视角)

权益资产整体相对风险下降,债券资产中利率债相对风险上升。

股票

进攻防御两手抓。预计2022年经济增速仍处于下行通道,建议布局政策对冲;2022Q1建议攻守兼备,兼顾景气赛道和稳增长方向。

债券

12月制造业PMI录得50.3,较11月50.1小幅回升,考虑到房地产市场依然低迷,而财政和基建支撑作用有限,明年上半年经济增速下行压力较大、稳增长压力较大,随着降准政策公布、中央政治局会议以及中央经济工作会议召开,市场对后续再次降准乃至降息预期升温。

值得注意的是,美联储TAPER加速以及近期出现的非洲高传染性变异病毒都对全球资本市场带来扰动,也将成为短期内债市震荡的因素之一。

信用债方面,民企地产债券风险仍未出清,弱资质城投的再融资依然存在政策上的瓶颈,短期内仍不建议资质过度下沉。

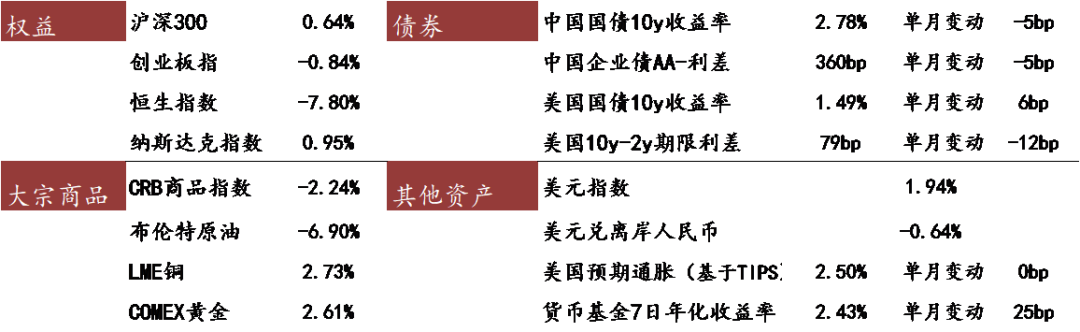

图:12月大类资产表现

数据来源:Wind,截至2021年12月31日

二

金融工程视角

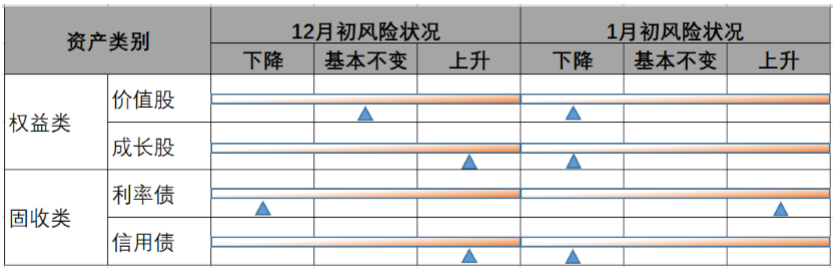

权益整体相对风险下降,利率债相对风险上升

12月初模型提示权益资产整体风险上升,固收资产风险变化不大。12月市场实际运行中,中证全指收益率1.33%,中证综合债收益率0.70%,权益类资产月内波动较大,表现略好于固收类资产。

权益细分资产方面,模型提示价值股风险变化不大,成长股风险上升。12月以来以价值股为主的沪深300指数收益率2.24%,以成长股为主的创业板指数收益率-4.95%,价值股大幅跑赢成长股,模型判断准确。

固收方面,模型提示利率债风险下降,信用债风险上升。12月表征利率债的10年国开债指数收益率0.98%,表征信用债的信用债3-5中高等级指数收益率0.31%,模型判断正确。

模型预测2022年1月风险变化为:权益资产整体相对风险下降,利率债相对风险上升,信用债相对风险下降。

表:金工风险监测模型

(注:①模型中的价值股、成长股、利率债、信用债可以分别用沪深300指数、创业板指、10年国开债指数+国开债3-5指数、信用债3-5中高等级指数为表征。②我们采用金融工程方法开发了风险模型,用来监测各类资产之间的相对风险变化。从2020年9月开始发布报告至今,对于股债相对风险状况的变化预测,胜率为85%;对于细分资产自身风险状况的变化预测,胜率为83%;模型预测效果有效性强。)

三

权益市场

12月大盘股上涨,中小盘调整,价值表现优于成长:创业板指下跌4.95%、科创50下跌5.25%,沪深300上涨2.24%,国证2000涨1.26%。

行业表现

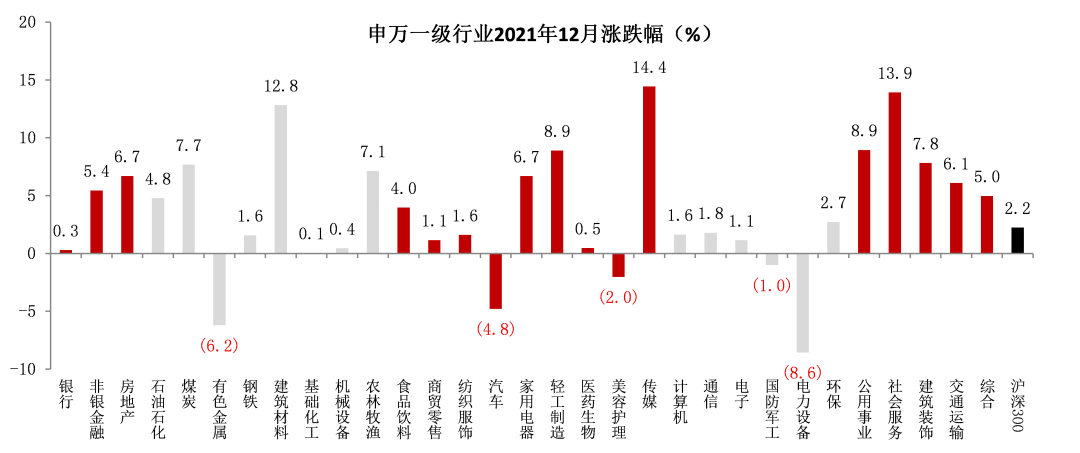

12月申万一级行业指数上涨为主:成长板块整体回调,电气设备(-8.58%)、国防军工(-1.01%)领涨;金融板块回暖,房地产(6.7%)、非银金融(5.4%)领涨;周期分化,有色(-6.22%)、建筑材料(12.8%)领涨;防御板块整体上涨,休闲服务(13.9%)领涨。

表:12月各行业股票表现(申万一级)

数据来源:Wind,截至2021年12月31日

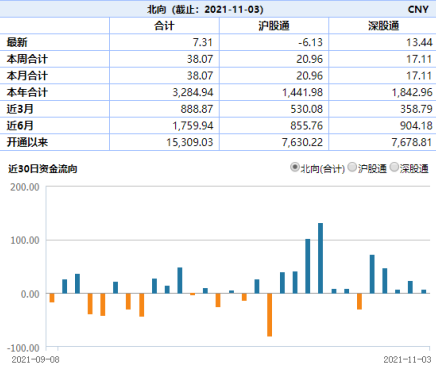

资金动向

2021年12月公募基金发行节奏持续加快,12月新发行基金3036亿份(11月2074亿份)。

2021年12月陆股通大幅净买入890亿元,11月净买入185亿元,年度累计买入创历史新高。

12月陆股通增持金额较高行业包括:非银金融、化工、食品饮料银行、电气设备等。

股市展望:进攻防御兼顾

中长期维度继续关注景气及政策支持方向。近期高景气方向调整幅度较大,自下而上调研反馈基本面并未发生变化,考虑到2021年新能源汽车下游需求超年初预期,高基数可能引发市场对于2022年市场增速的担忧。但是在2022年A股整体盈利增速下滑的基准假设下,高景气方向盈利增速仍然具备相对优势。

筛选盈利优势方向。增长预期下行+数据下行印证,这一组合容易增强市场对于稳经济的预期,在预期无法进行验证的阶段,无论最终于其中的宽松是否真正兑现,建议自下而上精选盈利具备相对优势的方向进行布局。

四

固收市场

降准降息落地 宽松预期发酵

资金面

12月15日,中国人民银行下调金融机构存款准备金率0.5个百分点,释放长期资金约1.2万亿元;12月20日,LRP 1年期品种下调5bp,为2020年5月以来首次下调;当月开展了5000亿元MLF和8800亿元逆回购操作,共有9500亿元MLF和6800亿元逆回购到期,实现净投放资金9500亿元,资金利率中枢继续围绕在2.20%附近。

总体看,在专项债发行提速的背景下,货币政策依然保持了较高的定力。

利率债走势

12月利率债收益率在下半月呈现逐步下行的趋势,10Y期国债收益率在月末收于2.78%,跌破2.80%,主要因月中下调存款准备金率和LPR 1年期报价等多重因素影响。

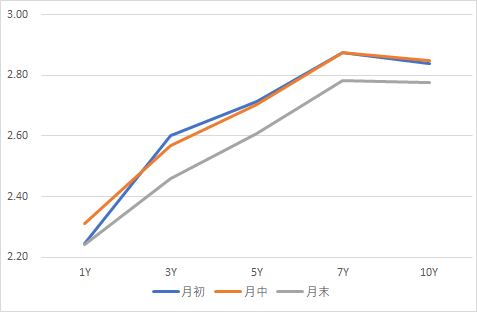

图:收益率曲线走势(单位:%)

数据来源:Wind,截至2021年12月31日

信用观察

12月份主体评级或展望被上调的公司有6家,而被下调的公司有25家,依然以地产相关企业居多,包括恒大、世茂股份、世茂建设、佳兆业、奥园等。二级市场偏离估值成交的债券主要集中于弱资质城投(例如贵州)和弱资质的民企地产。