【白酒投资日报】今世缘业绩不及预期仅增6.3% 白酒短期仍将震荡?|| 【新能源汽车投资日报】广汽锂电“放卫星” 水分到底有多大?|| 【热点解析】银行股中的LV,出厂价卖给你,动心了吗?|| 【硬核研报】产能扩张166%!占据了最优赛道的国产替代龙头怎能错过

来源:好买臻财VIP

点击此处,为您朗读文章FOF目前仍会有不同认知。好的方面认为它能够提供一站式解决方案,直击“基金赚钱,客户不赚钱”的痛点。坏的方面,认为它只是一类产品,而且难以避免双重收费,收益注定平庸。这些问题的争论,不仅是客户有争论,FOF投资经理内部,也有不同的看法。FOF肯定不是万能的产品,那么它不能做什么,能做什么的廓清就很有意义。以下,是笔者的一孔之见,欢迎争论。

01

资产轮动VS资产配置

说到FOF,很多文章会引用“资产配置决定90%的收益”。就是这一句话,也存在不少误解。往往会把它理解成下一个阶段什么资产表现好就配置什么。也就是把资产配置做成了资产轮动。比如美林时钟,是一个典型的资产轮动的框架。经济复苏配置股票、经济过热配置商品,经济滞胀配置现金,经济衰退配置债券;比如信用-货币框架,紧信用时股票不好,宽信用时股票好等等。这些框架试图解决的问题是,买在一个资产价格的底部,卖在一个资产价格的高点。然而,理想丰满,现实骨感。低买高卖很大程度是赚博弈的钱,也即比的是谁聪明,一旦模式固定,大家都掌握时,就回到同一个层面竞争,也就不可能有优势了。另外一点,作为FOF投资的底层,基金经理都做不到资产轮动,为什么FOF基金经理会做到呢?

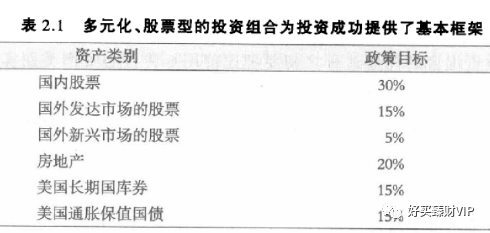

那么资产轮动不能做到,资产配置要怎么做呢?笔者认为耶鲁基金的配置之道是正解。史文森在《不落俗套的成功》给出了方法,基于资产的长期收益率的核心资产配置,而非择时的配置。文章中甚至给出了一个基本框架:

数据来源:《不落俗套的成功》

具体到FOF实际的配置上,具体的比重仍要根据投资的期限、收益预期、风险承受能力来调整。整个组合的构建是基于资产的长期隐含收益率来构建,而不是基于资产价格的表现。只有这样,才能“下跌不惧,上涨不忧”。

02

找到第一名VS去掉最差的

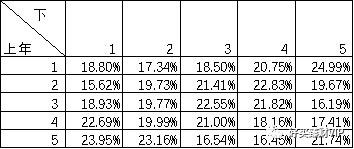

如果在类别上固定,FOF的第一层阿尔法就是选择好基金。在选择好基金时,FOF是要选择最好的呢,还是去掉最差的呢?在笔者的实践中,选到最好的,其实与选到最差的相差不远。先看下面一张排名转移矩阵表(偏股型基金):

数据来源:WIND,好买基金研究中心

时间:2007年至2017年

这张图里面的最左例和最上一行表示基金在偏股型基金的排名档位,1表示前20%,5表示后20%,依次类推。可以看出,从10年的平均数据来看,第一档的基金到下一年到达的最后一档的概率最大,最差的一档,来看到最好的概率最大。当然,10年的数据对金融市场上仍太短,但还是引出了一些思考。逻辑上来看,某年最好的基金,配置一定是最极端,或者行业,或者主题,这意味着对市场容错性就比较小,一旦市场风格生变,就容易“前军做后军”。从这个角度来看,最好与最差只是一线之隔。

如果从这一角度看,FOF做到“去差”,那么也是去掉了潜在的“最好”。在去差上不仅可以如此,还有更多更一般化的手段,比如基金经理核心管理层的变动、核心投资人员的变动、核心策略的变动,也可以直接排除出去;在调研中对基金经理“道德水平”的衡量。如果不是把持有人利益放在第一位的基金经理,可以离得越远越好;如果不是对投资热受,仅仅看成一份工作,再好的历史业绩,看起来都是美中不足……

FOF投基金不是按图索骥,更像是雕刻,去掉不需要的,剩下的即是想要的。

好买提醒:本文版权为好买财富所有,未经许可任何机构和个人不得以任何形式转载和发表。如有转载需求,请在文章下方留言。

重要声明

本文件中的信息基于已公开的信息、数据及尽调访谈等,好买基金或好买基金研究中心(以下简称“本公司”)对这些信息的及时性、准确性及完整性不做任何保证,也不保证所包含的信息不会发生变更。文件中的内容仅供参考,不代表任何确定性的判断。本文件及其内容均不构成投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。获得本文件的机构或个人据此做出投资决策,应自行承担投资风险。

本文件版权为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、 发表、引用或再次分发他人等任何形式侵犯本公司版权。本文件中的信息均为保密信息,未经本公司事先同意,不得以任何目的,复制或传播本文本中所含信息,亦不可向任何第三方披露。