来源:华宝财富魔方

分析师:王合绪 (执业证书编号:S0890510120008)

研究助理:胡鸿宇

1. 行情回顾,无视大盘回调,锂电池板块再创新高

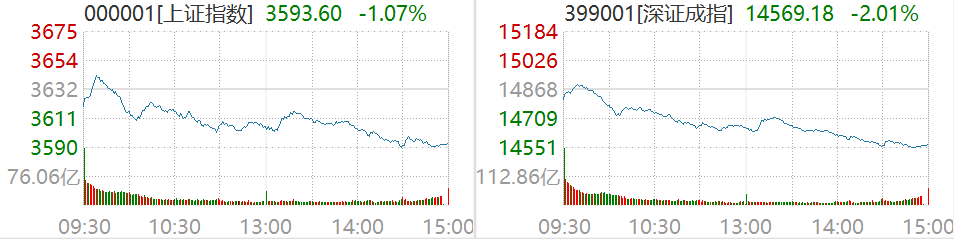

自春节后(2月3日-2月14日)因受到新冠病毒疫情影响,上证指数下跌2.00%,深证成指上涨2.19%,创业板指上涨7.34%,沪深300下跌0.40%,锂电池指数则大涨4.01%,新能源汽车指数下跌2.54%,整体锂电池板块表现要远超于大盘。

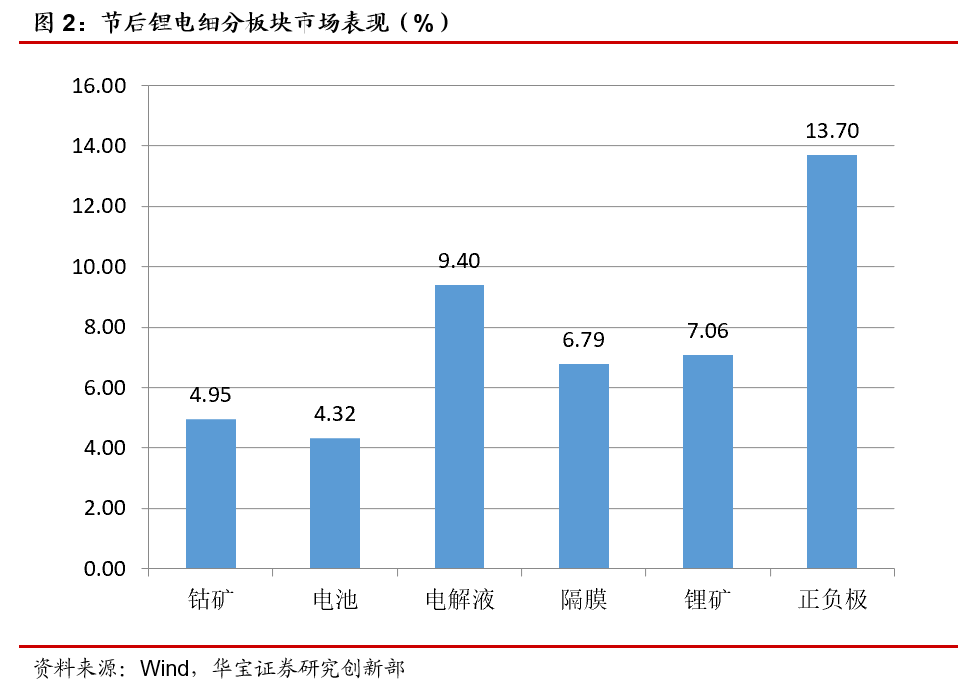

细分板块方面,上周锂资源板块平均上涨7.06%,钴资源板块平均上涨4.95%,正负极板块平均上涨13.70%,电解液板块平均上涨9.40%,隔膜板块平均上涨6.79%,电池板块平均上涨4.32%。

从市场反应来看,似乎锂电池相关产业链板块并不受疫情影响,而是一路高歌猛进,下文我们将从行业供给、需求以及企业自身等角度对新冠病毒疫情潜在产生的影响进行分析。

2. 新冠病毒疫情对锂电池板块的影响分析

2.1. 供给端:淡季复工推迟对锂电池产业影响有限

各省市推迟复工,产业链开工延期1-3周。疫情阴影笼罩下,这个春节假期有些长。为防止新型冠状病毒感染疫情因聚集工作和返程流动进一步蔓延,1月27日,国务院办公厅发布通知,延长2020年春节假期至2月2日,2月3日起正常上班。国务院通知发布后,广东、上海、湖南等地也相继对其行政区域内各类企业的复工时间做出了通知,明确表示行政区域内各类企业不早于2月9日24时起复工。随后各地均出台相关防控政策,多个地区要求企业在2月9日之后复工,这其中包括江苏、浙江、广东、安徽等主要消费地区,多个下游均表示将会在10号以后才有可能复工,此外由于外地务工人员返回工作所在地也须自我隔离14天,因此对于产业链开工时间实际影响1-3周,此后随着疫情得到初步控制,相关产业开工才会逐渐放开。

淡季复工时间推迟对于锂电池行业影响有限。根据中汽协统计的新能源汽车产量数据显示,一季度的新能源车产量占全年份额通常在10%(2019年占比达到22%是由于6月新能源车补贴滑坡导致下半年新能源汽车产销量大幅下滑,因此一季度占比略高),可以说一季度通常为相关产业链的淡季,因此相比较基建、钢铁等周期性行业,1-3周的停产对于锂电池相关企业来说影响有限,我们根据近两年的数据取平均值,假设20年新能源汽车在一季度的产量占比在17.08%,根据不同的复工时间和后续加班恢复度情况对锂电池行业进行简单测算(假设疫情结束后行业生产平稳):

对当年生产影响占比=新能源汽车在一季度的产量占比*复工推迟时间/一季度工作日*(1-后续完工恢复度)

可以看出,1-3周的复工推迟时间对于一季度为生产淡季的新能源汽车/锂电池行业来说,对于全年产量的影响十分有限,影响大致在1-3%范围内。综上,若大环境不发生变化,疫情导致的复工推迟对于锂电池行业影响有限。

间接影响:疫情导致省市间的交通物流通道阻塞,物流成本剧增影响产业链价格。因近期国内物流受限,卖方原辅材和物流运输价格上调,部分锂电池材料成交价格出现上涨。短期价格上涨并不持续,若疫情得到缓解物流通道得到缓解,相关成本自然会回落,因此物流成本导致的锂电池材料价格上涨持续性不强,影响将随着疫情控制而减轻。

综合来看,从供给端来看,疫情的爆发对于锂电池相关产业的影响是必然的,但是作为一季度为淡季的行业,物流成本的增加以及复工时间导致的产能减少对于整体行业来说影响的持续性较低,预计伴随肺炎疫情逐步稳定,锂电池产业供给将会逐步复苏,从中长期看,锂电池行业的景气度回升依旧需要从需求端去考虑。

2.2. 需求端:一月新能源车产销同比下滑明显,疫情影响仍未显现

总体:1月新能源车产销下降明显,疫情影响仍未显现。根据中汽协统计的数据,1月新能源车产销分别为4.0和4.4万辆,分别同比下降55.4%和54.4%,环比下降52.38%和73.01%,电动车销量渗透率约2.27%。其中,新能源乘用车产销分别为增长3.5和3.9万辆,同比下降56.3%和54.5%,环比均为下降68.8%。商用车产销均为0.5万辆,同比分别下降37.4%和51.7%,环比分别下降86.5%和86.8%。1月同比大幅下滑,主要系去年一季度延续18年底抢装导致同期基数较高,此外由于今年春节时间在1月,相比去年工作日数量减少,和去年同在春节期的2月相比,仅减少0.9万辆,实际下降幅度并不大。且今年1季度受疫情影响,但由于疫情大面积爆发于1月下旬,整体需求减弱的信号并不明显,整体销量的回落会后延至2-3月显现,参考SARS期间我国传统汽车的销量走势,待疫情出现稳定,需求逐渐回暖,预计整体市场将会低开高走。

直接影响一:终端需求的主力运营车因疫情原因需求放缓。由于传统新能源车销售中主力需求为滴滴等运营车辆,但受到疫情影响旅游餐饮等收入直线下滑,居民隔离在家后出于对疫情的防护将减少运营车辆的需求。

特锐德子公司特来电作为全国充电桩数量市占率最高的企业,其每日充电桩充电量也能说明新能源车目前的使用情况,此外由于其主要布局运营车辆快充充电桩和公交车充电桩,因此也侧面说明了市场上公共运营车辆运营次数和时间的减少。

直接影响二:购车需求和消费需求短期下降明显。个人消费层面,受疫情影响,消费者增加了自我保护意识,居家隔离减少出行。有短期购车的消费者也延缓了购车计划,这将严重影响汽车销售。这种局面要等到疫情解除一级响应之后还会持续一段时间,另外,疫情对其他行业的运行也产生了影响,消费者收入减少后也会暂缓购车计划。对四线以下城市来说,家庭首台车的购买就会延后,一至三线城市消费者换购的需求也会受到影响,从短期来看,汽车总体消费需求进一步降低,这种情况甚至会影响全年。

中国汽车流通协会调查数据显示,截至2月14日16时,协会监测调研的65家汽车经销商集团共计4222家4S店,综合复工率仅为8.55%。从侧面说明了整体下游销售市场在疫情期间的疲软问题。

综上,短期受到疫情的影响,新能源汽车的需求因公共运营车辆的需求减少以及居民消费需求的转向将会短期出现下滑,也将直接影响到锂电池产业链上的企业开工和收入状况,从中长期来看新能源汽车的产销量预计低开高走回升的影响因素将是海外供应链的需求持续增长和国内双积分政策实行而带来的产业链需求向好。

间接影响:WHO宣布冠状病毒为PHEIC,可能影响锂电池部分企业对外的出口。世界卫生组织已经宣布新型冠状病毒感染的肺炎疫情已构成国际关注的突发公共卫生事件,因此,一些国家和企业可能以防止疫情扩散为由,拒绝接受已经订购的货物,将原有订单撤销。据不完全统计,已有超过60个国家发布了对中国的入境管制措施,阻碍了我国新能源汽车产业链企业海外市场发展。因此部分锂电池产业链企业给海外客户供货可能在PHEIC未恢复前出现潜在的阻碍,从而影响公司一季度的海外业务收入。

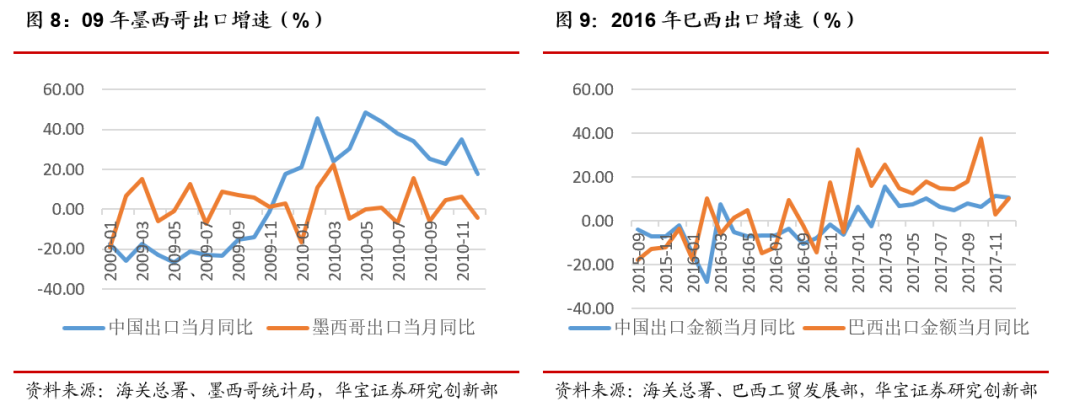

不过根据09年甲型H1N1和16年寨卡病毒被WHO列为PHEIC期间的主要影响国家的出口金额来看,和其他国家相比不存在过度的降幅,从历史经验来看,相关疫情被列为PHEIC对受影响国的出口影响并不显著,没有使其趋势与其他国家显著分化,PHEIC象征意义大于实际影响,但疫情本若持续加重可能会影响到相关需求从而对锂电池产业链企业出口产生影响。

2.3. 企业内部:疫情短期影响工厂开工,产销减少企业毛利受损

锂电池产业链作为标准制造业,在经营中的三费情况(销售费用,管理费用,研发费用)也是直接影响公司毛利率的主要关注点,收到疫情影响,全国产业链将推迟开工,势必影响到整个行业一季度的产销量。而为了响应国家号召,大部分企业将会在推迟开工期间继续发放员工工资,因此整体来看人工费用和折旧摊销将是固定成本,而销售收入研发费用以及原材料为随产销量变化的可变成本,在一季度企业可能因疫情而减少产销量的情况下,单位人工成本和折旧摊销费用将会增加,影响企业的毛利率。

我们选取部分上市公司进行成本分拆:由于对于成本分拆的分析仅在上市公司招股说明书中体现,因此选取四家上市时间较短的企业进行对比,其中人工+折旧占比分别为21%、19%、9%、7%,平均值为14%。

假设由于疫情整体行业产出分别减少5%、10%和15%,对应上游原材料价格小幅上涨的环境下,整体行业的初始平均毛利率为25%,分别对应企业毛利率下降至17.88%、16.93%、15.89%。

因此我们重点关注固定资产占比较大或生产人员占比较大的产业链企业,这部分企业在受到疫情影响的情况下可能因减产而增加企业的成本,从而影响其毛利率。

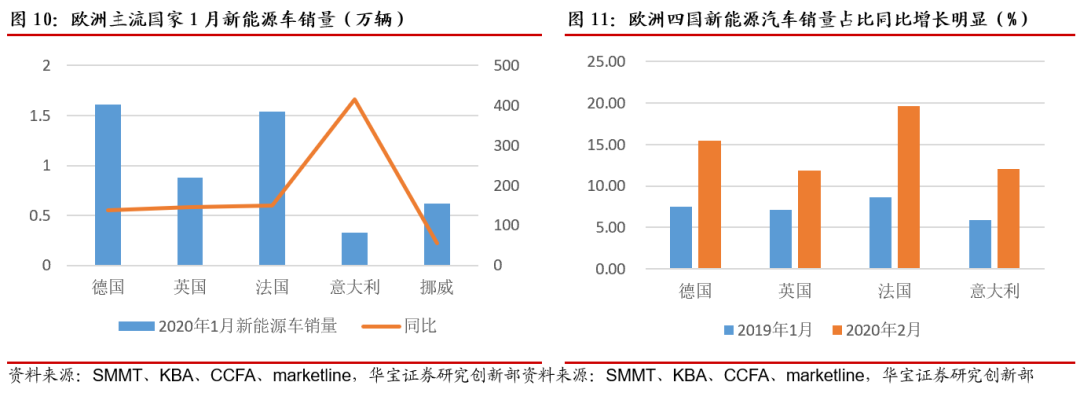

2.4. 外部市场:欧美市场发酵,催生产业链全球化供给

欧盟正式实行碳排放新规,欧洲新能源车1月销量强势增长。随着欧盟碳排放法规正式实施,德国等欧洲老牌强国开始提升财税补贴支持,德法英等国提前禁售传统燃油车时间表,叠加大众等知名车企MEB平台的开展,我们认为2020-2021年将是欧洲新能源汽车市场爆发的关键年份。从1月销量来看,新能源车销量呈现高增长趋势,欧洲前四大汽车市场德、英、法、意新能源汽车同比增长均超100%,而老牌新能源车市场挪威等国新能源车销量则保持稳定增长,挪威新能源车的渗透率甚至已高达60%,各地新能源车渗透率也有显著提升,在2020年初,欧洲车企明显增加新能源车推广力度,未来销量有望持续增加。

欧洲传统车市电动车销量实现超预期增长。其中欧洲四大车市德、意、法、英新能源汽车(含BEV/PHEV)分别同比增长138%、415%、149%、145%;从车型类别看,EV销量增长明显。除德国外,其余市场EV车型的销量增加更为突出,我们认为背后主要是政策引导所致。当前除了德国对于EV/PHEV实行较为均等的财政补贴之外,大部分欧洲国家的政策向EV车型倾斜明显,加之欧洲国家对于续航里程的要求相对不高,带来EV车型的高增长。

特斯拉销量持续向好,中国工厂10日复工,宁德时代进入其电池供应链,国产化稳步推进。特斯拉披露2019Q4所有车型产量10万辆、交付11.2万辆,分别环比增长9.1%、15.5%,并已签约CATL,将加速上海工厂的国产化进程。此外,ModelY(续航504KM)一月已开始量产,进度大超预期,特斯拉美国工厂Model3/Y产能提升至40万辆,20年产能有望提升至50万辆。

综上,在欧洲实施第四阶段碳排放标准的大环境下,欧洲新能源汽车需求的持续增长叠加特斯拉Model319年Q3以来持续增长的销量提振的锂电池产业链需求,这也是在国内发生新冠病毒疫情以来支撑企业一季度业绩的增长亮点之一,虽然受疫情影响多数企业在一季度收入和产销量上会不可避免的出现下滑,但是海外需求叠加特斯拉国产化,将是中长期国内锂电池产业链企业持续向好的增长点。

3. 投资建议:短期波动影响有限,长期看特斯拉国产化+欧洲市场持续发酵,布局相关供应链上动力电池和电池材料企业

受疫情影响供给端企业推迟1-3周复工,对一季度处在淡季的锂电池/新能源汽车行业影响有限。多个地区要求企业在2月9日之后复工,此外由于外地务工人员返回工作所在地也须自我隔离14天,因此对于产业链开工时间实际影响1-3周,此后随着疫情得到初步控制,相关产业开工才会逐渐放开。新能源汽车一季度销量占全年占比不超过20%,因此出于淡季的相关产业链受复工推迟影响有限。

据中汽协,1月新能源汽车产销量分别为4和4.5万辆,同环比下滑严重,考虑到1月春节提前,数据有所失真。根据中汽协统计的数据,1月新能源车产销分别为4.0和4.4万辆,分别同比下降55.4%和54.4%,环比下降52.38%和73.01%。由于今年春节时间在1月,相比去年工作日数量减少,和去年同在春节期的2月相比,仅减少0.9万辆,实际下降幅度并不大。且今年1季度受疫情影响,但由于疫情大面积爆发于1月下旬,整体需求减弱的信号并不明显,整体销量的回落会后延至2-3月显现,参考SARS期间我国传统汽车的销量走势,待疫情出现稳定,需求逐渐回暖,预计整体市场将会低开高走。

受疫情影响需求端运营车辆和个人消费需求短期均会出现下滑,从中长期看整体市场持续向好,相关需求随疫情结束会出现反弹。运营车辆端,特锐德子公司特来电作为全国充电桩数量市占率最高的企业,其单日充电量从年前800万度/天降至2月150万度/天,下降明显,由于其主要布局运营车辆快充充电桩和公交车充电桩,因此也侧面说明了市场上公共运营车辆运营次数和时间的减少。个人销售端,截至2月14日,协会监测调研的65家汽车经销商集团共计4222家4S店,综合复工率仅为8.55%。从侧面说明了整体下游销售市场在疫情期间的疲软问题。

从企业内部角度出发,企业响应政府号召对未开工的工人发放工资,若企业减产则其单位成本增加,整体毛利率会因此出现下滑。我们选取部分上市公司进行成本分拆:由于对于成本分拆的分析仅在上市公司招股说明书中体现,因此选取四家上市时间较短的企业进行对比,其中人工+折旧占比分别为21%、19%、9%、7%,平均值为14%。假设由于疫情整体行业产出分别减少5%、10%和15%,对应上游原材料价格小幅上涨的环境下,整体行业的初始平均毛利率为25%,分别对应企业毛利率下降至17.88%、16.93%、15.89%。

短期受疫情影响,市场会受到冲击,中长期来看锂电池产业链企业的业绩提升来源于欧洲新能源产业的发酵和特斯拉国产化的提振,整体市场长期将持续向好。欧盟正式实行碳排放新规,欧洲新能源车1月销量强势增长。其中欧洲四大车市德、意、法、英新能源汽车分别同比大增138%、415%、149%、145%;特斯拉销量持续向好,中国工厂10日复工,宁德时代进入其电池供应链,国产化稳步推进。特斯拉披露2019Q4所有车型产量10万辆、交付11.2万辆,分别环比增长9.1%、15.5%,并已签约CATL,将加速上海工厂的国产化进程。长期看,锂电池相关产业链公司将会因整体市场需求增长而业绩向好。

投资建议:短期内相关产业链企业必然会有所波动,建议关注固定资产占比和生产人员占比较低企业,该部分企业因减产而减少的毛利率较少,关注布局海外客户的电池材料(正负极、隔膜)客户,从历史经验看PHEIC并不会对该国的出口产生负面影响;中长期看,由于欧美新能源市场的发酵叠加特斯拉国产化稳步推进,建议关注进入海外知名车企供应链的动力电池企业和电池材料企业。

4. 风险提示:

新能源车产销量不及预期,锂电行业竞争加剧,产业链原料价格大幅波动,新能源行业政策不及预期,新冠疫情超预期恶化,延长对市场冲击。