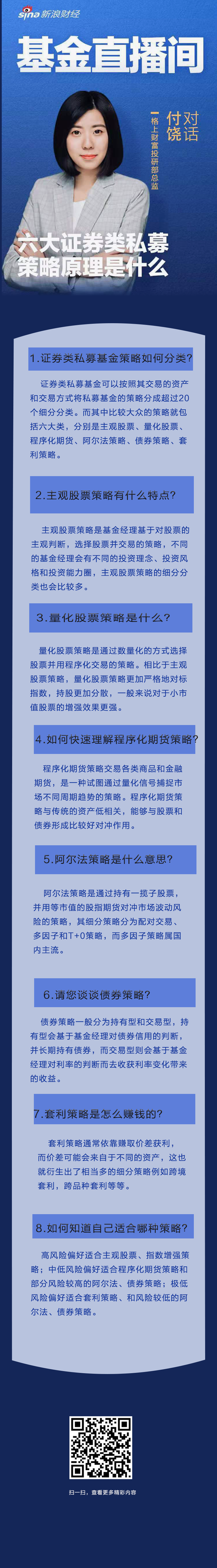

格上财富付饶:私募基金不能“随性”买 注意3大要点

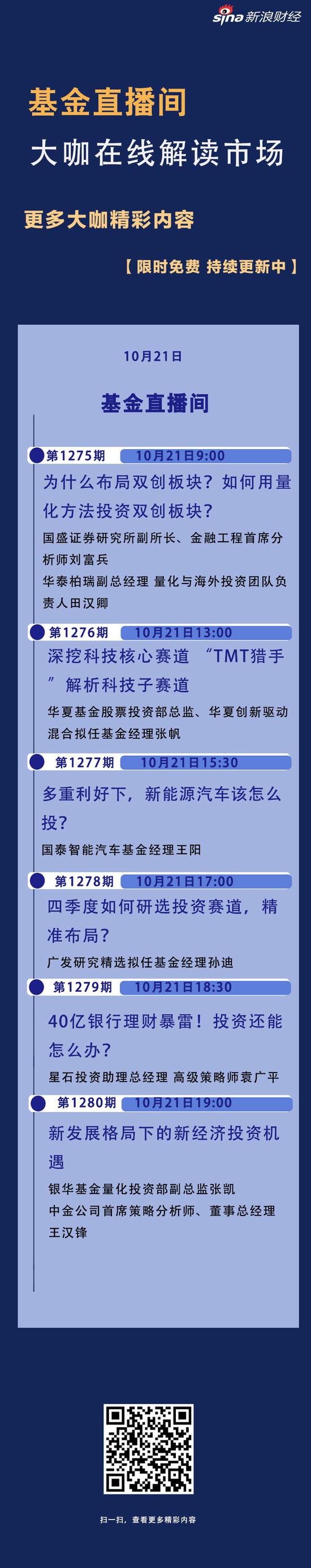

A股迎来“黄金底”,年后如何投资布局是目前投资关注的重点之一。新浪财经特推出《基金直播间》,邀请基金经理在线路演解读市场。2月14日15:00格上财富投研部总监付饶分享,主题为:解析六大类证券类私募策略原理。>>>点击查看视频

私募基金策略如何分类?

金融市场的投资品种类繁多,而证券类私募基金交易的资产通常是股票、债券和衍生品,我们可以按照其交易的资产和交易方式将私募基金的策略分成超过20个细分分类。而其中比较大众的策略就包括六大类,分别是主观股票、量化股票、程序化期货、阿尔法策略、债券策略、套利策略。这六类策略有着不同的收益风险特征,会在个人投资者资产规划中扮演着不同的角色。

主观股票策略是基金经理基于对股票的主观判断,选择股票并交易的策略,不同的基金经理会有不同的投资理念、投资风格和投资能力圈,主观股票策略的细分分类也会比较多。在投资主观股票策略的时候,我们建议选择投资理念契合的基金经理并进行长期和逆向的投资。

量化股票策略

量化股票策略是通过数量化的方式选择股票并用程序化交易的策略。相比于主观股票策略,量化股票策略更加严格地对标指数,持股更加分散,一般来说对于小市值股票的增强效果更强。量化股票策略常作为代替股票市场暴露的投资工具,我们建议个人投资者,有观点、不追高。

程序化期货策略

程序化期货策略交易各类商品和金融期货,是一种试图通过量化信号捕捉市场不同周期趋势的策略。程序化期货策略与传统的资产低相关,能够与股票和债券形成比较好对冲作用。投资者可以在策略回撤期买入,并且基于程序化期货的盘整期较长,建议投资者的投资期限在两年以上。

阿尔法策略

阿尔法策略是通过持有一揽子股票,并用等市值的股指期货对冲市场波动风险的策略,其细分策略分为配对交易、多因子和T+0策略,而多因子策略属国内主流。由于阿尔法策略具有有效策略衰减的现象,我们建议投资者选择有丰厚底蕴的量化团队,并且在策略最有效的时期投资。

债券策略

债券策略一般分为持有型和交易型,持有型会基于基金经理对债券信用的判断,并长期持有债券,而交易型则会基于基金经理对利率的判断而去收获利率变化带来的收益。对于债券类策略,我们会关注基金经理信用风险的管理水平,以及集中度水平,防止单一风险事件对产品造成过大的影响。

套利策略

套利策略通常依靠赚取价差获利,而价差可能会来自于不同的资产,这也就衍生出了相当多的细分策略例如跨境套利,跨品种套利等等。在投资套利策略的时候,我们建议个人投资者清晰地了解套利的原理,警惕隐含风险和高收益陷阱。

六大策略在个人资产规划中的位置

基于六大策略收益和风险的不同特征,从低风险低收益的套利策略,到高风险高收益的股票策略,不同的可以做到满足不同类型客户的偏好。高风险偏好的投资者适合主观股票、指数增强策略,中低风险偏好的投资者适合程序化期货策略和部分风险较高的阿尔法、债券策略,极低风险偏好的投资者则适合套利策略、和风险较低的阿尔法、债券策略。在家庭资产配置金字塔中,套利策略、阿尔法策略可放在保本层,股票策略、债券策略和代表商品市场暴露的商品期货策略可以放在资产层,而波动较高的股票和期货策略则可以放在收益层。