【福利贴:听白酒专场策略会,抽取茅台酒!】林园+但斌+5基金经理+6分析师(抽奖:茅台酒)

来源:圆信永丰基金

新年伊始,万象更新。首先祝各位投资人新年快乐!

2020年回顾

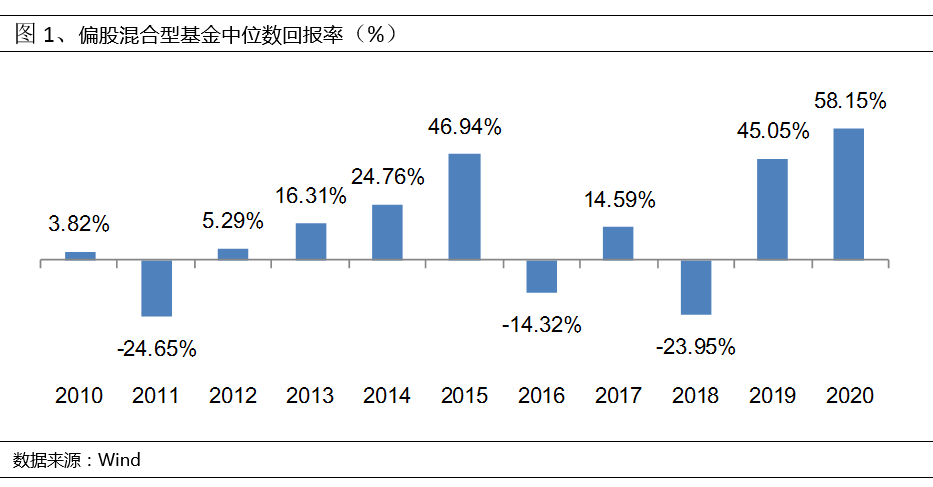

回顾2020年,偏股混合型基金的中位数收益率达到了58.2%,是2010年以来最高的一年。许多投资者关注的是2021年是否还有好的回报,A股的牛市历史上看很难持续三年,是不是2021年是调整的一年?

2020年A股上涨的脉络非常的清晰:一是整个流动性环境在疫情冲击的状况下是中性偏松的,对冲经济下滑;二是中国国内疫情较早得到控制,经济复苏的力度偏强。流动性和盈利预期均利好A股。

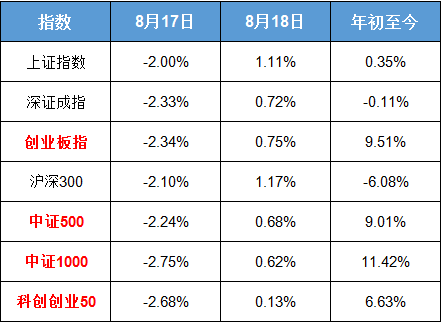

和以往牛市不同的是我们看到了机构定价权的上升。过去牛市多体现为个股和指数同涨,例如,2005年7月到2007年的牛市,个股的中位数涨幅在3倍多。2008年11月-2010年10月以及2014年6月-2015年6月的牛市,个股的中位数涨幅在2倍左右。而2019年以来的牛市个股的中位数涨幅不到20%(其中2020年个股中位数涨幅为0)。这反映出增量的流动性主要来自于机构(外资和国内公募基金)。

2021年展望

展望2021年,A股的能见度显著低于2020年,因为影响A股市场的因子不再是同向波动而是反向波动,而各个因子影响的力度均不好判断,而这些恰恰决定了A股市场究竟是牛是熊。

相对清晰的因子是企业盈利稳中向上——新兴产业例如光伏、新能源车、半导体、通讯等行业的需求预期乐观;传统产业虽然没有明确的需求增长预期,但供给在2016年以后的供给侧改革后得到了良好的控制,不需要大幅的基建拉动,企业盈利也明显改善。2020年出现了大范围的涨价,不仅在传统供给侧改革领域,甚至出现在光伏(胶膜、玻璃、硅料)、新能源车(碳酸锂、电解液)、电子(面板、LED、芯片)等传统降价放量板块。

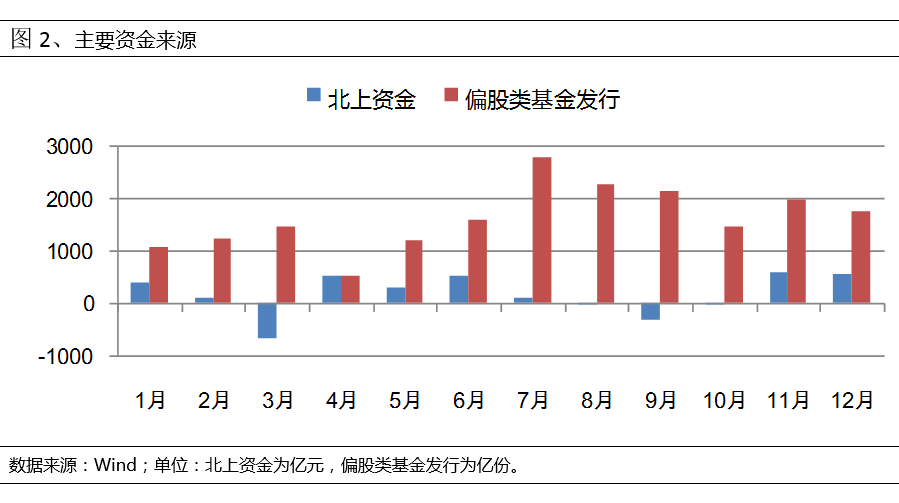

相对模糊的因子是流动性因子——它取决于金融监管力度、对杠杆增加的忍受程度、是否出现强势美元、核心通胀是否走高、公募基金份额的上升幅度等多维度多层次的变量,很难做出清晰的判断。我们倾向于如下的观点:从过去两年我们跟踪的各政府部门的政策调整来看,政策制定日趋贴近经济和市场,随着政策周期日趋成熟和完善,对A股估值摆动的影响也越来越小,在这样的条件假设下,如果不出现经济过热,A股市场可能连续第三年向好。因此,我们对市场的看法是谨慎偏向乐观的。

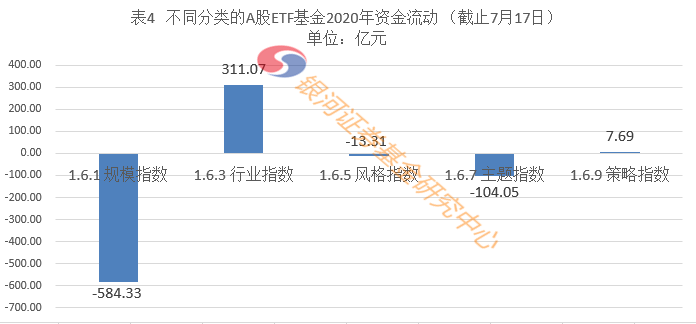

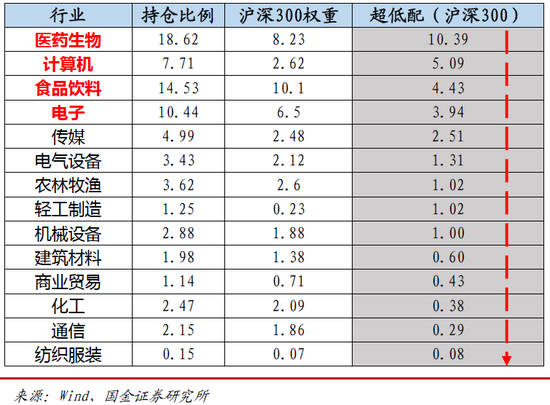

行业板块来看,投资者最想问的问题是公募基金抱团取暖何时瓦解,但我们想说的是,基金的行业配置也是在不断变化的,例如2019年的机构重仓股未见得在2020年还能取得正收益,2020年上半年重配的行业也未见得能持续到2020年下半年。所有的行业配置和个股取向围绕行业的景气周期和个股的盈利增长展开。2021年,在现有资金流入结构不变的前提下,机构主导市场定价权仍然是大概率事件。

风险提示

本资料为圆信永丰基金研究人员依据公开资料和调研信息撰写,不作为任何法律文件,所载观点均为当时观点,仅供投资者参考,不构成任何投资建议。公司不对本资料中所载观点及信息资料的准确性、完整性作任何担保或保证。投资者在投资我司基金产品前,请务必认真阅读《基金合同》及《招募说明书》等法律文件。基金管理人所管理的基金的过往业绩并不预示其未来表现。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用资产,但不保证所管理的基金一定盈利,也不保证最低收益。

扫二维码 领开户福利!