新浪财经讯 博时基金旗下博时产业新趋势混合发行,认购期2020-02-03至2020-02-14。该基金策略方面根据沪深300指数估值决定仓位;基金经理蔡滨赢基准 兰乔1只产品输基准;后市看好战略新兴、消费升级主线。

策略:根据沪深300指数估值决定仓位

比较基准:沪深300指数收益率*60%+中证综合债指数收益率*30%+恒生综合指数收益率*10%。

仓位方面,该基金的股票资产投资比例为0%-95%,其中投资于具备产业创新、产业升级和产业转型等趋势的股票(以下简称“产业新趋势股票”)比例不低于非现金基金资产的80%。 港股通标的股票的投资比例为股票资产的0%-50%。

该基金投资策略分三个层次:首先是大类资产配置,即根据经济周期决定权益类证券和固定收益类证券的投资比例;其次是行业配置,即根据行业发展规律和内在逻辑,在不同行业之间进行动态配置;最后是个股选择策略和债券投资策略。

资产配置策略方面,(1)当沪深300指数的整体估值水平处于过去十年的后20%分位,同时未来一年上市公司预测盈利增速、资产回报率能够提高,我们将提高股票资产配置比例,股票资产占基金资产的比例为50%-95%。

(2)当沪深300指数的整体估值水平处于过去十年的前20%分位,同时未来一年上市公司预测整体盈利增速、资产回报率将出现下滑,我们将降低股票资产配置比例,股票资产占基金资产的比例为0%-45%。

(3)除上述两种情况以外,该基金股票资产占基金资产的比例为45%-90%,本阶段该基金股票资产配置的重点是行业配置和个股选择。我们将遵循该基金的选择标准,寻找估值合理、盈利趋势向好的公司。

股票投资策略方面,产业新趋势主题主要是指在中国经济结构产业创新、产业升级和产业转型这一大趋势中不断涌现出来的行业个股的投资机会。行业筛选策略方面,该基金将综合经济周期阶段、政府产业政策、市场需求变化、行业生命周期阶段及竞争格局、技术水平及发展趋势等因素,进行股票资产在各细分子行业间的动态配置。

在个股选择上,该基金采用定性与定量相结合的方式,自下而上,对产业新趋势行业上市公司的投资价值进行综合评估,精选具有较强竞争优势的高成长上市公司作为投资标的。

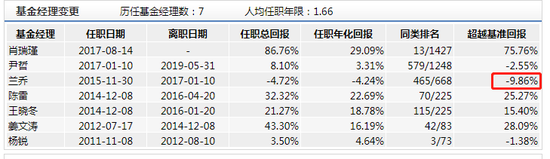

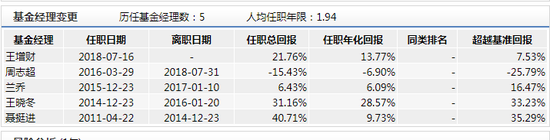

基金经理:蔡滨赢基准 兰乔1只产品输基准

蔡滨先生,硕士。2001年起先后在上海振华职校、美国总统轮船(中国)有限公司、美国管理协会、平安证券工作。2009年加入博时基金,历任研究部研究员、研究部副总经理兼资本品组组长等,现任权益投资成长组投资副总监。

任职期业绩如下:博时主题行业混合(LOF)基金(2014.12.26-2016.4.25),博时工业4.0主题股票基金(2016.6.8-2019.6.4),博时产业新动力混合基金(2015.1.26-至今),博时外延增长主题混合基金(2016.2.3-至今),博时战略新兴产业混合基金(2017.8.9-至今),博时逆向投资混合基金(2017.11.13-至今),博时荣享回报混合基金(2018.8.23-至今)。

兰乔先生,硕士。2010年从清华大学硕士研究生毕业后加入博时基金。历任研究员、高级研究员、资深研究员、基金经理助理、资本品组组长。

任职期业绩方面,博时回报混合基金(2015.11.30-2017.1.10)

博时卓越品牌混合(LOF)基金(2015.12.23-2017.1.10)

博时工业4.0主题股票基金(2016.7.4-至今)

博时军工主题股票基金(2017.7.4-至今)

基金经理看好战略新兴、消费升级主线

展望后市,蔡滨和兰乔表示,看好未来3至5年国内权益市场机遇,目前市场估值水平整体不贵,无论是纵向与历史水平对比还是横向与全球主要指数对比,均处于“洼地”,具备较高配置价值;政策鼓励储蓄资金、保险资金、理财资金等布局权益市场,给市场带来了增量和信心;而在中国 GDP 增速降档的背景下,上市公司作为各行各业优质公司的代表,盈利增速表现强于 GDP 增速,有高质量增长的公司表现和投资价值更为突出。

蔡滨认为,站在当前时点,从权益市场的投资机会来看,产业升级的投资机会相较于前几年具备更高的确定性,不少行业的格局更加明朗,其中头部企业未来发展的确定性大大提高,从细分机会来看,受益于创新的战略新兴产业如 TMT 产业、新能源、新材料、生物医药、高端装备等;受益于升级的消费服务业如文体娱乐、医疗服务、金融服务、食品饮料、耐用消费品等;以及受益于转型传统产业如矿产、能源、化工、地产、建筑等行业有突出的结构性机会。