原标题:浦银债市观察 | 货币政策预期转松,债市收益率下行来源:浦银安盛基金

11.22-11.26

债市焦点

1、国务院召开经济形势部分地方政府主要负责人座谈会,会议指出,面对新的经济下行压力,要强化“六稳”“六保”。

2、国务院常务会议提出,面对新的经济下行压力,要加强跨周期调节,更好发挥专项债资金带动社会资金作用,扩大有效投资。加快今年专项债剩余额度发行,合理提出明年专项债额度和分配方案。

3、美国总统拜登宣布提名杰罗姆•鲍威尔连任美联储主席。

4、南非国家传染病研究所称发现B.1.1.529新变种新冠毒株,预计比德尔塔传播力更强。

债市走势回顾

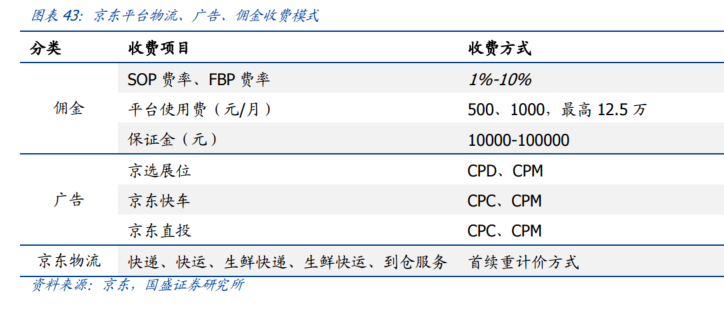

11 月份, 大宗商品价格以回落为主,债市由此前的担心“滞胀”,转为主要担心“滞”。从月内召开的官方会议新闻稿等信息看,目前政策决策层也意识到了经济面临的新的下行压力,并且显示出加码稳增长的意愿。不过,截至目前信息看,稳增长的政策也更倾向于是结构性的、定向的。另外,月内央行公布三季度货币政策执行报告,其中删除“总闸门”、“大水漫灌”,使得债市乐观情绪有所升高。11月全月,国开收益率曲线总体下行,月内国开 1Y、3Y、5Y、10Y 收益率分别下行7BP、20BP、19BP、19BP。

图:国开债10Y现券收益率

单位:% 数据来源:wind,截至2021.11.26

债市策略

基本面方面,11月份央行继续鼓励商业银行增加符合要求的房地产领域贷款,11月份地方专项债发行基本符合预期,预计11月份社融增速小幅回升;同时,近期大宗商品价格以回落为主,市场关注焦点由此前的“滞胀”,转为主要关注“滞”。

政策方面,年底市场开始关注明年经济、政策的定调;目前政策决策层意识到了经济面临的新的下行压力,并且显示出加码稳增长的意愿;不过,稳增长的政策更倾向于是结构性的、定向的,对于经济增速的提振效果预计较为温和。

流动性方面,目前市场对流动性的乐观情绪上升,但银行间、交易所回购利率水平在11月末最后两个交易日较 10 月末有了一定的升高,或许说明在央行OMO操作力度维持不变的情况下,随着银行间与交易所隔夜回购的规模双双提高,在月末等关键时点的资金面脆弱性有边际升高。

后市展望

利率债方面,综合来看,近期市场焦点由“滞胀” 转为“滞”,对稳增长政策出台的预期也有所加强;在“总闸门”被删除后,预计资金面总体将保持稳定,后续在月末及税期等时点的扰动可能有所增加;在经济中新的下行压力得到有效对冲之前,债市环境依然相对有利,但随着收益率曲线的平坦化,进一步下行的空间逐渐收窄;预计未来一段时间,债市收益率可能将以区间波动为主要形式,波动中枢有望小幅下移。

信用债方面,当前信用债市场调整的主要因素包括:理财相关监管政策趋严影响、地产债信用风险加速暴露等。地产债方面,在收益率大幅波动、境内外债券融资冻结、金融机构排查风险的情况下,依靠行业和市场本身难以缓解地产企业信用风险,继续关注政策的支持效果以及是否能够带来地产基本面见底回升。城投债方面,当前土拍降温可能影响区域财政收入,进而影响城投回款速度,同时影响城投报表土地资产质量,进而影响融资能力。而城投监管政策仍处于收紧周期,弱资质平台融资难度加大,倒逼转型,平台债务风险将呈现零星点状爆发。在此情形下,如何识别转型下的平台尾部风险尤为重要。

可转债方面,短期疫情是冲击变量,债券是止盈点,股市影响结构化。股市方面,整体行情反映出资金在货币政策预期转松下,抛弃防御性,选择成长进攻的特点,但板块持续性普遍较差。本周股债交易逻辑均在货币政策预期转松这个点上,过去一段时间所有关于政策的增量信息,都是指向长期维度内宽信用的确定性提升。我们认为债市如果受益于此次疫情出现高开行情,则是止盈点。而股市短期难免全面受到波及,上游资源由于前期涨幅大且逻辑受损,预计影响最大,而医药短期较为受益,其余板块挖坑之后重点关注农林牧渔等价值股和新能源、半导体、军工等成长股。

风险提示:基金有风险,投资需谨慎。以上数据来源Wind。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。本资料归我公司所有,未经书面许可,任何机构和个人不得对所述内容进行任何有悖原意的删减或修改。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益,不代表未来业绩的预示或预测。基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》等基金法律文件。