市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

引言

2021年全球经济共振式复苏的背景下,如何把握中国市场投资机遇?“十四五”规划开局之年,A股投资机会在哪里?本文分享了上投摩根投研团队对明年国内外宏观经济政策的最新研判,及对中国股债市场投资机遇的展望。

核心结论

疫苗进展助力2021年全球经济共振式复苏,预计基数效应推动中国经济在一季度迎来高点,全年增速有望恢复至疫情前的水平,货币政策渐趋中性。A股企业盈利加速,顺周期板块配置价值上升,政策预计仍相对友好的一季度或是较好的做多窗口。利率债配置价值逐渐显现但尚待利空出尽,违约事件冲击下信用债仍需甄别,转债估值较高配置价值不如正股。

2021年中国经济将进一步走出疫情冲击,预计全年实际GDP同比将恢复到疫情前水平,或至7%以上。预计今年经济增速逐季上升,高点将出现在明年一季度,二季度后增长将逐步回落。2020年全球宽松货币政策的传导,叠加2021年国内及海外经济改善,通胀总体趋于上行,预计CPI节奏上先下后上,幅度温和;PPI有望在一季度同比转正,这将是企业盈利改善的积极信号。

工业生产率先走出疫情低谷,并已恢复至2019年以来的最高水平,且企业主动补库存的意愿有上升迹象。固定资产投资结构上,房地产持续好于预期,但随着融资政策收紧、银行房贷额度限制,预计2021年房地产投资增速将趋缓。2020年基建投资略不及预期,但财政资金尚可,为后续相继发力预留了空间。

2020年年中以来,经济增长结构上的内生动力逐步增强。一方面,制造业投资超预期转正后,连续3个月同比正增长,反映企业资本开支意愿上升;另一方面,消费结构上,可选消费(如汽车、家电、服装、化妆品等)增速加快,已超过前期的必需消费。

服务业恢复仍较为滞后,但随着全球疫苗取得积极进展,有望在2021年迎来更明显的修复。疫苗的积极进展也将有利于欧美等成熟国家的经济复苏,叠加海外低利率政策下资本开支扩张与企业补库存,有利于中国出口保持韧性;此外,RCEP的签订,也对东亚区域内的贸易增长有利。

随着国内经济逐季好转,央行的货币政策操作已从“应对疫情下的危机模式”中逐步退出。从降准、降息节奏的规律来看,10月进入“暂停期”。流动性方面,二季度短端利率创年内低点后,已回到政策合意的利率走廊区间;近期央行增加公开市场净投放,体现对年底的资金面及信用债市场信心的呵护,但资金面总体维持紧平衡。展望未来,随着复苏的确认,货币政策状态更趋中性。

2020年信用扩张主要自于政府逆周期政策发力与企业信贷、债券融资需求上升,但进入2021年后均面临减速。截止三季度,中国宏观杠杆率较去年底上升24.7%至270.1%,来自金融稳定与防范风险的考量在上升。预计2021年社融存量增速将逐步见到拐点,回落2%左右至12%附近。

此外,2021年为十四五规划的开局年,从五中全会公报中已可见未来经济政策更着眼长期的高质量发展。“创新”、“绿色”等关键词值得重点关注,因为在宏观政策转向“精准发力”中将更为受益。

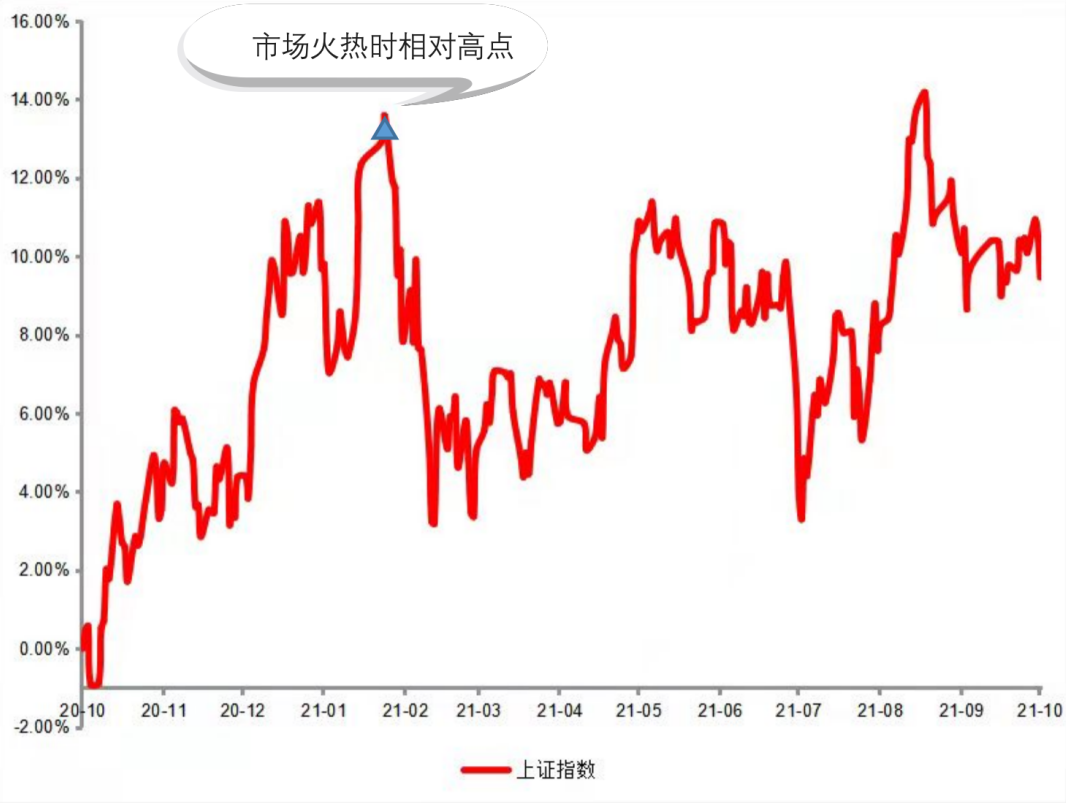

展望2021年,在疫苗的普及下,欧美的复苏很可能在2021年春夏开始显著加强,前期被推迟和压抑的聚会和消费需求可望出现报复性释放,并带动就业恢复,进一步推动经济在2021年下半年出现较高的增长。在全球复苏共振的主题下,预计2021年A股公司整体盈利增速有望回到10%以上。结构上,随着经济的复苏,顺周期行业的基本面将更为强劲,故沪深300增速有望好于创业板。节奏上,春季行情在流动性及基本面改善下可以期待,上半年金融周期及可选消费行业盈利预期逐季改善,下半年的盈利趋势则需要观察全球货币政策和财政政策变化。成长板块方面,新能源车、消费电子、光伏、军工等行业大概率保持较高景气状态。

总体上,2021年流动性对市场的影响将逐步走弱,基本面的重要性进一步提升;预计一季度处于典型的复苏中期,盈利改善、政策相对友好,仍然是较好的做多时间窗口。截至2020年11月底,顺周期行业估值约在历史的30%分位左右,仍有进一步提升空间。二季度以后需要关注政策的风向,业绩确定性较高的行业或有持续超额收益。行业上,相对看好金融、有色、化工、汽车、家电、新能源车、消费电子、光伏、军工等。下半年在全球经济恢复到潜在增速前,政策预计将维持宽松,但不排除2021年二季度以后的通胀趋势可能会对政策造成重大影响,关注经济过热可能引发全球政策收紧的风险。

利率债方面,今年4月底后,利率债已经经历了比较明显的调整,截至11月底短端国债收益率处于60分位值附近,中长端国债处于50分位值附近,利率债已经有一定的投资价值。但从货币政策及信用周期来看,明年随着经济持续恢复和货币政策边际收敛,利率或仍有小幅冲高的压力。随着明年财政政策逐步退出,外需在疫苗落地疫情控制后集中释放,宽信用或逐步见顶回落,此后若投资和消费内生动能不及预期,经济增长动能或将有所减弱,从而带来利率债的配置机会。

在信用债方面,经济韧性较强,中上游行业表现强于下游,但在无序的违约冲击下,经济增长对信用基本面的积极影响边际减弱,更应关注市场风险偏好收缩后,信用债主体融资能力的变化。2020年四季度及2021年3-4月均为信用债、甚至是银行贷款的到期高峰,后续违约率有继续攀升的压力。目前信用债短端相对存单和资金价格,性价比较低,中长端收益率与理财、贷款相比,缺乏明显的投资价值,但收益率绝对水平已经逐渐具有配置价值。可转债方面,当前估值在历史上偏高位置,从配置价值上不如正股,需等待后续更好的配置时机。

扫二维码 领开户福利!

扫二维码 领开户福利!