西部利得基金:

回归基本面,理性地为年后做布局

01

回归基本面,理性地为年后做布局

上周市场冲高回落,各大指数涨跌互现。中小板指数表现最好,上涨近2%,上证综指数表现较弱,下跌0.5%。从行业上来看,申万28个一级行业中12个上涨、16个下跌,表现最好的前三个行业为计算机、电子、医药生物,涨幅依次为+3.40%、+2.64%、+1.56%,休闲服务、交通运输、银行板块涨幅靠后。

回归基本面,理性为年后布局。当前市场结构性行情表现得较为极致,以电子、传媒、新能源汽车为代表的科技成长股一骑绝尘,很多个股的估值已经到合理水平,甚至有些溢价,因此,短期而言,高涨的情绪有望逐步降温,投资者也需要回归基本面,理性地为年后做布局。在投资者一致预期过于强烈的背景下,也需要做好预期管理,避免线性外推的思维。

结构上,短期市场情绪有些过热,龙头公司的估值分化也较为严重,部分行业估值较高,低估值板块有望迎来一定的补涨和配置需求。

02

上周市场表现

上周各大股指涨跌幅情况:

•万得全A+0.10%、上证综指-0.54%、深圳成指+0.69%、沪深300 -0.20%、创业板指 +1.49%、中小板指 +1.86%、上证50-0.48%、中证500 +0.54%、中证1000+0.47%。

申万行业指数涨跌幅情况:

•申万一级行业上涨幅度最大的三个板块为计算机、电子、医药生物,涨幅分别为+3.40%、+2.64%和+1.56%;休闲服务、交通运输、银行三个板块跌幅居后。

固收部分:

关注流动性情况,债市震荡偏空

01

关注流动性情况,债市震荡偏空

关注流动性情况,债市震荡偏空。上周,债市小幅震荡,十年期国债收益率小幅震荡,主要因素还是央行对市场流动性的投放有所恢复,一定程度上缓解了市场对于流动性紧张的担忧,市场延续了之前相对乐观的情绪,经济数据和金融数据表现未超出市场预期,经济虽有一定回暖迹象,但实际经济企稳或会暖对债市的决定性影响还未体现,市场流动性短期依然是债市影响较大的因素,本周市场对流动性的反馈相对充足,下周数据真空期,一级市场利率债发行规模明显增加,之前市场的资金需求明显较大,但临近月末,流动性投放或随市场资金需求收窄而减少,从而对债市造成一定的不利影响。

关注LPR调整情况。央行进行LPR调整的操作主要是为降低实体经济的融资成本,上周社融数据公布后,市场反应强烈,当前市场对社融的敏感程度明显高于其他经济数据,从社融数据的表现来看,人民币贷款未明显超出市场预期,市场对于下周LPR调整的预期依然存在,关注LPR调整情况。

尾部城投风险依然存在。上周,遵义地区某城投非标违约,后来虽及时进行兑付,但城投的偿债意愿依然是市场关注焦点,如果没有媒体披露,这笔非标能否如期兑付依然存在一定的疑问。尾部城投不止包括城投公司中整体信用风险较高的城投公司,也包括城投公司债券中流动性较差、存在结构化发行可能的品种,今年尽管地方政府存在一定保增长的压力,但保增长和保城投并不完全相同,持续关注尾部城投公司的债务风险。

债市小幅偏空,关注流动性投放情况,谨慎操作。信用债方面,关注二级市场配置情况及一级发行情况,短期关注配置AA+及以上国有产业债和AA及以上主平台城投债,警惕流动性较差品种,规避债务负担较重、经营表现较差的发行主体以及尾部城投公司。

02

上周市场表现

流动性跟踪

1)货币市场:1月17日,央行开展2000亿元14天期逆回购操作,当日无逆回购到期,单日净投放2000亿元。Wind数据显示,本周央行公开市场全口径净投放9000亿元。

2)资金面:央行调查统计司司长阮健弘称,目前银行体系的流动性合理充裕,金融数据整体向好、结构优化,当前的金融体系更加健康,流动性向实体经济传导的渠道更加通畅。

利率债跟踪

1)一级市场:本周一级市场发行量139只利率债,实际发行总额5589亿元,发行量继续回升,地方债明显放量。

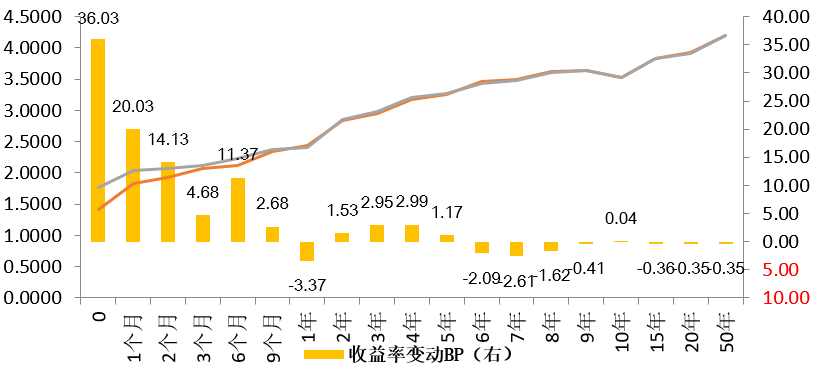

2)二级市场:1月17日R001加权平均利率为2.5292%,较上周涨68.01个基点;R007加权平均利率为2.8915%,较上周涨31.24个基点;R014加权平均利率为3.1854%,较上周涨65.41个基点;R1M加权平均利率为3.0569%,较上周涨10.58个基点。1月17日shibor隔夜为2.52%,较上周涨74.98个基点;shibor1周为2.64%,较上周涨15.30 个基点;shibor2周为2.94%,较上周涨65.30个基点;shibor3月为2.87%,较上周涨0.40个基点。

信用债跟踪

1)一级市场:本周非金融企业短融、中票、企业债、公司债合计发行2563亿元,信用债发行量继续增加。

2)二级市场:本期各信用级别短融收益率多数上涨。就具体信用级别而言,AAA级整体上涨26.94bp,AA+级整体上涨27.19bp,AA-级整体上涨25.57bp。本期中票各信用级别收益率多数下跌。其中,5年期AAA级中票下跌1.61bp,4年期AA+级中票下跌1.92bp,2年期AA级中票上涨0.19bp。 本期各级别企业债收益率不同期限多数下跌。具体品种而言,1年期AAA级上下跌1.41bp,3年期AA+级上涨1.73bp,15年期AA级下跌0.87bp。