来源:FOF

不同的期权组合策略引入后,确实明显改善了大类资产的配置效果,收益率明显提高,波动率和最大回撤明显下降。

与保险策略相比,认沽熊市价差策略、跨式多头策略以及改进的领口策略的收益较高,且风险水平也明显下降,夏普比率提高明显。而备兑开仓策略、认购牛市价差策略和领口策略的收益不及保险策略,虽然风险水平下降,但夏普比仍低于保险策略。

A股波动率较大,导致持有股票的风险较大,但通过期权组合策略在下行风险得到一定程度控制的基础上,可有助于提高A股的资产配置比例,从而明显提高投资组合的资产配置效率。

引入期权组合策略的FOF收益率仍明显高于未引入期权的FOF组合,其中收益率最好的是改进的领口策略和认沽熊市价差策略。两者共同点是股票平均权重都较高,通过期权组合策略对冲股票基金的市场风险,并借助于优秀公募基金的超额收益能力,使得FOF收益率有了较大幅度的提升。

刘亦千 孙桂平 上海证券基金评价研究中心

国内首个ETF期权品种50ETF期权上市4年多后,权益类期权产品再添新品种。2019年11月初,证监会正式启动扩大股票股指期权试点工作,按程序批准上交所、深交所上市沪深300ETF期权,中金所上市沪深300股指期权。目前上述交易所正在积极准备期权新品种的上市工作,相信不久后就会同投资者见面。

根据上交所统计,2019年10月,50ETF期权的月交易量已经达到4569.28万张,日均成交量253.85万张,日均权利金12.32亿元,日均成交名义价值765.68亿元。虽然50ETF期权交易活跃,市场流动性好,但50ETF跟踪的指数上证50的成分股中,金融业占比较高,对其他行业的覆盖相对有限,无法满足有些偏重于其他行业的投资者利用50ETF期权进行风险管理和资产配置的需求。未来沪深300期权上市后,将进一步提升权益类期权市场的广度和深度,满足更多类型投资者对权益类期权产品的需求,可以预见我国期权市场未来将不断发展壮大。

基于上述背景,本文基于均值-CVaR模型,将常见的期权组合策略引入资产配置的框架中,以上证50ETF期权为例,探讨不同期权组合策略对资产配置效果的影响。

常见的期权组合策略

期权组合策略可以分为标的资产和期权组合,以及期权组合两大类。常见的经典期权策略主要有:备兑开仓策略、保险策略、领口策略、牛市价差策略、熊市价差策略、蝶式价差策略、跨式期权策略等。目前在我国50ETF期权市场上,卖出50ETF期权合约时,需要交纳保证金以保证合约到期履行,降低期权卖方的履约风险,而这样不可避免地会造成资金占用,极大降低了资金使用效率。针对上述情况,2019年11月15日,上交所新推出期权组合策略业务,对某些期权组合策略的保证金进行减免,方便投资者使用期权组合。为了不造成资金占用,我们选取在当前规定下几种保证金为零的期权组合策略进行检验。

1.保险策略。包含标的资产和单只期权,投资者已经拥有标的资产或者买入标的资产的同时,买入相应数量的认沽期权。

2.备兑开仓策略。包含标的资产和单只期权,当预期未来标的资产会不涨或小涨时,投资者通过备兑开仓策略来增强收益、降低成本。持有标的资产的同时,卖出相应数量的认购期权,获得权利金收入。

3.认购牛市价差策略。包含两只期权,由一个认购期权权利仓(买入合约)和一个相同到期日的认购期权义务仓(卖出合约)组成,其中义务仓的行权价格高于权利仓的行权价格。牛市价差的最大收益和最大损失是固定的,收益和标的资产同方向变化。

4.认沽熊市价差策略。包含两只期权,由一个认沽期权权利仓和一个相同到期日的认沽期权义务仓组成,其中义务仓的行权价格低于权利仓的行权价格。熊市价差的最大收益和最大损失是固定的,收益和标的资产的变化方向相反。

5.领口策略。包含两只期权,买入认沽期权合约,同时卖出虚值的认购期权合约。买入认沽期权提供了下行反向保护,卖出认购期权为了降低策略成本。

6.跨式多头策略。包含两只期权,一个认购期权权利仓和一个相同到期日的认沽期权权利仓组成,认购期权的执行价格不低于认沽期权的执行价格。策略的最大收益无限,最大损失固定。

为了避免标的资产出现净空头和通过期权过度加杠杆的情形,我们规定期权组合策略中持有的认沽期权或认购期权的数量不高于标的资产的持有数量。此外,考虑到期权组合策略的引入目的是为了配合持有标的资产,以此改变标的资产的风险收益特征,因此期权组合策略中买入或卖出的期权优先选择虚值期权。

模型简介

以引入两种认购期权的牛市价差策略为例进行模型构建,其他引入多种期权的策略模型可以此类推。考虑由d个风险资产组成的投资组合,其中n个资产存在以自己为标的的期权产品。买入和卖出认购期权的数量相等,且小于买入标的资产的数量。此外,假定买入和卖出的认购期权持有到期,不同标的资产的期权到期日相同,且风险资产不允许卖空。在上述假设下,可以推导出引入牛市价差策略的均值—CVaR模型的表达式。

实证分析

本次选择的大类资产配置对象仍为标普500指数、上证50指数、中证全债(全价)指数、Comex黄金和WTI原油共5种资产类型,涵盖了常见的国内外股票、债券,以及常见的商品资产。上证50指数是典型的代表上交所大盘蓝筹股的指数,选择原因是目前仅上证50ETF期权上市交易。虽然模型中有国内股票和国外股票两类权益资产,但从实际投资的可操作性看,只引入上证50ETF期权,而不引入在美国上市的标普500期权。

投资组合每月调仓一次,调仓日即上证50ETF期权的合约到期日,调仓时买入或卖出下个月到期的期权合约,暂不考虑交易成本。实验中选取中等风险组合进行检验。考虑到数据量的限制,均值-CVaR模型置信水平为0.90,模型输入的历史数据采用调仓时刻前10年的月度资产收益率数据,数据回测时间为2015年2月25日至2019年11月27日。

回测时间段美股处于长牛阶段,标普500指数的收益率较高,而A股经历2015年牛熊转换,收益率略微跑输国内债券指数,黄金收益率与上证50指数相近,但风险水平明显偏低,石油是该段时间表现最差的资产,收益率和风险水平大幅劣于上证50指数。

1.期权组合策略的总体表现

不同的期权策略引入后,确实明显改善了大类资产的配置效果,收益率明显提高,波动率和最大回撤明显下降。其中,认沽熊市价差策略和跨式多头策略的收益最高,为7.24%和6.46%,表现好于只引入认沽期权的保险策略,且风险水平也有明显下降,夏普比率明显提高。而备兑开仓策略、认购牛市价差策略和领口策略的收益不及保险策略,虽然风险水平下降,但夏普比仍低于保险策略。从净值变化曲线看,2018年底,美股市场经历了20%的回撤,认沽熊市价差策略由于当时美股配置比重较低,避开了净值的较大下跌。而其他策略由于美股配置比例较高,遭受到较大回撤。

从上证50指数的平均权重变化来看,标的资产尾部风险的降低会带来资产配置权重的增加,保险策略、认沽熊市价差策略和跨式多头策略等这些策略均有效降低了标的资产的尾部风险,导致收益表现较好,且波动率和最大回撤仍维持较低水平。

其中,表现例外的是领口策略,其标的资产的平均权重最高,达23.65%,而收益率提升最低。其原因在于,虽然下行风险得到了控制,由于策略设定卖出的认购期权数量和买入的认沽期权数量相等,导致标的资产的向上收益受到损失。如果放开卖出认购期权的数量相等限制,则收益率提升到6.68%,风险水平表现相近,夏普比甚至高于认沽熊市价差策略。

可见,由于A股波动率较大,导致持有股票的风险较大,但通过期权策略,可提高标的资产配置比例,从而明显提高投资组合的资产配置效率。

2.认沽熊市价差策略

下面对收益最高的认沽熊市价差策略进行重点分析。

认沽熊市价差策略中设定低执行价格的认沽期权为虚值期权,而高执行价格的认沽期权是否虚值未作规定,由策略自动寻找最优期权合约配置到组合中。从实际配置结果来看,高执行价格的认沽期权的执行价格基本在平值附近,并略高于标的资产价格,而低执行价格的认沽期权的执行价格低于标的资产价格10%左右,个别情况超过低于20%。两种认沽期权的虚值程度变化呈现弱正相关,即高执行价格的认沽期权的实值程度较高时,低执行价格的认沽期权的虚值程度同样较高。

与保险策略不同的是,除2015年市场剧烈下跌时带来波动率升高,导致认沽熊市价差策略不能对标的资产提供完全保护外,其他调仓时刻熊市价差策略的数量等于标的资产的数量,可以对标的资产提供100%保护。

3.基金组合的效果检验

大类资产的配置比例确定后,接下来我们将构建配置型FOF组合,其中标普500指数、Comex黄金利用ETF基金代替,WTI石油利用指数基金代替,整个时间段内上述基金保持不变。上证50指数和中证全债指数则利用上海证券3年综合评级为五星级的股票基金组合和3年综合评级为五星级的债券基金组合代替,每季度末根据最新的评级结果在下个月底将基金组合进行更换,此后基金组合连续一个季度保持不变。

从FOF组合的表现来看,所有基金组合的收益率均有明显的提升,平均提升约3.11个百分点,而引入期权组合策略的FOF的收益率仍明显高于未引入期权的FOF组合。

在引入期权组合策略的FOF组合中,收益最高的为改进的领口策略,其次为认沽熊市价差策略,两者的共同点是上证50指数平均权重都较高。在通过期权组合策略将股票基金的市场风险有效对冲的情况下,通过上海证券选出的五星级基金的超额收益率有力提升了FOF组合的收益率。在FOF组合的收益率较大幅度增加的情况下,FOF组合波动率和最大回撤仅略有增加,因此投资组合的风险收益交换效率有了明显提升。其中,改进的领口策略的夏普比最高,达到了1.5136,这也从侧面体现了公募基金的专业投资能力。

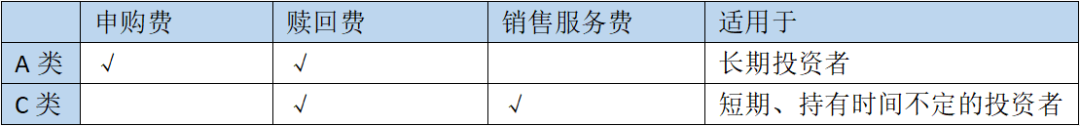

不同FOF组合的风险收益指标(年化)

FOF组合收益率波动率最大回撤夏普比不引入期权(均值-方差)7.37%6.34%9.44%0.7669不引入期权(均值-CVaR)7.66%6.52%10.11%0.7914保险策略(均值-CVaR)8.51%6.24%10.11%0.9635备兑开仓策略(均值-CVaR)8.95%5.77%6.70%1.1180认购牛市价差策略(均值-CVaR)7.80%5.72%9.33%0.9263认沽熊市价差策略(均值-CVaR)9.77%6.33%8.56%1.1491改进的领口策略(均值-CVaR)11.91%6.22%8.24%1.5136跨式多头策略(均值-CVaR)8.62%5.83%10.11%1.0498

数据来源:Wind资讯 上海证券基金评价研究中心

不同指数的代表基金

指数代表基金标普500指数博时标普500ETF(513500.OF)上证50指数上海证券全部五星级股票基金中证全债(全价)上海证券全部五星级债券基金Comex黄金华安黄金ETF(518880.OF)WTI石油华安标普全球石油(160416.OF)

数据来源:上海证券基金评价研究中心

投资组合的风险收益率指标(年化)

投资组合收益率波动率最大回撤夏普比上证50指数平均权重不引入期权(均值-方差)4.10%5.72%11.00%0.27906.29%不引入期权(均值-CVaR)4.37%5.82%10.75%0.32136.57%保险策略(均值-CVaR)6.12%5.58%10.75%0.648312.66%备兑开仓策略(均值-CVaR)5.28%4.90%6.45%0.56666.52%认购牛市价差策略(均值-CVaR)5.46%4.62%7.20%0.64066.20%认沽熊市价差策略(均值-CVaR)7.24%5.45%7.90%0.870918.86%领口策略(均值-CVaR)5.38%4.83%6.64%0.596523.65%跨式多头策略(均值-CVaR)6.46%5.07%8.99%0.77997.84%

注:统计时间段2015年2月25日-2019年11月27日。

数据来源:Wind资讯 上海证券基金评价研究中心