原标题:揭秘多资产策略,和资产配置有什么异同?来源:天弘基金

随着资产配置一词出现的频率越来越高,大家对于资产配置的理解也越来越透彻。不过最近一个与资产配置听起来比较相近的新投资概念又慢慢映入大家的眼帘——多资产策略,甚至有资管机构在投研条线中单独开辟了多资产策略相关的部门。和资产配置相似,多资产投资也是从海外输入的“进口”概念,它和传统的资产配置有密切关联。虽然多资产策略这个术语在业界经常被大家提起,但其实关于这个策略国内真正在用的机构不多,相关的研究报告和重理论讲解的教材更是非常少,这从正面和侧面都说明了传统资产配置在国内仍然更加主流。

多资产投资实际上是非常广义的一种叫法,在投资产品、服务或者解决方案中,包括不止一种资产类别的投资活动都属于多资产投资,这几乎包含了投资领域大多数的活动,比如我们经常说的固收+类基金、养老FOF基金,甚至是一些机构出具的投资方案,都属于多资产投资的范畴,传统的资产配置策略也不例外。

多资产投资和传统资产配置的关系比较复杂,从时间上看,多资产投资的概念提出要比资产配置晚,两个概念都出现后,一方面,传统的资产配置属于广义的多资产投资的一种;另一方面,两个概念的侧重点又有不同,传统的资产配置强调通过组合资产的多元化进行风险分散并获得风险溢价,而多资产投资则在此基础上进行升华,不再拘泥于股票、债券这样的分类方式,转而用风险因子作为配置的基本要素进行风险敞口配置和管理。风险因子的划分逻辑可以是多样的,比如从传统的资产配置方法出发,可以把股票进而拆分成国家主权风险、公司信用风险、股票风险等因子;债券又可以拆分成信用风险和利率风险等因子。除此之外,还可以将基本面因子、宏观因子等作为风险因子进行敞口配置。因为划分的规则可以有很多,所以实践中很多管理机构和投顾方案供应商思索出了不同的多资产投资策略,不过当前传统的资产配置仍然在金融市场中占主导地位。

当然,从以上讨论的两个概念的差异也可以看出,由于多资产投资基于不同风险因子敞口配置的方式更灵活、细致,设计的组合风险分散效果也往往更好,风险溢价的获得也更精准。另外,因为概念提出的时代和市场背景不同,在风险管理上,传统的资产配置注重组合波动率的管理,多资产投资除了关注波动率,还关注投资过程中出现的尾部风险(如大家在固收类基金投资中通常比较关注的最大回撤)。

天弘旗下的天弘荣创一年持有和天弘多利一年定开两只固收+基金都是多资产投资策略产品。两只产品的特点是在仓位设计过程中就已经慎重考虑了尾部风险,力求在追求明显高于存款收益的同时,严格控制亏损风险的绝对收益。风险敞口由天弘资产配置领域的资深专家依靠大量数据打造的投资模型进行判断,系统化的投资方式使我们在获得高胜率的同时保持一致性,让稳健的业绩具备可持续性。敞口管理方面,区别于绝大多数以债券基金经理为主导的“固收+”产品,我们深知股票资产是产品主要的波动来源,因此以股票组合管理为主,在严格的风险预算约束下,以专业的股票经理主导产品管理,让“固收+”不会变成“固收-”。

在遵循风险约束的情况下,两只基金均获得了稳健表现。

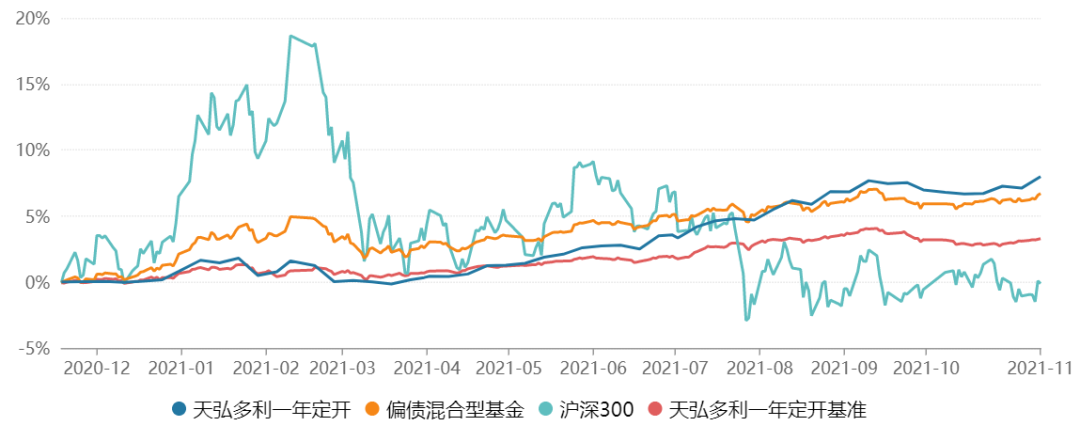

业绩方面,今年两次大的市场调整中两只基金均表现稳健;天弘多利一年定开成立于2020年11月18日,建仓时点比较不利,但也经受住了考验,在春节后最差的时点几乎没有亏损,成立以来收益率为6.97%,客户体验良好。

天弘荣创一年持有成立于2020年9月29日,近一年收益率13.17%,同期回撤仅为4.32%,业绩非常抗打。两只产品的主要区别在于:一方面,荣创过往的权益仓位中枢更高,长期预期收益和波动率也都稍高于多利;另一方面,荣创是一年持有期产品,投资者可以任意工作日买入,持有满一年后即可赎回;而多利是一年定开产品,每年开放一次申赎,投资者仅在开放期可交易。所以对流动性要求更高的投资者,可以选择交易更灵活的天弘荣创一年持有。

风险提示:业绩信息来自基金定期报告。本材料仅供参考,不构成任何投资建议。投资者在进行投资前请仔细阅读基金的《基金合同》、《招募说明书》等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。市场有风险,投资需谨慎。两只产品及基准成立以来表现如下:天弘荣创一年持有13.17%(基准3.42%);天弘多利一年定开6.97%(基准3.20%)。以上数据截至2021-9-30。