来源:格上研究

一、私募业绩速览

三季报进入密集披露期,新能源、军工和半导体部分领域景气度延续

10月宏观通胀数据显示,CPI因蔬菜价格短期大幅涨价,同比上涨1.5%,其余指标如食品、非食品、猪肉也有温和提升;PPI受原油、煤炭、采矿影响,继续上行至13.50%。业绩层面,国庆后迎来上市公司三季报的密集披露期,其中新能源、军工和半导体部分领域景气度延续。三地市场表现来看,国内A股窄幅震荡,沪深300微涨0.87%,以高景气度为代表的创业板指上涨3.27%,港股科技股以及中概股在美股的带动下有所反弹,恒生指数上涨3.26%,中国互联网上涨1.59%。

行业方面,国务院印发《2030 年前碳达峰行动方案》,叠加乘联会披露新能源车销售数据向好,电气设备以及汽车行业领涨,涨幅约10%。消费板块延续9月底以来的反弹趋势,部分优秀龙头企业产品提价,休闲服务、农林牧渔、食品饮料表现靠前。由于房地产税改革试点启动和房企违约风波发酵,房地产明显下跌,发改委煤炭保供稳价的政策措施导致钢铁、采掘出现了明显下滑。

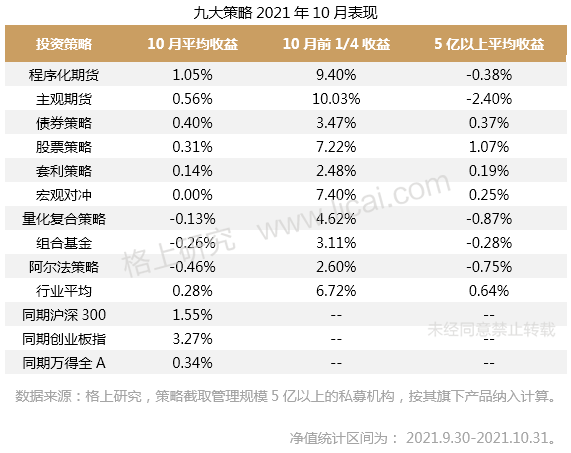

10月私募行业上涨0.28%,程序化期货继续领涨榜单,上涨1.05%

10月各策略表现分化,私募行业平均上涨0.28%。从各策略表现来看,程序化期货以及主观期货领涨,表现优异;债券策略、股票策略以及套利策略微涨,表现靠后的是阿尔法策略,下跌-0.46%。

股票策略方面,私募股票型基金平均收益 0.31%,其中管理规模 10 亿以上的基金平均收益 1.07%。从细分策略来看,虽然 A 股宽基指数表现相对平稳,但在各行业指数及个股波动极大的环境下,大多数基金的业绩波动明显大于指数。整体上,偏新能源成长风格的基金表现强势,偏消费类的基金表现平稳,而周期风格的基金业绩大跌。

程序化期货继续领涨榜单,但策略内部走势呈现分化,10月上半多头的趋势性行情,随后受发改委煤炭保供政策的影响,以化工板块、能源板块为主的上游工业品反转急跌,全月来看,程序化期货上涨1.05%。

阿尔法策略,由于市场风格切换剧烈,且市场整体成交额和个股振幅来看,较前期有所下降,10月阿尔法策略的赚钱效应相对有所降温,全月下跌-0.46%,排名靠后。

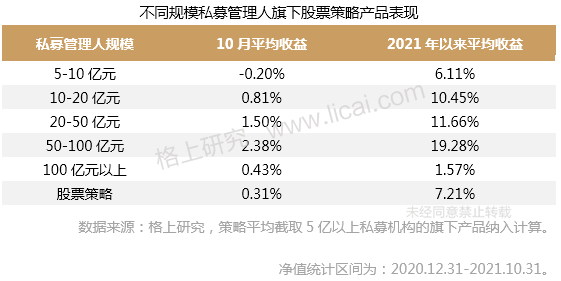

从10月股票各规模区间管理人的表现来看,中型50-100亿规模的管理人获得更突出的超额收益,10月上涨2.38%。从2021年以来的情况来看,股票策略平均上涨7.21%,在风格分化以及轮动较快的市场环境下,中型50-100亿规模的管理人获得更突出的超额收益。

二、私募行业情况

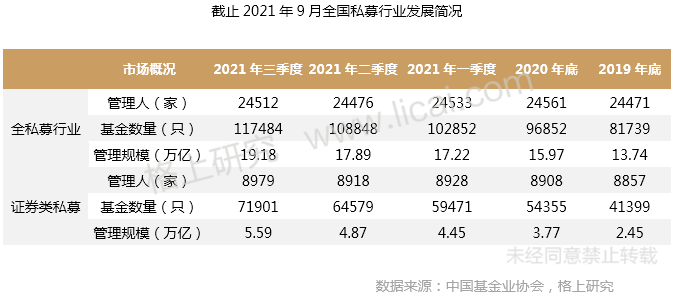

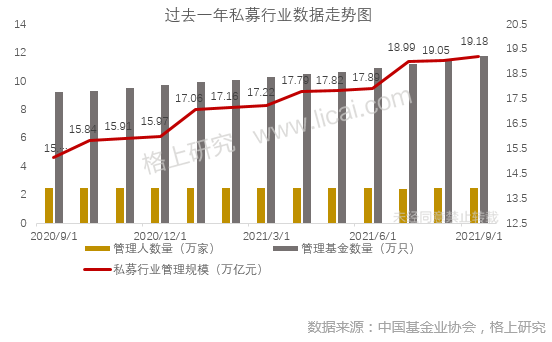

9月私募管理基金规模达到近19.2万亿,其中证券类私募达5.59万亿

根据基金业协会最新备案数据显示,截止2021年9月底,存续私募基金管理人达到2.45万家,管理基金规模达到近19.2万亿。证券类私募总规模达5.59万亿,证券类私募基金数量存量约7.2万只,管理人存量8979家。

三、私募备案情况

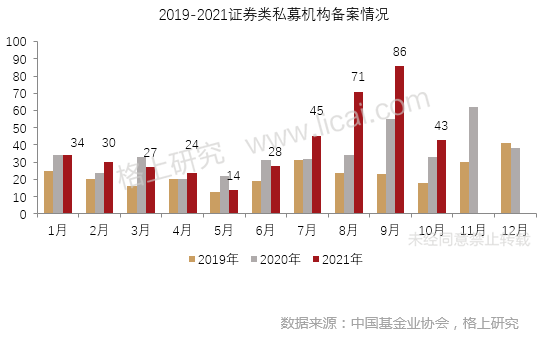

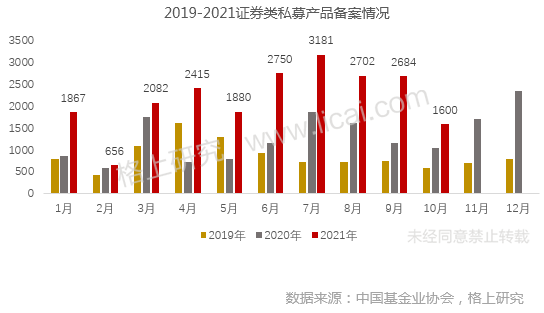

10月新备案私募管理人43家,新备案证券类私募产品1600只

管理人方面,10月新备案私募管理人共计106家,其中新备案证券类私募管理人共计43家。

产品方面,10月协会新备案证券类私募产品1600只。根据格上研究,10月共有45家百亿级私募成立新产品。量化私募备案节奏放缓,诚奇排名靠前,备案33只产品,启林、明汯备案超过20只。主观股票多头类基金发行靠前的机构为睿扬、和谐汇一、凯丰,备案数量均在5只以内。

四、百亿规模私募机构名录

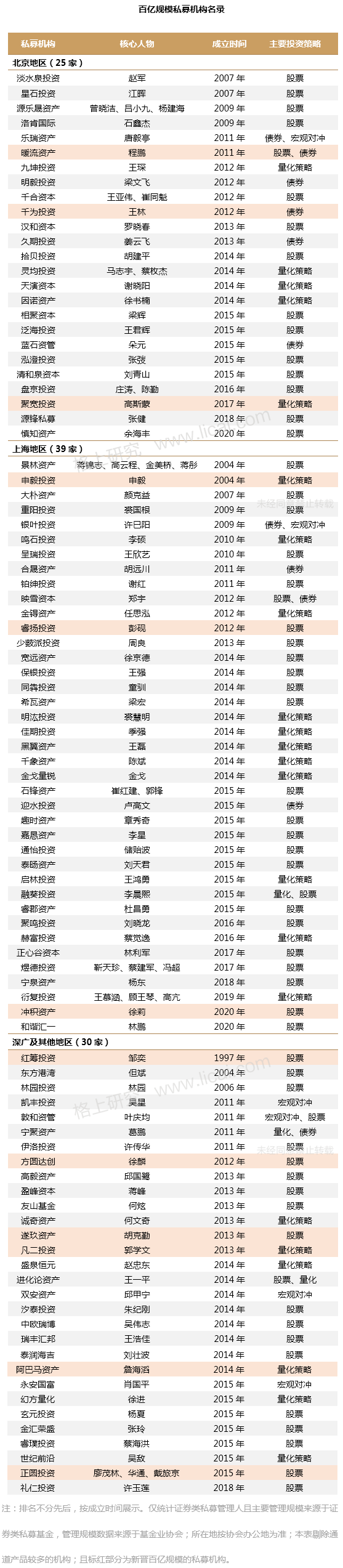

大扩容,12家机构新新进百亿,目前百亿私募存量95家,其中量化阵营22家

10月,申毅投资、阿巴马资产、遂玖资产、正圆投资、凡二投资、睿扬投资、聚宽投资、冲积资产、暖流资产、方圆达创、千为投资、红筹投资,管理规模突破100亿。冲近年来量化私募管理人竞相迸发,2019年百亿量化私募机构仅灵均、明汯和幻方3家,20年扩容到10家,截至目前量化阵营共计22家管理人。

部分百亿私募管理人业绩展示

根据格上研究统计的有净值披露的72家百亿私募中,2021年以来平均收益为11.41%,有52家管理人获得正收益。百亿量化机构平均业绩为20.11%跑赢百亿主观股票策略平均,其中正圆、睿扬、玄元、世纪前沿、聚宽、凡二、鸣石获得超过30%的收益。

五、私募机构调研动向

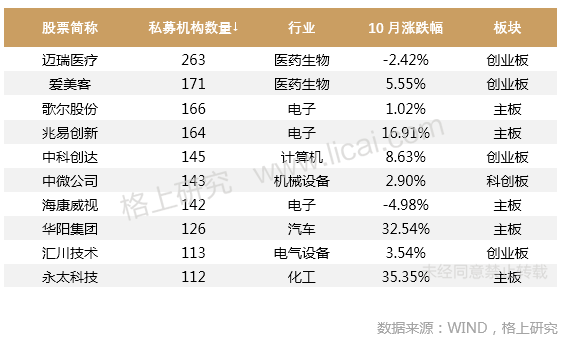

私募机构关注医药生物、电子等领域,迈瑞医疗受到263家私募调研

根据格上研究统计,2021年10月共有1310家私募机构参与调研,涉及上市公司470家。从上市板块来看,主板公司66家(占比14.04%)、创业板公司52家(占比11.06%)、科创板公司40家(占比8.51%)。从行业来看,私募机构关注医药生物、电子等领域,其中迈瑞医疗受到263家私募调研。

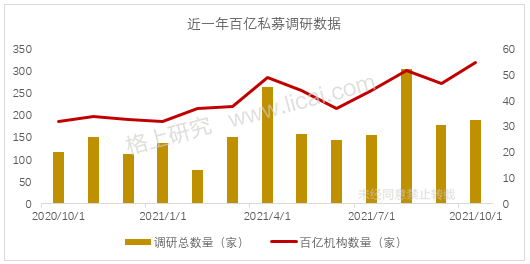

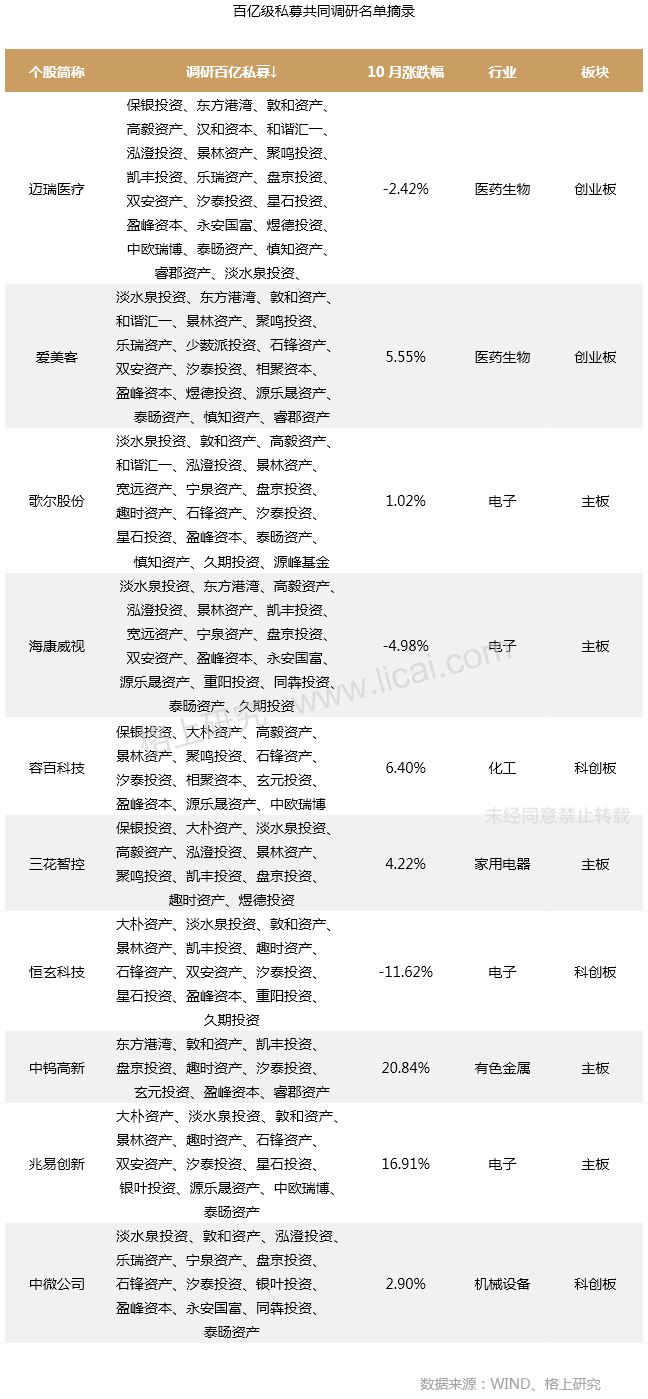

10月共55家百亿机构出动调研,高毅、淡水泉以及泓澄排名前三

从百亿私募的调研维度来看,10月共有55家百亿机构出动调研,涉及上市公司293家。调研上市公司最多的前5家私募机构分别是、高毅资产(69家)、淡水泉投资(56家)、泓澄投资(47家)、盘京投资(47家)、敦和资产(46家)。

从调研标的来看,百亿机构共同调研上市公司191家。其中,电子、医药生物、机械设备、计算机、化工,长期看好趋势不变。百亿私募机构旨在挖掘阶段性景气度好转的个股,以及在结构性行情下具备有自身成长逻辑的优质个股。

六、主流私募后市观点

石锋资产:未来关注需求不受宏观经济下行影响的新兴产业以及产业格局好的中下游企业

9月份,宏观经济仍处于弱势下行的通道当中。需求端,房地产投资呈现失速回落态势,基建持续低迷,制造业投资持续回升动力不足。消费数据由于防疫措施减弱出现回升。社融方面,本月非标融资收缩有所加快,非标收缩及政府债券发行为主要拖累项,同时表内企业中长期贷款增速快速回落。海外方面,美国经济韧性仍存,就业数据迅速好转,非美经济体陷入“滞胀”困境。市场依然是震荡性行情,在未来的关注方向上,除了一些需求不受宏观经济下行影响的新兴产业,另外就是要关注PPI在向CPI传导过程中给一些产业格局好的中下游企业带来的投资机会。

世诚投资:高举“正确性”的大旗

需要强调的是,明年出口增速下行并不意味着出口导向型的行业及公司面临很大的压力。世诚投资向来的观点是,中国企业正在不断通过产品性能的提升及优质服务在发达市场对传统国际大牌发起持续的挑战。这样的趋势只会得到强化,哪怕海外市场的供应链得到修复。在以内循环为主的新发展格局形成过程中,至少于资本市场而言,能够打破“内卷”的桎梏、更多参与全球竞争的优秀公司将是基金重点布局的标的。在这个投资主题下,除了直接出海之外,世诚投资也会关注持续受益于国产替代大趋势的行业和公司。

另一个能体现世诚投资一再强调的投资“正确性”的方向显然就是以绿色环保新能源为代表的先进制造业。近期相关政策密集出台,从中共中央、国务院印发的《关于完整准确全面贯彻新发展理念做好碳达峰碳中和工作的意见》到国务院《关于印发2030年前碳达峰行动方案的通知》。这些顶层设计为相关行业的健康持续成长提供了制度保障,同时亦十分有利。

聚鸣投资:结构化的市场可能成为一种常态

11月初,美国的Taper正式启动,开始按月缩减购债规模,美股基本没有任何反应,看起来即使加息好像也改变不了美国的流动性,这是一个重要的观察。大家知道在聚鸣投资的投资体系内,最关注的就是流动性。今年上半年一直在担心美国的流动性回收问题,确实也在2月导致了A股大跌,但是经历了今年的严重通胀后,美国依然没有加息,Taper也是姗姗来迟。如果美国的宽松流动性长期保持,这会不会成为一个新常态?国内的流动性聚鸣投资是不担心的,如果美国保持缓慢收紧流动性,好像对市场的影响会很小。那么目前这种结构化的市场也可能成为一种常态,就像过去两年结构化很明显的牛市。因此仓位可能重要性越来越低,而结构会越来越重要,就像过去这些年的美股。

对经济的看法没有什么变化,目前看不太乐观。新能源、军工和半导体部分领域是景气度比较确定的,其余行业都面临需求端的不确定。除此之外,传统制造业今年不少受到原材料上涨的冲击,导致利润受影响(如汽车、家电、建材等行业),聚鸣投资正在这里面寻找明年好转的标的,从中挖掘绝对收益的机会,并且关注景气度向上走的火电、绿电行业。目前看,这些机会是聚鸣投资比较关注的。

保银投资:政策接近转折点

保银判断宏观经济政策正在接近一个重要的转折点,财政和货币政策可能都将在明年一季度变得更加宽松,在房地产和能源方面的政策可能也会出现一定程度的放松。这些政策调整将会帮助中国经济在明年上半年企稳,并在下半年出现比较明显反弹。

十月份公布的三季度宏观数据显示,中国经济增长在进一步放缓。保银在上个月的月报中讨论了政策将会出现转折,但时间不确定是今年十月份还是明年一月份。在过去的几个星期,政府方面的相关表态对中国经济的评价比较正面。比如,统计局局长在《求是》杂志上发表的文章强调,看中国经济增长不仅需要看当季增长,也需要看累计增长。中国经济第三季度增长只有4.9%,但是前三季度累计增长9.8%,是一个比较高的速度,这一解读显示当前政策出现大调整的可能性不高。保银认为,按照现在的经济趋势预测,今年四季度经济增长将会有进一步放缓。

近期,美国货币政策也出现重要的转折。11月第一周美联储委员会的会议终于宣布了资产购买规模将会开始削减,到明年年中将会停止购买资产。美联储终于走出了退出超宽松货币政策的重要一步。当前市场的关注焦点是高通胀是否会持续很长时间,迫使美联储在明年开始升息。一旦升息的预期上升可能会对海外的金融市场产生一定冲击,这将是明年国际市场最关注的变数。

8.××%理财券,额度有限先购先得,每位用户限购一次>>