公募基金投资精选层 新三板市场深化改革在路上

盘和林

近年来新三板作为多层次资本市场体系的短板,多方面发展失衡一直饱受投资者诟病,作为证监会今后一段时间深化资本市场改革的12个方面重点任务之一,新一轮新三板改革的分量相较以往有所加重,特别是2020年中央经济工作会议首次提及推进新三板改革,更是凸显本轮改革的战略意义。

2019年12月20日,证监会正式发布《关于修改<非上市公众公司监督管理办法>的决定》和《非上市公众公司信息披露管理办法》,12月27日,全国股转公司发布实施第一批业务规则,包括《分层管理办法》等共计7件,这标志着新三板全面深化改革正式落地。今年1月3日,中国证监会又发布《公开募集证券投资基金投资全国中小企业股份转让系统挂牌股票指引(征求意见稿)》(以下简称《指引》),允许股票基金、混合基金、债券基金投资精选层股票。作为证监会新年以来的首次大动作,着实为新三板市场深化改革添了把火。

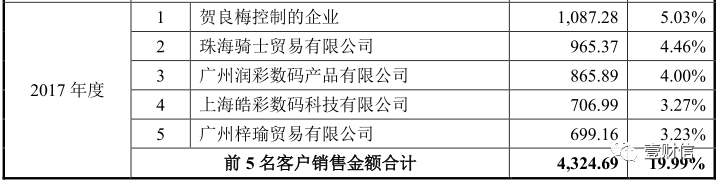

回顾刚刚过去的2019年,多层次资本市场各板块改革加速,国内经济下行压力加大中小企业经营难度,新三板改革推进不及预期。根据Wind数据,截止2019年末,新三板年成交金额825.69亿元,挂牌企业总数8,953家,分别比去年同期下降7%和16%,定增募资总额相较2018年更是缩水近一半,一级市场量价齐降,融资环境低迷。但与此同时,2019年新三板市场总计592笔定增的平均募资金额为4,211万元,较2018年1,079笔定增平均募资金额3,922万元有所提高,市场头部效应明显,这也为深化新三板改革提供了现实依据,必须建立分层次的差异化供给制度,为新三板流动性不佳和融资困难等问题提供切实的解决方案。

作为本轮改革的核心之一,设立精选层的目的就是通过建立差异化的分层制度,为新三板顶层注入流动性,同时也有利于解决新三板转板上市的难题。根据业务规则,满足精选层的入围要求共有四套标准,这些标准分别在盈利能力、成长性、创新研发和销售能力等几个方面设定具体量化门槛,当企业进入精选层并挂牌满一年,若符合交易所上市条件即可进行转板。此外,精选层在发行制度、发行方式、交易机制等方面均进行了优化,增加了头部企业的融资机会,有助于改善当前市场流动性不足的状况、促进价格发现和降低交易者投资成本。对于部分希望转板上市的挂牌公司来说,精选层的设定可激励公司提升自身治理水平,改善经营状况,向入选标准靠拢。

证监会此次就公募基金投资新三板所发布的指引,对新三板市场来说构成长期利好,一方面将提高资本市场资本配置效率,为新三板市场注入流动性活水;另一方面提高市场的参与度,更多的个人投资者将获得入场机会,有利于后续新三板公司转板上市,强化资本市场服务实体经济的功能。

具体来讲,对于新三板而言,公募基金作为社会公众投资者和新三板市场之间的纽带,公募基金入场和投资者门槛降低也就意味着更多的社会资本将流入新三板,新三板的流动性将因此提升,也有利于提高市场定价效率。对于公募基金而言,存量公募基金由于修改合同的难度较大,故影响不大;但新增公募基金今后的投资选择范围将扩大,新基金产品类型将更加丰富,各机构抢滩新三板将提高市场活力。

上交所公布的数据显示,2019年共有202家公司申报科创板上市,其中60家来自新三板,占比达28%,此外,还有27家新三板公司成功登陆主板、创业板和中小板,其中大部分位于各细分领域的龙头地位,可见部分新三板公司经营状况良好,具备足够的转板潜力,公募资金入场正当时。

实际上,为新三板精选层注入公募基金还有利于形成市场的良性循环,即公募基金注资优质挂牌公司,提高其成长性,高成长性又为公司带来高收益,同时也为投资者带来了资本利得和分红。当头部企业开始有了赚钱效应,自然会逐渐吸引更多的资金集中,企业再用这笔资金实现产能升级,进一步提升公司质量,形成良性循环,甚至将红利辐射到创新层和基础层。

但与此同时,监管层对公募基金的管理能力也提出了新的要求。由于新三板企业质量参差不齐,市场关注度也远不及主板和二板,缺乏足够的行研队伍,因此《指引》中明确要求拟任基金管理人应当具备相应投研能力,还要配备充足的投研人员。在基金管理方面,基金管理人应加强流动性风险管理,确保基金资产估值公允客观,更好的发挥专业优势,以提升新三板挂牌公司质量,增强金融服务实体经济的能力。

此外,结合国际经验,调整高风险市场投资者适当性规则需要加强对投资者的教育,帮助投资者正确认识新三板改革的制度安排和政策调整,引导市场理性预期,切勿盲目更风。投资者教育的内容可以包括让投资者了解新三板改革的新动向,正确理解改革所涉及的规章指引、管理办法等,特别是包括发行制度、分层办法、信息披露等在内关键改革内容;还要树立投资者的风险意识,客观认识新三板改革后的投资机会和投资风险,强调理性投资和风险防范。

总的来看,参照去年底闭幕的中央经济工作会议指出的“要加快金融体制改革,完善资本市场基础制度,提高上市公司质量,健全退出机制,稳步推进创业板和新三板改革。”证监会这一改革举措正是对中央经济工作部署的进一步落实,释放出积极推动新三板深化改革的正向信号,当然这不会是终点,未来的新三板深化改革将坚持与交易所错位发展的定位,建设差异化制度激活市场流动性,同时着力提高挂牌公司质量,既优化存量,也改进增量,解决过往两年新三板定位不明晰、流动性不足、企业质量严重分化等问题,为实现多层次资本市场互联互通做好准备。

结合证监会对中央经济工作会议贯彻落实的工作部署,今年证监会改革的重点主要是深化资本市场全面改革和提高上市公司质量,以及增强资本市场服务实体经济的能力这几大方面。深化资本市场改革包括加强资本市场基础制度建设、加快推进资本市场高水平开放、推动更多中长期资金入市、推进注册制改革和补齐多层次资本市场体系短板等任务,此外,上市公司作为资本市场的晴雨表,质量好坏直接代表的是中国实体经济的质量,所以要综合施策提高上市公司质量,努力优化增量、调整存量,加强自身及配套机制改革。归根结底,深化资本市场的改革还是为了提供服务实体经济的能力和水平,引导资金流向实体经济最需要的地方。

当然,改革的过程不总是一帆风顺的,在今后的改革中有许多要注意的问题,比如要注意多板块、多条线的协同效应,不可顾此失彼,还要注意政策的可落实性,突出政策的实际意义而非象征性意义。此外,更要把握改革的稳定性,时刻防范系统性金融风险的发生,在资本市场平稳运行的基础上改革创新。(作者系中南财经政法大学数字经济研究院执行院长)