股市震荡,需要注意什么?跨年行情,应该如何布局?【立即开户,领取福利】

远川投资评论

作者:陈若焱

2018年中美关系恶化引发A股巨震,主动权益类基金凄凄惨惨,此前已经连续血亏两年的任泽松,在公募行业混不下去了。

2018年6月25日,任泽松一口气卸任了包括中邮新兴产业在内8只基金的基金经理职务,对外给出的理由是“个人原因”,但真实原因业内心领神会。2015年股灾后,A股风格切换,一直青睐中小市值成长股投资的任泽松一败涂地,乐视网、尔康制药、宣亚国际等地雷股踩了个遍,旗下基金连年亏损,深陷信任危机。

这时候选择辞职,主动退出公募行业,或许是最体面的做法,也是对所有持有人的一个交代。不过,与连年亏损的投资者相比,频繁踩雷的任泽松被迫转战私募,但尚能全身而退,这代价并不算什么。

曾几何时,任泽松也是市场上呼风唤雨的人物。出生于1984年的他,在担任基金经理的首个年度(2013年),即以80.38%的收益率斩获公募冠军。在此后的牛市中更是一发不可收拾,他管理的中邮新兴产业净值节节攀升,即使是2015年股灾爆发,依然获得106.41%的高收益。他甚至被媒体冠以“基金一哥”的称号,而这之前属于王亚伟。

任泽松偏好中小盘成长股,持股集中度高,敢于重仓,但换手率一般。他注重自下而上精选个股,并长期持有,他一直宣称自己是价值投资,但偏执的押注创业板,追涨和主题投资的做法,显然与价值投资相差甚远。正是因为这种极端的投资风格,让他此前“夺冠“成色大打折扣,究竟是运气还是实力,当时是很难说清楚的。

回过头来看,任泽松的成功或许运气的成分更多一些。作为一个基金经理,乐视网这样的庞氏骗局都没有看清楚,其个人能力是要打折的。任泽松绝非押注式投资的最后一棒,去年公募冠军刘格菘,今年屡上热搜的蔡嵩松,包括今年有望问鼎公募冠军的孙迪、赵诣等基金经理,莫不是极端风格下的受益者。

这就是一个名利场。有人选择脚踏实地,十年如一日的坚守,换来投资者的深度信任;而有人选择剑走偏锋,通过押注某种风格、某个行业赛道,寄希望于一场豪赌来改变命运。尽管A股生态在变,市场风格在变,但永远不变的是人性,以及对名利的追逐,但终究逃不出盈亏同源的历史宿命。

基金经理越来越敢赌,押注式投资正在改变公募行业。

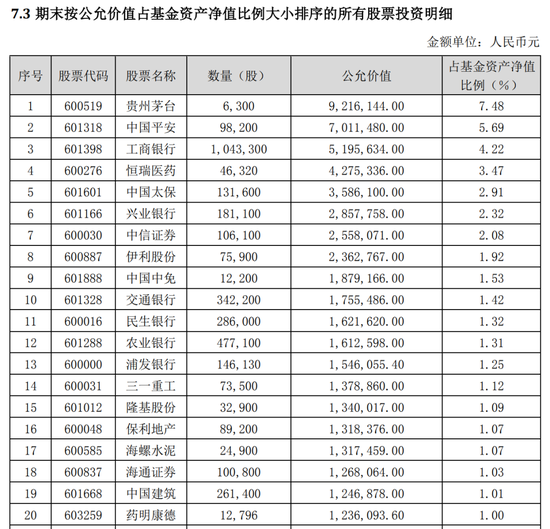

11月9日,大摩新趋势混合技压群雄,以10.27%的日收益率诠释了什么才是真正的“牛基”,就连众人口中的“渣男基金”诺安成长也不得不甘拜下风。基金玩出了股票的感觉,真的是“活久见”。尽管基金公司相关人士回应,这只基金净值的暴涨是因为大额赎回,但三季度的调仓却反映出基金经理不安分的心。

三季报显示,该基金前十重仓股均为科创板和创业板股票,而且持股集中度显著提升,印入眼帘的一连串“688“开头的股票代码,仿佛在告诉投资者:“我们不一样”。

(大摩新趋势三季报)

这只基金成立于2017年11月27日,现任基金经理廖东航一直参与管理,在此之前,持股中规中矩,前十重仓股以大蓝筹、大白马为主,行业配置和个股持仓都很分散。

(大摩新趋势中报持仓)

从“10CM”的大蓝筹,调仓至”20CM“的科创板、创业板股票,持股集中度大幅提升,让整个组合攻击性十足。对于一只基金规模仅0.23亿元的“迷你基”而言,这样的调整若不是为了快速出圈,恐怕再也找不到更合适的理由。

有人押注科创板,就有人梭哈芯片半导体。最为大家所熟悉的是蔡嵩松管理的诺安成长。

这只基金因满仓半导体,曾在二季报中被同行diss,但却成为了三季度主动权益基金净申购份额最多的基金。风格鲜明,屡上热搜,再加上前期彪悍的业绩,诺安成长基金规模实现了大跃进,三季度暴增116亿后,他不仅没有收敛,反而更加极致。三季度前十大重仓股基本没变,并且均获得不同程度加仓。

去年的公募冠军的刘格菘,则是押注式投资最大赢家。2019年下半年开始,科技股逐渐走强,他因集中持有芯片等科技股赚得盆满钵满。他还开创了公募行业多个记录,比如国内公募历史上唯一一位包揽年度冠军前三甲的基金经理,并且打破了“冠军魔咒“,今年依然获得不错收益。而他今年押注的是光伏和新能源。

这样的例子不胜枚举。今年主动权益基金中,业绩排名前10乃至前20的产品,几乎都是押注单一赛道的“偏执狂”。这些基金无一例外的押中了今年的风口,光伏、新能源这一超级赛道。与此同时,他们将集中持股做到了极致,同一基金公司、同一基金经理旗下多只产品业绩名列前茅。“刘格菘式的胜利“近在眼前。

曾经有一位大佬说过,主动管理的精髓在于风格鲜明,若基金经理有自己独特、成体系的投资逻辑,外加一点坚持和运气,把任何一种风格做到极致,就具备了“封神“的基础。不过,倘若是行业主题基金,持股集中于约定的投资赛道,这无可厚非。但是,全市场选股的产品,却因押注某一个行业或主题声名鹊起,至少不值得推崇。

诚然,高仓位、集中持股、all in 特定行业赛道的押注式投资,若能契合市场环境,无疑是最高效的赚钱方式。但这种做法很依赖市场风格,若行情突变,可能分分钟被打回原形。任泽松跌落神坛,就是最好的例证。他曾对2016年以后的巨亏有过反思,原因是自己押注单一行业形成了路径依赖,导致对风险的嗅觉钝化。

表面上看,押注式投资不过是基金经理风格问题,在狂飙的净值曲线面前,其实无伤大雅;但深层次来看,基金经理豪赌的背后,折射出公募基金收费模式的不合理,激励考核机制的不健全,资源分配不公平等诸多现实问题。这是人性的一场大考,更是人性弱点的放大器。

2019年、2020年是公募基金行业大年,基金规模迎来跨越式增长。

基金业协会数据显示,截至三季度末,公募基金总规模达17.8万亿元,再创历史新高;其中,主动权益类基金规模合计达5.3万亿元,今年新基金发行规模已经达到2.63万亿,是2015年大牛市时新基金成立规模的2倍左右;而在2019年之前,主动权益基金(包括新发行)的总规模长期维持在2.3万亿左右,不到现在的一半。

而与基金规模一起膨胀的,还有基金经理的野心。快速见效的押注式投资在公募行业大行其道,则是现实环境下的必然结果。

押注式投资多见于牛市或结构性牛市行情中。而最近两年资金抱团的极致风格,成为这种赌博式投资的温床。例如,最近几年,但凡重仓白酒股的基金,业绩都不会差;若还能在市场轮动中把握好节奏,1年收益翻倍也不是什么难事。

押注式投资往往可以带来短期净值的快速拉升,而业绩对投资者的说服力胜过千言万语。伴随着净值的飙升,同一基金经理管理的老基金被疯狂申购,趁热打铁,新基金发行也会提上日程,而基金公司管理规模的增加,意味着可以赚更多的钱,收更多的管理费。

这几乎是资产管理行业的常用套路,即基金经理业绩表现出色的时候,基金净值在高位时,往往能获得大量资金追捧;而巨亏之后,资金纷纷离场。虽然长期来看,基金净值依然是上涨的,基金经理任职年化回报甚至可以与股神巴菲特相媲美,但真正能赚到钱的投资者只是少数,多数投资者则是以亏损收场。

众所周知,公募基金行业做的是相对收益,能不能收到管理费,收到多少管理费,最重要的指标是基金规模,是否能够持续为投资者创造收益,对于基金公司、基金经理而言,其实并不是最重要的。公募基金旱涝保收的模式,一直被市场广为诟病,但依然存续至今也真是奇葩。

在国外,基金经理一直被视为“白发行业”,巴菲特曾说40岁以后才是投资的最好时机。但国内不同,一些成熟的基金经理要么“奔私“,要么升任高管,为年轻基金经理提供了机会,30岁之前成为明星基金经理已不是新鲜事。而年轻基金经理更愿意尝试押注式投资。

一方面,初生牛犊不怕虎。从研究到投资,基金经理角色的转变需要一定的时间去适应。这与很多初涉股市的股民类似,对风险的认识略显不足,投资风格较为激进,习惯于追涨杀跌。

另一方面,无论是基金公司还是银行等渠道,最好的资源都在向明星基金经理倾斜,而刚担任基金经理的新人,由于没有更多的业绩沉淀,既缺少投资者的青睐,又没能得到基金公司的认可,难以获得渠道的推荐;相反,他们还要面对短期的业绩考核,这一定程度上加重了他们对于激进风格的偏好。

更为重要的是,基金经理极致鲜明的风格,可以提高在基民心中的辨识度,而且是一件投入少、回报高的事。对于基金经理而言,他参与“赌局“的筹码是投资者的钱,最多赔上自己的职业生涯,但是可能收获的回报却是百倍、千倍。如果赢了,从此走上人生巅峰;即使输了,也不过是换一家基金公司或转做私募,一切就像没有发生过一样。投入和回报严重不匹配,也是不少基金经理铤而走险的原因之一。

周瑜打黄盖,一个愿打一个愿挨。基金经理赌局背后,也体现出投资者的浮躁。基金经理野心勃勃,想为自己赌一个未来;投资者越涨越买,成为接盘侠,为极端风格埋单。殊不知,这些投资者可能是家庭主妇、快递小哥,或者是普通上班族,又或是广场舞大妈、公园遛弯的大爷,他们甚至不知道什么是基金,更谈不上对风险的认知。

但是,动辄翻倍的公募基金亮眼的业绩,令他们怦然心动,打破刚兑的银行理财早已无法满足他们对收益的追求,频繁爆雷的P2P让他们望而却步,“房住不炒”让买房增值带来不确定。当可投渠道越来越少,叠加公募大年持续,“投资有风险,入市需谨慎“的十字箴言,仿佛就像烟盒上的“吸烟有害身体健康”一样,苍白且无力。

一个烟民是不会因此而放弃吸烟的,作为股民、基民,也不会因为那10个字而放弃入场。心存侥幸,这是人性使然。押注式投资背后,始终逃不出“人性“二字。基金经理如此,净值高位冲进去的投资者又何尝不是?但是,盈亏同源,走上云端和跌入谷底有时仅一墙之隔。

看重短期排名的基金经理,长期来看往往是做不好投资的。盈亏同源,热衷押注式投资的基金经理,或许有一天也会为此付出代价。这是历史的宿命,任泽松没能逃脱,后来的效仿者,能够打破魔咒走出前辈的阴影吗?

即便如此,押注式投资的闹剧并不会就此谢幕。无论是已经黯淡离场的任泽松,还是如今大红大紫的刘格菘,又或者是被同行diss、被投资者狂骂“经理菜“的蔡嵩松,极致风格带来基金规模的风生水起,不仅让他们尝到了甜头,也为后来者树立了榜样。

2013-2015年,任泽松三年优秀业绩的加持,让其成为了名副其实的活招牌,此后他连发7只新基金,规模实现了大跃进。2015年底,任泽松管理规模达到300亿元左右,当时即使是国内顶级私募,管理规模也没有达到这个水平。他甚至拥有了自己的工作室,可以单独招人,不仅管理上拥有诸多特权,在财富分配上也享有更大的空间。

刘格菘更是不用多说。2018年底,他管理的6只基金合计规模不足35亿元,但是2019年底夺冠时即超过200亿元,如今更是长期维持在800亿以上,成为主动权益基金中管理规模最高的基金经理。他在今年1月底发行的新基金,吸引了近920亿资金的抢购,充分展示了“基金一哥“的带货能力。

即使是背负骂名的蔡嵩松,也充分享受着押注式投资带来的红利。他担任基金经理两年不到,管理总规模已经飙升至353亿元,已经超过了市场90%以上的主动管理型基金经理。这让很多同行,尤其资历较深的基金经理或者私募基金经理,嘴角流下了不争气的眼泪。

押注式投资→净值飙升→资金追捧→渠道猛推+狂发新基金→规模暴增→业绩不及预期→资金赎回,这是公募基金最完整的“收割”链条,无论是基金公司、基金经理,又或是银行渠道,哪怕是最终埋单的投资者,不管在其中充当何种角色,但没有一个人是无辜的。

若基金公司能够坚守初心,冲着打造“百年老店”的金字招牌而去,大概不会轻易亮出自己的“镰刀”;若基金经理能够恪守职责,充分考虑投资者的持有体验,基金赚钱基民不赚钱的行业痛点或许可以迎刃而解;若银行渠道少点饥渴营销、限额发行,多点理性推荐,为投资者当好把关人,高位套牢的也许会少很多……

从任泽松到蔡嵩松,复盘每一次豪赌,折腾来折腾去,结局都似曾相似:基金公司支起锅,银行渠道添柴火,基金经理迎风起,投资者被收割。

扫二维码 领开户福利!