股市震荡,需要注意什么?跨年行情,应该如何布局?【立即开户,领取福利】

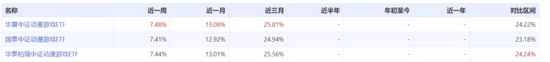

11月16日,首批科创/科创板50ETF上市,标志着二级市场科创板指数化投资大幕正式拉开。

据券商中国记者统计,四只科创(科创板)50ETF上市首日,整体成交额超45亿,科创50指数大幅高开5.8%,收盘涨幅0.7%。

其中,华夏科创50ETF(588000)的交易最为活跃,早上开盘1分钟,成交额便突破2亿元,上午收盘成交额突破14亿元,截至下午收盘,全天成交额达21.19亿元,占4只ETF单日成交总额的46.3%,全天净流入超17亿元;

易方达科创板50ETF(588080)全天成交额10亿,净申购3.94亿份;

华泰柏瑞科创板ETF(588090)全天成交额为9.11亿元;

工银瑞信科创ETF(588050)全天成交额为5.19亿元。

值得注意的是,购买科创50ETF不需要投资者额外开通科创板投资权限,起步金额最低100元,交易与股票买卖几乎一样,方式更为便捷。也就是说,通过投资科创50ETF,投资者相当于一键买入50只科创板龙头股票,买入一手价格在100元左右。

此外,证监会官网显示,富国基金、广发基金、国联安基金上报第二批上证科创板50成份交易型开放式证券投资基金,当前审批进度显示已于11月16日接收材料。富国基金和广发基金还上报了相关联接基金。

科创50指数累计涨幅超40%

综合上交所及Wind数据显示,截至11月16日,科创板从首日的 25 家挂牌企业已发展到了超190 家,融资规模占同期 A 股市场的近一半。7月22 日,上交所发布科创50指数,截至11月16日,科创50今年来累计涨幅已超40%,显示市场投资热情高涨。

工银瑞信指数投资中心投资部副总监、工银科创ETF基金经理赵栩指出,科创板聚焦在科技创新领域,是A股市场的重要组成部分,反映中国经济转型方向,科技周期是未来A股市场中长期的重要发展领域。

赵栩进表示,科创ETF是投资科创板的好载体。科创ETF的推出不仅可以有效降低投资于科创板的门槛,还可以通过科创50指数自我进化的能力有效的解决投资者对于科技前沿行业判断较难并实现分散个股波动风险的效果。长远来看,科创ETF是投资该领域核心资产的最有效方式之一,不断改善客户结构,使得投资者可以分享中国科技周期的投资价值。

华夏科创50ETF基金经理荣膺强调,从中长期组合配置的角度来考虑,科创板的定位、行业分布特点相对比较鲜明,符合经济发展大方向,是未来很长一段时间A股重要的投资阵地,并且和其他板块的A股宽基指数在风格上形成互补。因此在投资组合中纳入科创50ETF能够从组合配置的角度实现一个多元化的补充,是较优的底层资产。对于普通投资者来讲,通过分批参与的方式来参与科创50ETF的投资,一定程度上应对可能有的短期波动也会更加从容。

具体到选股层面,基金经理有何思路呢? 易方达科创板50ETF成曦对券商中国记者表示,首先是弱化利润,科创板不再是以利润为核心的定价体系。科创板聚焦在赛道,好赛道的特点是赛道需求增长很迅速,竞争格局开始有所分化,百家争鸣中杀出三、四家龙头公司。其次是稀缺性,有了好赛道,还必须在技术上、模式上有稀缺性,做到人无我有、人有我优,稀缺性就是竞争中的护城河,可以享受估值溢价。第三点相对虚一点,但也很重要,这个产业、这个公司是经济的焦点,当你成为焦点之后,获取外界资源的能力会变强,越是焦点,越能获得更多资源、更低成本。

“归根结底还是需要专业的知识储备,推荐一个简单有效的选股方法,就是同一个产业中选取市值最大的公司,这是大概率正确的方法。” 成曦表示。

首批科创(科创板)50ETF上市相关问答

1、科创50指数成份股三季报整体有哪些看点?

从已披露三季报业绩的情况来看,三季度A股上市公司单季净利润增速同比为18.3%,较二季度单季-12.3%的增速全面回升。(时间截至:2020年三季报)尤其是科创板业绩极为亮眼,成长属性突出。其中营业收入、净利润增速双双创了历史新高,单季度营业收入、净利润同比增速分别增长34%、88%,增速高于主板、中小板和创业板。

科创50指数成份股虽然只占科创板个股数量的26%,但却贡献了科创板52%的净利润,充分体现了其作为科创板核心资产代表的盈利能力。(数据来源:Wind,时间截至:2020年三季报)

2、未来还有什么值得期待的标的可能登陆科创板?

目前正在受理的有望登陆科创板的企业有200多家,比如京东数科、吉利汽车等,还有像已经接受上市辅导的银联商务,以及未上市独角兽公司和待回归的中概股等,都有望在科创板上市,下一次指数调整时,中芯国际大概率也将被纳入指数。

科创板除了首开先河试点注册制外,未来将继续定位于新兴产业,服务实体经济,支持核心技术领域,推动科技创新,是未来A股市值最值得关注的板块之一。

3、科创50指数按照流通市值分配权重,航母级标的到科创板上市,是否会对指数产生较大影响?

科创50指数成份股权重虽然采用自由流通股本加权计算,但会通过权重因子来对个股设置权重限制,具体为单个成份股权重不超过10%,前5大成份股权重合计不超过40%。也就是说,即使是一些航母级标的到科创板上市,自由流通市值再高,其权重在纳入之时也不能超10%。

科创50指数科学的编制方法使得指数不会因为某个成份股权重过高而出现失真,较均衡的权重分布使得指数价格走势能够更好的代表科创板整体的表现,只要科创板整体有不错的业绩成长,那么大概率就能体现在科创50指数的走势当中,投资者也能通过科创50ETF这样的指数投资工具分享科创板成长带来的红利。

4、科创50ETF这类科技宽基和主板科技ETF相比有哪些优势?

(1)、科创50ETF是目前市场当中最纯粹的投资科创板指数基金之一。自科创板开板以来,IPO融资规模超过主板、中小板和创业板三个板块之和,成为A股市场科技类企业融资的重要场所。

(2)、对标美国来看,纳斯达克100指数作为美国科技板块的代表性指数,长期来看,显著优于市场基准标普500与道琼斯工业指数。新一轮全球产业周期下,科创板有望成为中国版的“纳斯达克”,相对于主板科技,未来表现或更加值得期待。

(3)、科创板首开了多项先河,包括允许没有盈利的、同股不同权、特殊架构的等公司上市,上市标准更加包容,也给投资人提供了更加多样性的投资机会。

5、如何看待当前科创板整体估值偏高这一点?

荣膺表示,对于科创板而言,短期估值高低并非核心矛盾,未来中长期的成长性、赛道、空间才是关键,很多科技企业具有非线性成长、处于加速上升周期通道的特征,估值随着盈利的爆发往往能迅速消化。估值只是参考指标之一,更需要兼顾行业成长性、景气度等等全面来看。

荣膺认为,有句话叫做好货不便宜,便宜没好货,放到科创板上,也遵循这样的逻辑,有几个点值得关注:

第一,新兴产业是否处在高速成长的景气周期里?

第二,企业或板块是否具有较强护城河?

第三,是估值方法是否合理?

6、推演科创50指数和创业板指数走势有何区别?

易方达科创板50ETF基金经理成曦认为,上市前三年,解禁节奏相似,预计行情节奏也会相似,但行情具体幅度或大有不同。具体来说:

1、业绩走势不同:上市时点所处科技周期位置(创业板2012翻转/科创板业绩双周期驱动);

2、定价模式不同:科创板(上市前五套标准,上市后估值逻辑多样化),定价模式变化引导企业聚焦核心竞争力,而非短期业绩;

3、定价效率不同:新上市不设涨跌幅+20%涨跌幅,减少次新股阶段;

4、指数构成不同:部分个股无需发育,后期更有科技巨头加入;

5、减持安排不同,科创板解禁股的减持安排多元化,交易安排更合理,信息披露更透明,定价更专业。

7、科创50指数波动高吗?适不适合普通人投资?

科创50指数波动较A股主流指数高,分批或定投配置是更优的选择。

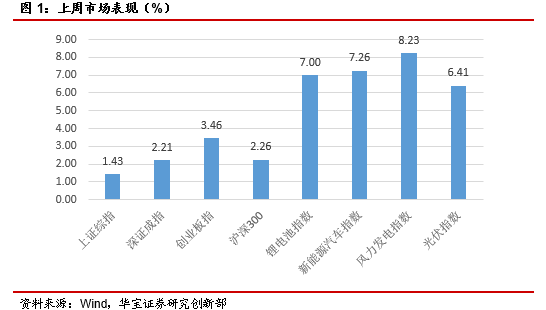

科创板个股实行20%涨跌幅制度,从过往一年波动率数据来看,科创50指数波动率42.1%,沪深300指数21.06%,中证500指数22.77%,创业板指27.97%,波动较A股主流指数高。(数据来源:Wind,时间截至:2020/11/2)

针对科创50指数波动较大的特征,建议投资者通过分批或定投的方式来投资科创50,精髓就在于市场波动时,以较平均的成本获取筹码,一旦市场开始反弹,即可获取收益。投资方式的优化一定程度能平滑波动,同时也不会错过科创50指数长期投资机会。

8、科创50ETF上市后有什么操作建议?

短期调整不改长期趋势,当下可通过分批或定投的方式来参与。

科创50ETF的上市能够从组合配置的角度实现一个多元化的补充,是较优的底层资产。短期调整不改长期趋势,当下通过分批或定投的方式来参与投资,一定程度上应对可能有的短期波动也会更加从容。

从短期交易情况来考虑,资产价格在短期内会受到市场情绪、资金流、波动率等信息影响,看好科创50指数的投资者,可通过均线趋势、波动率、科创50ETF资金流入流出等变化了解市场情绪辅助短期决策,来捕捉科创50ETF的短期机会。

9、如何花式策略玩转科创50ETF套利?

科创50ETF上市后满足条件有望纳入融资融券标的,借助两融交易规则,可丰富科创50ETF的投资策略。

例如在日内低点买入科创50ETF,盘中高点融券卖出科创50ETF,完成T+0交易,锁定收益,当天买入(或融资买入)的ETF可直接用于还券。

针对专业投资还可以通过折溢价套利策略来增强收益,在有科创50ETF份额持仓的前提下,当科创50ETF盘中出现溢价的时候,卖出所持有的ETF份额同时及时进行申购,从而锁定溢价;相反的,当科创50ETF盘中出现折价的时候,赎回持有的ETF份额并再实时买入,从而锁定折价,通过ETF折溢价套利,实现持有科创50ETF的收益增强。

扫二维码 领开户福利!