股市震荡,需要注意什么?跨年行情,应该如何布局?【立即开户,领取福利】

原标题:部分优质转债显现配置性价比 来源:FUND部落

中国基金报记者 孙晓辉

下半年以来,转债市场跟随权益市场呈现较好行情,不少可转债基金收益可观,并获资金青睐。

业内人士普遍表示,四季度维持稳健均衡的配置思路,仍以正股基本面扎实、长期业绩预期良好的转债个券为主,同时兼顾估值与流动性水平。

公募转债持仓明显提升

据Wind统计显示,有数据统计的可转债基金自下半年以来净值涨幅均值超过7%,高于中证转债指数同期6.6%的涨幅。其中,下半年以来收益率超过10%的有18只。

具体来看,下半年以来,南方昌元可转债净值涨幅为28.78%,华夏可转债增长净值涨幅为20%。南方希元可转债、广发可转债、银华可转债、华商可转债、国泰可转债、中银转债增强期内净值涨幅均超过15%。此外,交银可转债、博时转债增强等多只基金期内净值涨幅都超过了10%。

部分可转债基金由于中长期业绩表现稳健,规模出现较大增幅。比如鹏华双债保利由二季度末的12.01亿元增至三季度末的31.49亿元;汇添富可转债由二季度末的44.95亿元增至三季度末的93.16亿元;长信可转债由二季度末的41.21亿元增至三季度末的71.02亿元;易方达双债增强由二季度末的25.18亿元增至三季度末的40.32亿元。

据天风证券统计显示,截至三季度末,公募基金持有转债市值由二季度末的1247.2亿元,提升至1505.15亿元,环比提升20.68%,公募基金持有转债市值占转债存量市值的比重继续上升至29.48%,为近三年来最高水平。

天风证券表示,目前阶段仅从转债市场估值数据而言,权益的配置价值或优于转债市场,但基于部分行业转债存在的结构性低估值以及信用环境的边际收紧,公募基金转债仓位仍会有所提升,持仓占比有望首次突破30%。对四季度持有可转债情况保持乐观,未来仍要警惕流动性超预期收缩带来的估值调整,新冠疫情二次爆发给市场带来的波动风险。

部分优质可转债

开始具备配置性价比

在业内人士看来,目前转债整体估值回到年内较低位置,在权益市场没有系统性风险情况下继续回调空间有限,主要把握正股优质、有安全边际的标的。

南方基金刘文良表示,可转债市场9月估值回落到年内低位,性价比明显上升,中小盘偏股型品种存在较多的结构性机会。

广发基金吴敌表示,相对于正股的整体估值,转债估值同样在略高于历史中枢的水平震荡;但结构上,部分优质标的前期居高不下的溢价逐渐被消化,开始具备配置性价比。接下来继续以股性转债为主要配置方向,精选有基本面支持的品种。在标的挑选上,更加强调正股估值与业绩增速的匹配性,控制行业和个券的集中度以降低波动。

银华基金孙慧也表示,转债市场当前整体估值水平较为中性,未来板块性机会仍需依赖于底层权益资产的表现,以自下而上个券挖掘为主。四季度继续坚持稳健均衡的配置思路,仍以正股基本面扎实、长期业绩预期良好的转债个券为主,同时兼顾估值与流动性水平。

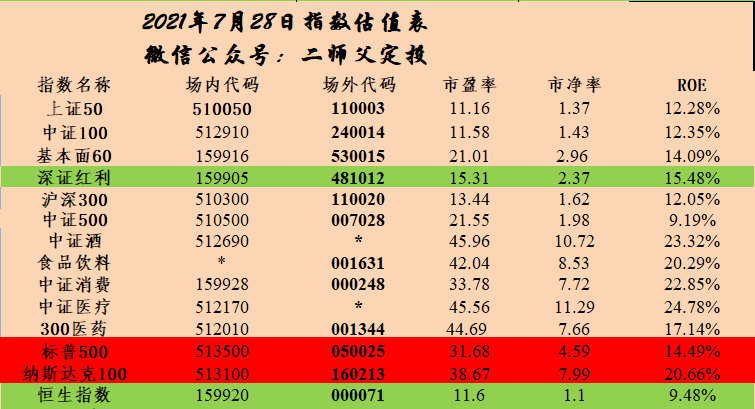

国泰基金刘波表示,当前沪深300指数PE-TTM、PB估值分别处于最近十年89%、58%分位,行业估值结构分化加大,景气与盈利相互支撑的行业存在相对优势;立足于公司基本面,未来关注两个方向:一是传统行业中寻找景气向上且盈利有支撑的行业,该类行业对应的估值水平目前仍相对安全,ROE水平和业绩增速相对平稳,如食品饮料、农业、地产后周期的家居和建材、银行、电力、汽车等行业中公司基本面较好、盈利增速相对稳定、靠业绩驱动和ROE增长可能在一段时间内实现促转股的转债资产具备较高的配置价值;二是成长类行业,景气处于上升周期,能代表未来宏观经济增长的主要驱动方向,比如通信、电子、计算机、生物医药、新能源等,目前该类行业对应的估值整体维持在较高水平,重点关注其中基本面确定、成长性较高的龙头公司对应的转债标的的投资机会。

扫二维码 领开户福利!